يُعد التدمير الخيار الأخير الذي تلجأ إليه Uniswap.

صعد رمز UNI بنسبة تقارب 40% خلال ليلة واحدة، مما أنعش قطاع التمويل اللامركزي (DeFi) بأكمله.

انطلقت هذه الطفرة بعد أن كشفت Uniswap عن خطوتها الحاسمة؛ إذ قدّم المؤسس Hayden Adams اقتراحًا جديدًا يتمحور حول خاصية “تبديل الرسوم” التي خضعت للنقاش سبع مرات خلال العامين الماضيين وتُعد من القضايا الجوهرية في مجتمع Uniswap.

يتميز هذا الاقتراح بأن Hayden نفسه هو من بادر بطرحه، وهو لا يقتصر على “تبديل الرسوم” فحسب، بل يشمل أيضًا عمليات حرق الرموز، واندماج Uniswap Labs مع Uniswap Foundation، وعدة تدابير أخرى. وقد أبدى بعض كبار المستثمرين (الحيتان) دعمهم بالفعل، بينما تقدر الأسواق التنبؤية حاليًا نسبة الموافقة بـ 79%.

7 إخفاقات في عامين: التحدي المستمر لخاصية “تبديل الرسوم”

تُعد خاصية تبديل الرسوم ميزة قياسية في DeFi؛ فعلى سبيل المثال، نجحت Aave في تفعيلها عام 2025 عبر نموذج إعادة الشراء والتوزيع، مما دفع إيرادات البروتوكول نحو إعادة شراء رموز AAVE، وارتفع سعرها من 180 دولارًا إلى 231 دولارًا—أي بنسبة 75% سنويًا.

كما طبّقت بروتوكولات مثل Ethena وRaydium وCurve وUsual خاصية تبديل الرسوم بنجاح، وقدّمت نماذج اقتصادية مستدامة لصناعة الرموز.

ومع نجاح عدة تجارب، لماذا تعجز Uniswap عن تمرير اقتراحها الخاص؟

a16z يتراجع، لكن مشاكل Uniswap الحقيقية تبدأ الآن

وهنا يأتي دور a16z—المؤثر الرئيسي في المشهد.

تاريخيًا، كانت تصويتات Uniswap تتطلب نصابًا منخفضًا يناهز 40 مليون UNI؛ في حين امتلك a16z نحو 55 مليون UNI، ما أتاح له تأثيرًا مباشرًا على النتائج.

عارض a16z باستمرار اقتراحات تبديل الرسوم.

في يوليو 2022، امتنعوا عن التصويت في اقتراحين تمهيديين، وأبدوا فقط بعض التحفظات في المنتدى. وبحلول ديسمبر 2022، عندما خضعت مجمعات مثل ETH-USDT وDAI-ETH لتصويت سلسلة بنسبة رسوم 1/10، صوّت a16z بـ “لا” مستخدمًا 15 مليون UNI. انتهى التصويت بتأييد 45%—وهو كاف للأغلبية وليس للنصاب. وصرّح a16z: “لا يمكننا دعم أي اقتراح لا يأخذ الجوانب القانونية والضريبية بعين الاعتبار.” وكانت تلك أول معارضة علنية لهم.

ظل a16z متمسكًا بموقفه في التصويتات اللاحقة. ففي مايو ويونيو 2023، قدمت GFX Labs اقتراحين متعلقين بالرسوم؛ نال اقتراح يونيو دعم 54% لكنه فشل بسبب تصويت a16z بـ 15 مليون “لا” وعدم تحقق النصاب. وتكرر السيناريو في مارس 2024—دعم بـ 55 مليون UNI، لكن معارضة a16z حسمت النتيجة. وفي الفترة الأكثر حساسية بين مايو–أغسطس 2024، حاول مقدمو الاقتراح تأسيس كيان DUNA في ولاية وايومنغ لتفادي المخاطر القانونية، لكن التصويت المقرر في 18 أغسطس أُجّل إلى أجل غير مسمى بسبب “مشكلات جديدة من أصحاب مصلحة مجهولين”—ويُعتقد على نطاق واسع أن مصدرها هو a16z.

ما الذي يخشاه a16z؟ جوهر الأمر هو المخاطر القانونية.

يعتقد a16z أن تفعيل خاصية تبديل الرسوم قد يصنف UNI كورقة مالية. ووفق اختبار Howey الأمريكي، إذا توقع المستثمرون “أرباحًا من جهود الآخرين”، فقد يُعتبر الأصل ورقة مالية. خاصية تبديل الرسوم تخلق هذا التوقع—أي تقاسم إيرادات البروتوكول مع حاملي الرموز، مما يشبه توزيع الأرباح في الأسهم التقليدية. وكتب شريك a16z Miles Jennings: “DAO بدون كيان قانوني يعرّض الأفراد لمسؤولية شخصية.”

المسائل الضريبية لا تقل تعقيدًا؛ فإذا تدفقت الرسوم إلى البروتوكول، قد تطالب دائرة الضرائب الأمريكية (IRS) بضريبة شركات، مع ضرائب متأخرة تقدر حتى 10 ملايين دولار. ولا تتمتع DAOs ككيانات لامركزية بصفة قانونية أو هياكل مالية واضحة—من يدفع وكيف؟ لم يُحسم ذلك بعد. وبدون حل واضح، قد يؤدي تفعيل خاصية تبديل الرسوم إلى تعريض جميع المشاركين في الحوكمة لمخاطر ضريبية.

لا يزال UNI أكبر حيازة فردية لـ a16z في العملات الرقمية، بنحو 64 مليون رمز—ما يمنحهم القدرة على ترجيح كفة التصويت.

لكن مع انتخاب ترامب والتغييرات في هيئة الأوراق المالية والبورصات (SEC)، دخل قطاع العملات الرقمية في مرحلة استقرار سياسي، مما خفف المخاطر القانونية على Uniswap وهدّأ موقف a16z. ويبدو أن هذا العائق يتلاشى، وترتفع فرص الموافقة على الاقتراح.

ومع ذلك، لا تزال هناك تحديات أعمق. فآلية تبديل الرسوم في Uniswap تثير الجدل حتى الآن.

لا يمكنك الجمع بين الخيارين معًا

لفهم هذه الإشكالية الجديدة، دعنا نستعرض بإيجاز كيفية عمل خاصية تبديل الرسوم.

تقنيًا، يُعيد الاقتراح تشكيل هيكل الرسوم. ففي الإصدار V2، تبقى الرسوم عند 0.3%، تُوزع بنسبة 0.25% لمزودي السيولة (LPs) و0.05% للبروتوكول. أما V3، فهو أكثر مرونة: رسوم البروتوكول تتراوح بين ربع وسدس رسوم مزودي السيولة. فمثلًا، في مجمع بنسبة 0.01%، يحصل البروتوكول على 0.0025% (25%)؛ وفي مجمع بنسبة 0.3%، ينال 0.05% (نحو 17%).

تُقدّر Uniswap إيرادات سنوية بين 10 و40 مليون دولار، مع توقعات بأن تصل في السوق الصاعدة إلى 50–120 مليون دولار. ويتضمن الاقتراح أيضًا حرق 100 مليون UNI (16% من الإجمالي) وإنشاء آلية حرق مستمرة.

مع تفعيل خاصية تبديل الرسوم، يتحول UNI من رمز حوكمة بلا قيمة إلى أصل يدرّ إيرادات فعلية.

هذا خبر سار لحاملي UNI، لكنه يبرز معضلة واضحة؛ إذ تعيد خاصية تبديل الرسوم توزيع الدخل من مزودي السيولة إلى البروتوكول.

رسوم المتداولين تبقى ثابتة، لكن جزءًا من أرباح مزودي السيولة سيذهب الآن للبروتوكول. فكلما زادت إيرادات البروتوكول، انخفضت أرباح مزودي السيولة.

عند المفاضلة بين أرباح مزودي السيولة وإيرادات البروتوكول، يتجه Uniswap بوضوح نحو الإيرادات.

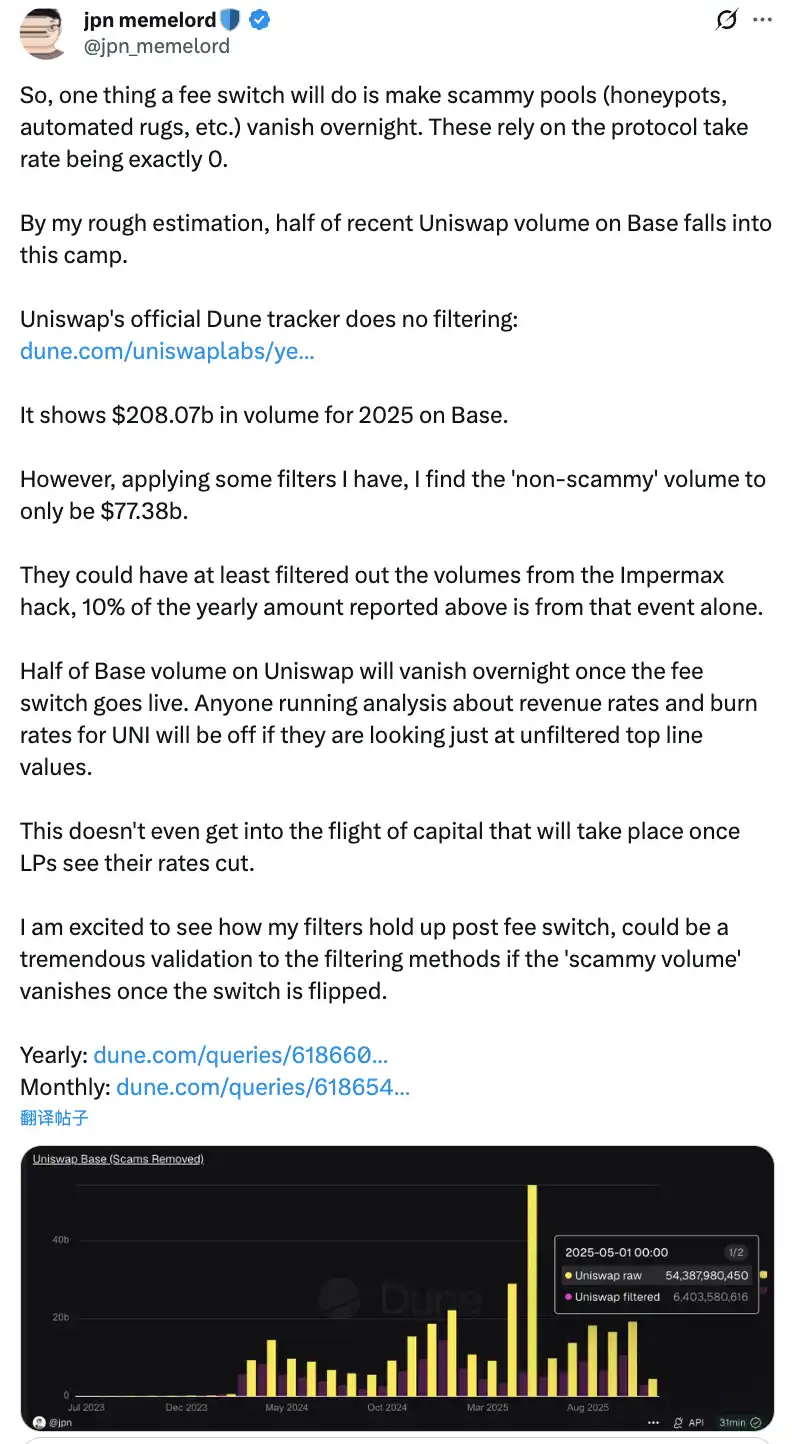

يتوقع بعض أعضاء المجتمع أن تفعيل خاصية تبديل الرسوم قد يؤدي إلى انخفاض حجم التداول على سلسلة Base إلى النصف في ليلة واحدة.

وقد تكون لهذه الخطوة آثار سلبية ملموسة؛ فمكاسب مزودي السيولة قد تتراجع بنسبة 10–25% حسب تقسيم الرسوم، والأسوأ أن النماذج تتوقع انتقال 4–15% من السيولة إلى المنافسين.

ولتخفيف هذه السلبيات، يتضمن الاقتراح آليات تعويض مبتكرة—مثل الاستفادة من MEV داخليًا عبر PFDA، ما يمنح مزودي السيولة دخلاً إضافيًا (0.06–0.26 دولار لكل 10,000 دولار تداول). وتتيح خاصية Hooks في V4 تعديل الرسوم ديناميكيًا واستحداث مصادر جديدة للإيرادات. كما يوصي الاقتراح بالتطبيق المرحلي، عبر برامج تجريبية للمجمعات الرئيسية وتعديلات بيانات آنية.

معضلة تبديل الرسوم

يبقى تطبيق الاقتراح وتخفيف مخاوف مزودي السيولة محل شك. حتى تدخل Hayden المباشر قد لا يكفي لحل مأزق Uniswap الأساسي.

التهديد الأكثر إلحاحًا يأتي من المنافسة الشرسة—خاصة على سلسلة Base، أمام Aerodrome.

بعد اقتراح Uniswap، علّق الرئيس التنفيذي لـ Dromos Labs، Alexander، بسخرية على منصة X: “لم أتخيل قط، في ليلة أكبر يوم لـ Dromos Labs، أن يرتكب منافسنا الأكبر مثل هذا الخطأ.”

Aerodrome يتفوّق على Uniswap في Base

خلال الثلاثين يومًا الماضية، بلغ حجم تداول Aerodrome 20.465 مليار دولار—أي 56% من حصة سوق Base—بينما حقق Uniswap 12–15 مليار دولار، أي 40–44%. ويتفوّق Aerodrome بنسبة 35–40% في حجم التداول، وكذلك في القيمة الإجمالية المغلقة (TVL): 473 مليون دولار مقابل 300–400 مليون دولار لـ Uniswap.

ويرجع الفارق في الأساس إلى عوائد مزودي السيولة. بالنسبة لـ ETH-USDC، يمنح Uniswap V3 عائدًا نسبته 12–15% (من الرسوم)، في حين يقدم Aerodrome عائدًا يتراوح بين 50–100%+ عبر حوافز AERO—أي ثلاثة إلى سبعة أضعاف ما يقدمه Uniswap. وزّع Aerodrome 12.35 مليون دولار من مكافآت AERO خلال 30 يومًا، باستخدام تصويت veAERO لتوجيه السيولة بدقة. أما Uniswap، فيعتمد بشكل رئيسي على الرسوم العضوية وحوافز محدودة، وبنطاق أصغر بكثير.

كما قال أحد أعضاء المجتمع: “ينتصر Aerodrome على Base لأن مزودي السيولة يبحثون فقط عن العائد على الدولار الواحد. وAerodrome يوفر ذلك.”

مزودو السيولة لا يلتزمون بـ Uniswap بسبب العلامة التجارية، بل يبحثون عن العائد. وفي شبكات الطبقة الثانية الجديدة مثل Base، يستخدم Aerodrome، كمنصة تداول لامركزية أصلية، نماذج ve(3,3) المتقدمة وحوافز رمزية ضخمة ليحظى بأفضلية تنافسية.

إذا فعّل Uniswap خاصية تبديل الرسوم وخفض عوائد مزودي السيولة أكثر، فمن المرجح أن تتسارع السيولة نحو Aerodrome. وتشير النماذج إلى تدفق خارجي للسيولة بنسبة 4–15%؛ وقد يكون أعلى على بيئة Base التنافسية. ومع انخفاض السيولة، يزداد الانزلاق، ينخفض الحجم، وتنشأ دوامة سلبية.

هل ينقذ الاقتراح الجديد Uniswap؟

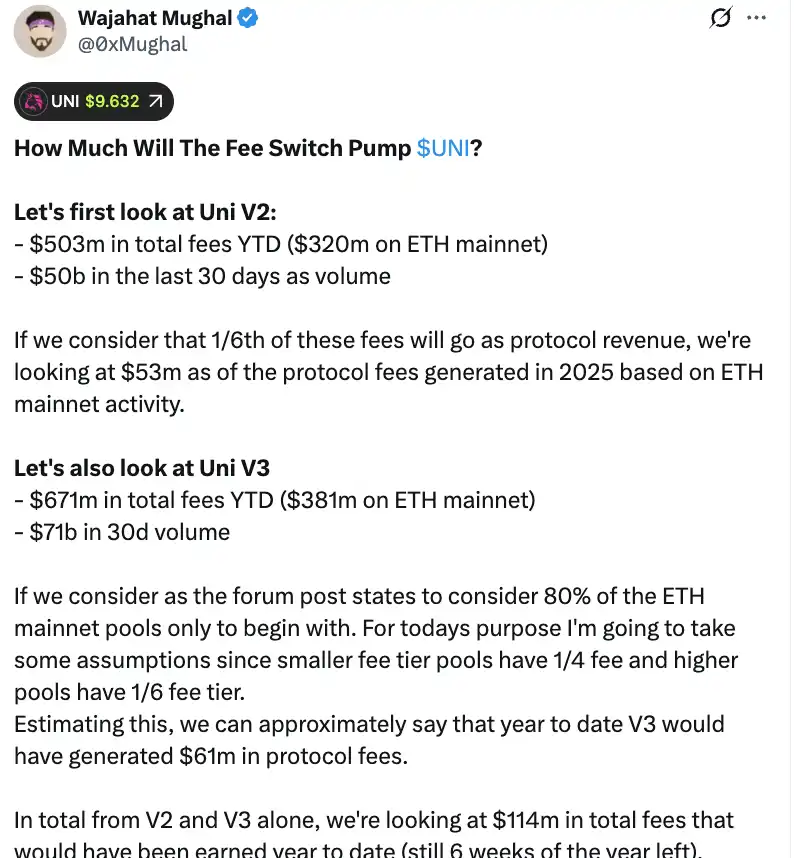

وفق الأرقام، قد تحقق خاصية تبديل الرسوم إيرادات كبيرة للبروتوكول. ويُظهر تحليل عضو المجتمع Wajahat Mughal أن نتائج V2 وV3 بالفعل قوية.

حقق V2 رسومًا بقيمة 503 مليون دولار منذ مطلع 2025، منها 320 مليون دولار من شبكة Ethereum الرئيسية و50 مليار دولار حجم تداول في 30 يومًا. ومع تقسيم 1/6، يمكن أن تولد الشبكة الرئيسية إيرادات بروتوكول تبلغ 53 مليون دولار لعام 2025. أما V3، فقد حقق نتائج أفضل: 671 مليون دولار من الرسوم، منها 381 مليون دولار من الشبكة الرئيسية، و71 مليار دولار حجم تداول شهري. ومع مجمعات منخفضة الرسوم بتقسيم 1/4 ومجمعات عالية الرسوم بتقسيم 1/6، قد يحقق V3 إيرادات بروتوكول بقيمة 61 مليون دولار هذا العام.

بلغ إجمالي إيرادات البروتوكول من V2 وV3 حتى الآن 114 مليون دولار منذ بداية العام، مع بقاء ستة أسابيع. والأهم أن هذا لا يعكس كامل قدرة Uniswap على تحقيق الأرباح؛ إذ يستثني الـ 20% المتبقية من مجمعات V3، والشبكات غير Ethereum (وخاصة Base المنافسة للشبكة الرئيسية)، وحجم V4، ومزادات رسوم البروتوكول، وUniswapX، وHooks التجميعية، وإيرادات Unichain Sequencer. وعند احتساب جميع المصادر، يمكن أن تتجاوز الإيرادات السنوية بسهولة 130 مليون دولار.

سيُعيد مخطط حرق 100 مليون UNI (بقيمة تتجاوز 800 مليون دولار) تشكيل اقتصاديات رموز Uniswap بشكل جذري. بعد الحرق، ينخفض التقييم المخفف بالكامل إلى 7.4 مليار دولار، والقيمة السوقية إلى 5.3 مليار دولار. ومع إيرادات سنوية تبلغ 130 مليون دولار، يمكن لـ Uniswap إعادة شراء وحرق 2.5% من المعروض المتداول سنويًا.

هذا يعني أن مضاعف السعر إلى الأرباح (P/E) لرمز UNI يساوي نحو 40x—وهو ليس منخفضًا، لكن مع مزيد من محفزات النمو قد ينخفض. وكما أشار أحد أعضاء المجتمع: “لأول مرة، يبدو UNI فعلاً جديرًا بالاحتفاظ به.”

ورغم ذلك، تبقى المخاوف قائمة. أولًا، حجم التداول لعام 2025 منتفخ بفعل السوق الصاعدة؛ وإذا تغيرت الظروف، ستنخفض الأحجام وإيرادات الرسوم، لذا لا يمكن الاعتماد على بيانات السوق الصاعدة لتقييم طويل الأجل.

ثانيًا، تفاصيل الحرق وإعادة الشراء ما زالت غير واضحة. هل سيكون التنفيذ آليًا على غرار Hyperliquid، أم بطريقة أخرى؟ وتبقى عوامل التكرار، وحساسية الأسعار، وتأثير السوق مهمة—فالتنفيذ غير المحكم قد يؤدي إلى تقلبات ويعرض حاملي UNI للخطر.

ومع وجود منافسين مثل Aerodrome وCurve وFluid وHyperliquid يقدمون حوافز مرتفعة، فإن تقليص عوائد مزودي السيولة في Uniswap قد يسرّع خروج السيولة. فالأرقام الكبيرة لا تعني شيئًا إذا فقدت السيولة—وهي الأساس؛ حينها تصبح التوقعات بلا معنى.

لا شك أن خاصية تبديل الرسوم تدعم قيمة UNI، لكن الزمن والسوق هما من سيحددان ما إذا كانت قادرة حقًا على “إنقاذ” Uniswap واستعادة هيمنته في DeFi.

إخلاء المسؤولية:

- تمت إعادة نشر هذا المقال من [BlockBeats] مع حقوق النشر للمؤلف الأصلي [律动小工]. لأي اعتراض بشأن إعادة النشر، يرجى التواصل مع فريق Gate Learn، وسيتم معالجة طلبك وفق الإجراءات المعتمدة بأسرع وقت ممكن.

- تنويه: الآراء الواردة في هذا المقال تعبر عن رأي الكاتب فقط ولا تشكل نصيحة استثمارية.

- تمت ترجمة النسخ بلغات أخرى بواسطة فريق Gate Learn، ولا يجوز نسخها أو توزيعها أو اقتباسها إلا مع ذكر اسم Gate صراحة.

المقالات ذات الصلة

ما هو Tronscan وكيف يمكنك استخدامه في عام 2025؟

كل ما تريد معرفته عن Blockchain

ما هي كوساما؟ كل ما تريد معرفته عن KSM

ما هو كوتي؟ كل ما تحتاج إلى معرفته عن COTI

ما هي ترون؟