صيف العملات المستقرة على الأبواب، في أي مناجم ينبغي أن تستثمر؟

تشهد سوق العملات الرقمية انتعاشاً ملحوظاً، ما أدى إلى نمو متسارع في قطاع العملات المستقرة. تبرز مشاريع مبتكرة مثل Plasma وSTBL وFalcon Finance، إذ تجذب المستثمرين بآليات جديدة وعوائد مغرية. وساهمت موجة الاستثمارات عقب توزيعات وتسجيلات رموز $XPL و$SBTL، إضافة إلى تجاوز بيع مجتمع $FF الرقم القياسي لجمع التمويل في Buidlpad، في صياغة محور الأحداث للنصف الثاني من عام 2025. تقدم PANews ملخصاً لاستراتيجيات مجمعات التعدين لهذه المشاريع الثلاثة عبر أبرز المنصات، لتساعد القراء على اغتنام هذه الفرصة.

تنويه: هذه المادة لأغراض إعلامية فقط ولا تعتبر نصيحة استثمارية. قد تتغير البيانات المذكورة بمرور الوقت.

Plasma ($XPL): مجمعات تعدين وفيرة بعائد سنوي ومخاطر متوازنة

Plasma عبارة عن بلوكشين من الطبقة الأولى مخصص للمدفوعات العالمية بالعملات المستقرة، ويهدف إلى معالجة تحديات السرعة والتكلفة في معاملات العملات المستقرة ذات الحجم الكبير والتكرار العالي. أبرز ميزاته تحويلات بلا رسوم. Plasma متوافقة مع EVM، ما يتيح نشر عقود Ethereum الذكية، وتدعم رموز الغاز المخصصة وجسر Bitcoin دون ثقة، ما يسمح باستخدام BTC مباشرة في العقود الذكية.

XPL هو رمز مشروع Plasma، وقد تم تنظيم حدث توليد الرموز في 25 سبتمبر (UTC)، لتصل قيمته السوقية إلى 2.8 مليار دولار. العملة المستقرة الخاصة به هي USDT0.

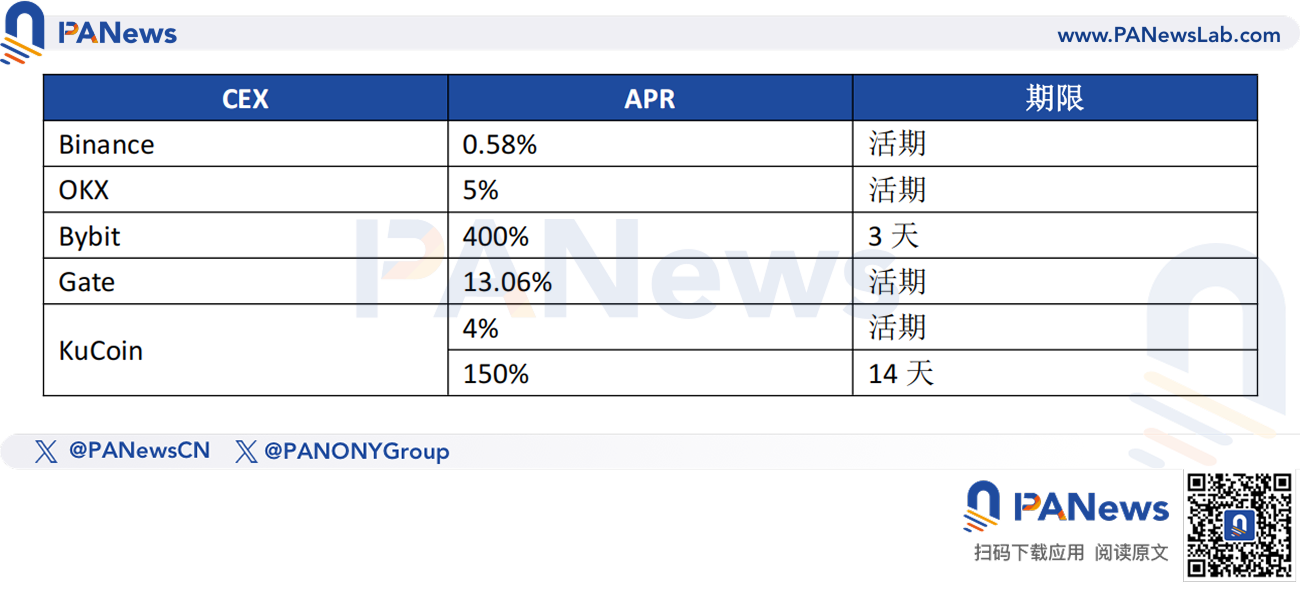

تتوفر مجمعات تعدين $XPL بشكل رئيسي في خمس بورصات مركزية بالإضافة إلى PancakeSwap.

في البورصات المركزية، تُصنف مجمعات التعدين إلى منتجات ذات مرونة في السحب وأخرى بأجل محدد. تقدم Gate أعلى عائد سنوي للمنتجات المرنة بنسبة 13.06%. بينما تتفوق Bybit في المنتجات محددة الأجل بعائد سنوي 400% لمدة ثلاثة أيام فقط. وتوفر KuCoin أكبر تنوع في المنتجات بوجود خيارين مميزين.

يستضيف PancakeSwap العديد من مجمعات $XPL، مع ملاحظة أن بعضها يحمل رمز غير موثّق. أغلب المجمعات تظهر قيمة الأصول وحجماً يومياً متواضعاً، باستثناء مجمع V3 XPL/USDT بفئة رسوم 0.01% الذي يتميز بقيمة أصول تتجاوز 1.7 مليون دولار وحجم تداول يومي يقارب 57 مليون دولار، وعائد سنوي إجمالي (التعدين ورسوم مزود السيولة) يبلغ 117.73%.

تستضيف تسعة بروتوكولات DeFi رائدة تسعة وعشرين مجمع سيولة (LP) لعملة $USDT0، مقسمة إلى مجمعات سيولة (LP)، اقتراض، إقراض، وإيداع. في الغالب تدفع البروتوكولات الحوافز بعملة $XPL.

مجمعات السيولة (LP) هي الأكثر انتشاراً، إذ تضم 13 مجمعاً في Uniswap وCurve وBalancer. يتصدر Balancer بستة مجمعات. يقدم مجمع WXPL/USDT0 على Balancer أعلى عائد سنوي بنسبة 134.71%؛ ومع رسوم التداول يرتفع الإجمالي إلى 211.48% وتبلغ قيمة الأصول أكثر من 4.5 مليون دولار. أما مجمع USDai-aUSDT على Balancer فيحمل أعلى قيمة أصول بأكثر من 69 مليون دولار، مع متوسط عائد سنوي 14.24%.

تتوفر عشرة مجمعات إقراض عبر Aave وEuler وFluid وGearbox. إقراض USDT0 أو رموز مختارة يمنح حوافز، وتتصدر Gearbox بأعلى عائد سنوي 19% (يساهم $WXPL بنسبة 15.44% و$GEAR بنسبة 3.67%). تتقدم Aave بقيمة أصول 3.49 مليار دولار، لكن عائدها السنوي أقل عند 8.9%.

جميع مجمعات الاقتراض الأربعة متوفرة على Fluid. رغم أن اقتراض UST0 يحمل فوائد، إلا أن مكافآت $WXPL غالباً ما تتجاوز تلك النسب، ما يمنح المقترضين عائداً صافياً إيجابياً. يوفر صندوق USDai-USDT0/USDT0 أعلى عائد سنوي 31.1%—العائد الصافي بعد خصم تكلفة الاقتراض يبلغ 28.34%. أما صندوق syrupUSDT/USDT0 فيحمل أعلى قيمة أصول تقارب 85 مليون دولار، لكنه يقدم أدنى عائد سنوي صافٍ عند 1.15% فقط.

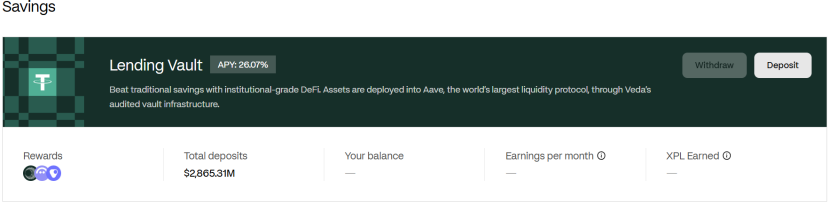

تقتصر مجمعات الإيداع على Veda وTerm Finance. يتيح Veda، الشريك الرسمي لـ Plasma، نشر الأصول في Aave. يبلغ العائد السنوي لصندوق الادخار الرسمي لـ Plasma نسبة 26.07% مع ودائع USDT0 بقيمة 2.86 مليار دولار. مجموعات Term Finance تتجاوز 38 مليون دولار، وتُخصص الأموال لاستراتيجيات العائد عبر K3 Capital وTulipa Capital وMEV Capital وShorewoods. يبلغ العائد السنوي 24.66%، ويشمل عائداً أساسياً بنسبة 1.73% لعملة USDT0.

STBL ($SBTL): عائد سنوي مرتفع مع مخاطرة أكبر وتوفر محدود للمجمعات

طور فريق يضم أحد مؤسسي Tether مشروع STBL لبناء منظومة "Stablecoin 2.0". يعتمد البروتوكول على نظام ثلاثة رموز وفصل العائد: يحصل المستخدمون الذين يودعون ضمانات RWA المولدة للعائد على USST (عملة مستقرة بالدولار) وYLD (رمز NFT يمثل حقوق العائد المستقبلي). يتيح هذا النظام للمستخدمين تداول أو استخدام USST في DeFi والاستمرار بجني العوائد من الضمانات عبر رمز YLD NFT، ويعمل SBTL كرمز حوكمة للبروتوكول.

انطلق توزيع $STBL في 16 سبتمبر (UTC)، وبلغت قيمته السوقية الآن 200 مليون دولار.

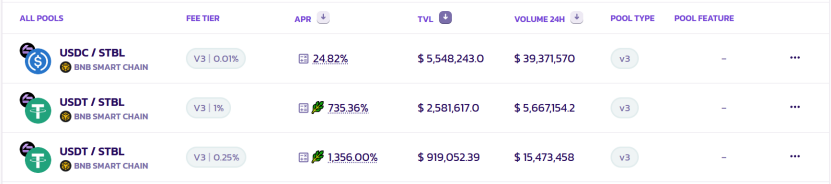

لا توجد مجمعات تعدين $STBL في البورصات المركزية، على الأرجح بسبب نشرها على BSC؛ وتقتصر مجمعاتها على PancakeSwap. تبرز ثلاثة مجمعات بقيمة أصول وحجم تداول يومي مرتفعين. يتصدر مجمع V3 USDC/STBL بفئة رسوم 0.01% في قيمة الأصول والحجم، متجاوزاً 5.5 مليون دولار و39 مليون دولار على التوالي. أما مجمع USDT/STBL بفئة رسوم 0.25% فيقدم أعلى عائد سنوي بنسبة 1,356%، لكن قيمة الأصول تقل عن مليون دولار.

ملاحظة: لم يتم إطلاق العملة المستقرة USST؛ يرجى الحذر عند التعامل مع مجمعات السيولة المعنية على PancakeSwap.

Falcon Finance ($FF): مكافآت التعدين تُدفع بعملة USDf المستقرة

Falcon Finance هي منصة DeFi متخصصة في تحويل الأصول الضمانية إلى سيولة اصطناعية بالدولار. يستخدم منتجها الرئيسي USDf نموذج ضمان مفرط للحفاظ على ارتباطه بالدولار. بخلاف العملات المستقرة التقليدية، تشمل ضمانات USDf عملات مستقرة (USDC، USDT) وأصولاً متقلبة (BTC، ETH)، كما يعتمد البروتوكول على نسب ضمان ديناميكية واستراتيجيات محايدة لتقلبات الأسعار بهدف تحييد المخاطر وتحقيق الاستقرار لـ USDf.

لم يُصدر رمز FF الخاص بـ Falcon Finance بعد، لكن بيع المجتمع الأخير بلغ 112 مليون دولار—أي بنسبة 2,821% من الهدف الأولي—متجاوزاً رقم Buidlpad القياسي للتمويل. سيعزز رمز $FF القادم نموذج الرمزين عبر توفير الحوكمة ودعم نمو البروتوكول، بينما يمنح $USDf الاستقرار والعائد.

حالياً، تبلغ القيمة السوقية لـ $USDf 1.89 مليار دولار، مع نمو شهري بنسبة 111.44%. تتوفر أربعة مجمعات تعدين على PancakeSwap وUniswap، وتُدفع المكافآت بعملة $USDf.

في PancakeSwap V3، يقدم مجمع USDT/USDf بفئة رسوم 0.01% أعلى عائد سنوي عند 15.59%، لكنه يحمل أدنى قيمة أصول عند 2 مليون دولار. أما مجمع USDT/USDf في Uniswap V3 بفئة رسوم 0.01% فيأتي في الصدارة من حيث قيمة الأصول بقيمة تقارب 37 مليون دولار لكن العائد السنوي يبلغ 0.18% فقط.

تقدم Plasma أكبر مجموعة من خيارات التعدين بين المشاريع الثلاثة. يحقق مجمع USDT/STBL في PancakeSwap V3 بفئة رسوم 0.25% أعلى عائد سنوي مطلق، لكن انخفاض قيمة الأصول يجعل المخاطر أعلى من العوائد. يتميز مجمع WXPL/USDT0 على Balancer بعائد سنوي مرتفع وقيمة أصول كبيرة، بينما يتيح صندوق USDai-USDT0/USDT0 على Fluid للمقترضين تعويض الفوائد بمكافآت الرموز لتحقيق عائد سنوي إيجابي.

بيان:

- تمت إعادة نشر هذه المقالة من [PANews] وتبقى حقوق النشر للكاتب الأصلي [J.A.E]. لأي استفسار متعلق بحقوق النشر، يرجى التواصل مع فريق Gate Learn لحل المشكلة.

- تنويه: الآراء والمواقف المعبر عنها تخص الكاتب ولا تمثل نصيحة استثمارية.

- تُرجمت النسخ الأخرى بواسطة فريق Gate Learn. لا يجوز نسخ أو توزيع أو اقتباس المقالات المترجمة دون الإشارة إلى Gate.

المقالات ذات الصلة

ما هي العملات المستقرة (Stablecoins)؟

ما هو USDe؟ كشف أساليب الربح المتعددة لـ USDe

USDC ومستقبل الدولار

بوابة البحث: تطور العملات الرقمية: منصة التداول وحجم التداول

عملة مستقرة جديدة لـ Tether USDT0: كيف تختلف عن USDT؟