Le parcours de dix ans du cofondateur d'Espresso dans l'univers de la crypto

Il y a dix ans, j'ai choisi de commencer ma carrière dans l'industrie crypto, convaincu que c'était l'outil le plus pertinent et efficace pour répondre aux problèmes constatés lors de mon bref passage à Wall Street.

J'ai observé que l'état actuel du système financier a généré trois grands problèmes de société, et je suis persuadé que la cryptographie peut contribuer à leur résolution.

1) Gestion monétaire défaillante

Hugo Chávez a fait grimper l'inflation du Venezuela à plus de 20 000 %.

Ma carrière a débuté comme trader d'obligations, spécialisé dans la dette souveraine d'Amérique latine, ce qui m'a permis de vivre directement l'hyperinflation et les contrôles de capitaux dans des pays comme le Venezuela et l'Argentine. Les décisions unilatérales des dirigeants nationaux ont privé des générations entières de leur patrimoine et de leurs économies, élargi les écarts sur les obligations souveraines et exclu ces pays des marchés mondiaux de capitaux. L'injustice subie par les populations dans ces situations demeure une tragédie, hier comme aujourd'hui.

Bien sûr, Hugo Chávez et Cristina Kirchner (anciens présidents du Venezuela et de l'Argentine) ne sont pas les seuls « responsables » de cette histoire.

2) Les barrières financières de Wall Street

Vous souvenez-vous des manifestations Occupy Wall Street en 2011 à Zuccotti Park, Manhattan ?

Quelques années après la crise financière de 2008, j'ai débuté à Wall Street. Avant d'y entrer, j'avais lu Liar’s Poker de Michael Lewis, pensant que la culture spéculative des années 1980 décrite dans le livre n'était qu'un cliché dépassé. Je savais aussi que le Dodd-Frank Act avait été promulgué l'année précédente, censé assainir les comportements spéculatifs sur les marchés de Manhattan.

Sur le plan réglementaire, la prise de risque excessive a diminué, et la plupart des desks de trading propriétaire axés sur les paris directionnels ont été fermés. Pourtant, pour ceux qui savaient où regarder, la spéculation n'a jamais totalement disparu. De nombreux leaders apparus après le bouleversement de 2008 étaient de jeunes traders qui ont repris les positions risquées de leurs supérieurs au creux du marché, puis ont engrangé d'importants bénéfices grâce au rally alimenté par l'assouplissement quantitatif de Ben Bernanke. Quels incitatifs cela crée-t-il pour ces nouveaux « chefs » du trading ? Même après avoir été témoins des dégâts de la crise, cette génération a appris que miser gros avec le bilan de l'entreprise pouvait toujours permettre de bâtir une carrière.

Lors de ma première année à Wall Street, je passais quotidiennement devant les manifestants d'Occupy Wall Street. Plus le temps passait, plus je comprenais leur combat : ils voulaient mettre fin aux privilèges de Wall Street et au statu quo dans lequel les paris risqués des banques laissaient les citoyens payer les conséquences.

Je soutenais leur cause, mais pas leurs méthodes. Traverser la foule des manifestants était anodin ; leurs actions n'étaient pas particulièrement marquantes. Ils brandissaient des pancartes et se revendiquaient « les 99 % », mais il me semblait qu'ils n'avaient pas de vision claire de ce qu'ils attendaient des « 1 % ».

Pour moi, la réponse était évidente : le problème n'était pas seulement l'appétit pour le risque de Wall Street, mais le fait que Wall Street ait accès à des opportunités, des « casinos » et des informations inaccessibles au grand public. Et quand Wall Street perd, c'est la société qui paie.

On ne résout pas ce problème en ajoutant simplement des règles pour Wall Street. La véritable solution consiste à instaurer des conditions équitables pour tous.

3) Systèmes financiers obsolètes et opaques

En 2012, j'ai réalisé que pour rendre le système financier plus ouvert, équitable, transparent et inclusif, il fallait moderniser son infrastructure centrale.

En tant que jeune trader, je passais des heures après la clôture des marchés au téléphone avec les équipes du back-office, à rapprocher les transactions, retrouver des obligations devant être livrées depuis des semaines, et vérifier que toutes les positions sur dérivés étaient exemptes de « risque de sens contraire ».

Comment ces processus pouvaient-ils ne pas être entièrement numérisés ?

En apparence, de nombreuses étapes étaient devenues numériques — nous utilisions des ordinateurs et des bases de données électroniques. Mais chaque base de données nécessitait encore une intervention manuelle pour être mise à jour. Maintenir la cohérence des informations entre les parties était une tâche lourde, coûteuse et souvent opaque.

Je n'oublierai jamais ceci : même quatre ans après la faillite de Lehman Brothers, Barclays — qui avait acquis ses actifs — n'était toujours pas en mesure de déterminer précisément les actifs et passifs réels de Lehman. Cela semble incroyable, mais au vu des registres conflictuels et incomplets des bases de données, c'est compréhensible.

Bitcoin : système de paiement électronique pair-à-pair

Bitcoin est véritablement révolutionnaire.

Comme l'or, il résiste à la manipulation et reste indépendant des politiques monétaires. Son modèle d'émission et de distribution a permis aux particuliers du monde entier d'investir pendant une décennie avant l'arrivée massive des institutions. Il a aussi introduit la blockchain — une nouvelle forme de base de données accessible et modifiable directement par tous, supprimant la nécessité de compensation, de règlement ou de rapprochement.

Bitcoin était — et demeure — l'antidote à ma désillusion envers Wall Street. Certains l'utilisent pour se prémunir contre l'inflation et les contrôles de capitaux. Il a permis aux « 99 % » d'investir avant Wall Street. Sa technologie sous-jacente pourrait, à terme, remplacer les systèmes opaques et inefficaces utilisés par les banques, pour instaurer un paradigme numérique et transparent.

Je savais que je devais me consacrer à cette mission. Mais à l'époque, le scepticisme était généralisé. L'opinion dominante était : « N'est-ce pas réservé aux criminels ? » En 2014, hormis les marchés du darknet comme Silk Road, Bitcoin avait très peu d'autres usages. Il était difficile de convaincre les détracteurs — il fallait vraiment imaginer son potentiel.

Pendant ces années difficiles, je me suis parfois demandé si cette technologie deviendrait un jour réalité… puis, soudain, le monde s'est mis à s'y intéresser et à y placer ses espoirs.

Le sommet de la hype

Pendant des années, j'ai espéré que l'on reconnaisse le potentiel de la blockchain, mais en 2017, j'ai commencé à douter du secteur — une impression complexe.

C'était en partie lié à l'environnement de la Silicon Valley ; en partie à l'époque — tout le monde voulait lancer un projet blockchain. On me proposait des start-up « blockchain + journalisme », et je voyais des titres comme « La blockchain arrive dans la dentisterie ». À chaque fois, j'avais envie de dire : « Non, ce n'est pas le but ! »

Mais la plupart n'avaient pas l'intention d'escroquer qui que ce soit. Ils ne lançaient pas de vaporware, n'émettaient pas de tokens pour exploiter les investisseurs particuliers, ni ne créaient de meme coins. Ils croyaient sincèrement au potentiel de la technologie, mais leur enthousiasme était souvent mal dirigé et irrationnel.

Entre 2017 et 2018, le secteur a atteint le pic de la hype.

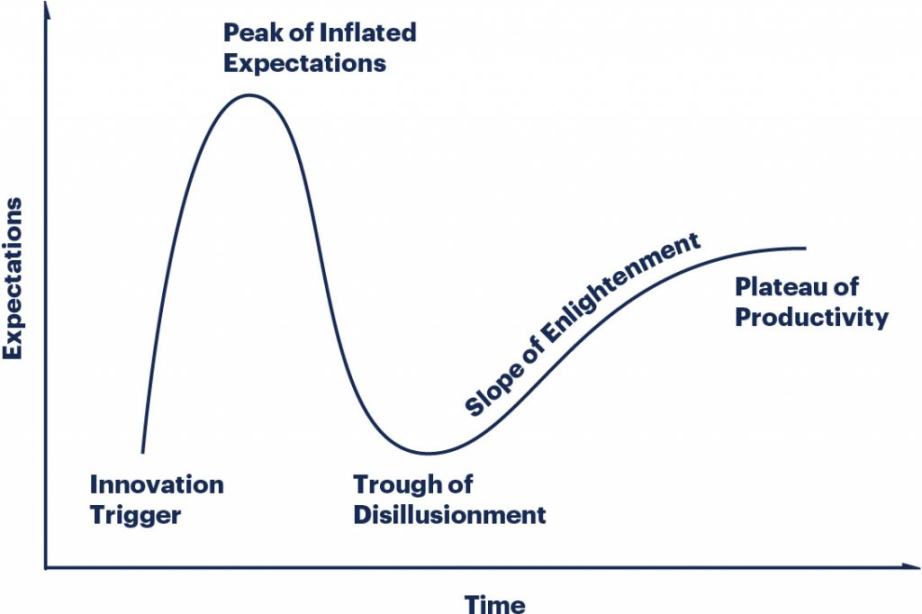

Gartner Hype Cycle

L'industrie crypto et blockchain n'a pas suivi la « pente d'illumination » régulière illustrée dans le cycle de hype de Gartner. Au lieu de cela, elle oscille entre euphorie et désespoir tous les trois à quatre ans.

La raison est simple : la blockchain est une technologie, mais elle est étroitement liée aux crypto-actifs — une classe d'actifs très volatile et risquée — ce qui la rend extrêmement sensible aux cycles macroéconomiques. Au cours de la dernière décennie, les conditions macroéconomiques ont été instables : des taux d'intérêt nuls ont stimulé l'appétit pour le risque et les booms crypto ; les guerres commerciales et la baisse de l'appétit pour le risque ont provoqué des « morts » crypto.

Pour compliquer la situation, la réglementation dans ce secteur est particulièrement instable. Des catastrophes comme Terra/Luna et FTX ont anéanti des montants colossaux, rendant l'industrie extrêmement volatile.

Souvenez-vous, nous voulons tous changer le monde

Rester engagé dans ce secteur — que ce soit pour créer des produits, investir, commenter ou autre — est un vrai défi.

Tout le monde sait que l'entrepreneuriat est difficile, et c'est encore plus vrai dans la crypto. La confiance du marché et les conditions de financement sont imprévisibles, l'adéquation produit-marché est difficile à atteindre, des fondateurs légitimes peuvent être assignés en justice ou emprisonnés, et il arrive qu'un président émette des tokens pour une arnaque, détruisant la crédibilité du secteur. C'est dément.

Je comprends parfaitement pourquoi, après huit ans dans le secteur, certains ont le sentiment d'avoir perdu leur temps.

https://x.com/kenchangh/status/1994854381267947640

L'auteur de ce tweet reconnaît qu'il pensait participer à une révolution, mais qu'il a fini par contribuer à la transformation de l'économie en casino, regrettant son rôle dans cette « casinoïsation ».

Aucun mouvement anti-establishment n'est parfait. Chaque révolution a un coût, et tout changement s'accompagne de difficultés.

Elizabeth Warren et le mouvement Occupy Wall Street ont tenté de fermer le casino de Wall Street, mais les frénésies des meme stocks, les marchés haussiers des altcoins, les marchés de prédiction et les exchanges perpétuels décentralisés ont démocratisé le casino de Wall Street.

Est-ce une bonne chose ? Sincèrement, je ne sais pas. La majeure partie de mon parcours dans la crypto s'est résumée à reconstruire des cadres de protection des consommateurs. Mais beaucoup de règles dites de protection des consommateurs sont obsolètes ou trompeuses, donc repousser les limites pourrait être bénéfique. Si mon objectif initial était d'instaurer des conditions équitables, je dois reconnaître que des progrès réels ont été accomplis.

Réformer le système financier nécessite cette étape. Vouloir changer fondamentalement qui bénéficie et comment, c'est rendre l'économie inévitablement plus « casino ».

Bilan

La désillusion est aisée ; l'optimisme demande plus d'efforts.

Mais si j'évalue le secteur selon mes objectifs initiaux, le bilan est globalement positif.

Sur la mauvaise gestion monétaire : Bitcoin et d'autres cryptomonnaies suffisamment décentralisées offrent de véritables alternatives aux monnaies fiduciaires — elles ne peuvent pas être saisies ou dévaluées. Avec les privacy coins, les actifs ne sont même pas traçables. C'est un vrai progrès pour la liberté individuelle.

Sur le monopole de Wall Street : Le casino a été démocratisé. Désormais, Wall Street n'est plus le seul à pouvoir s'effondrer en pariant sur des actifs risqués ! Plus sérieusement, la société progresse, avec moins de paternalisme sur le risque. On a toujours permis l'achat illimité de tickets de loterie, tout en refusant l'accès aux meilleures actions de la décennie passée. Les investisseurs particuliers précoces dans Bitcoin, Ethereum et d'autres actifs de qualité ont montré à quoi pourrait ressembler un monde plus équilibré.

Quant aux systèmes de bases de données obsolètes et opaques : L'industrie financière adopte enfin des technologies plus avancées. Robinhood utilise la blockchain pour le trading d'actions dans l'UE. Stripe construit un nouveau système mondial de paiements sur des rails crypto. Les stablecoins sont désormais des produits grand public.

Si vous êtes venu dans ce secteur pour la révolution, regardez de plus près — tout ce que vous espériez est peut-être déjà là, simplement sous une forme différente de celle que vous imaginiez.

Déclaration :

- Cet article est republié depuis [Foresight News]. Les droits d'auteur appartiennent à l'auteur original [Jill Gunter, Co-fondatrice d'Espresso]. Pour toute question concernant cette republication, veuillez contacter l'équipe Gate Learn, qui traitera votre demande rapidement conformément aux procédures en vigueur.

- Avertissement : Les opinions exprimées dans cet article sont celles de l'auteur uniquement et ne constituent pas un conseil en investissement.

- Les autres versions linguistiques de cet article sont traduites par l'équipe Gate Learn. Ne copiez, ne distribuez ou ne plagiez pas l'article traduit sans mentionner Gate.

Articles Connexes

Tout ce que vous devez savoir sur le trading par stratégie quantitative

gate Recherche: Examen du marché des cryptomonnaies de 2024 et prévisions de tendances pour 2025

Saison alt 2025 : Rotation narrative et restructuration du capital dans un marché haussier atypique

Recherche gate : BTC franchit le cap des 100 000 $, le volume de trading de Crypto de novembre dépasse pour la première fois les 10 billions de dollars

L'état de Crypto : Vérification de la réalité 2025