L’été des stablecoins approche : dans quelles mines investir ?

Alors que le marché des cryptomonnaies s’oriente à la hausse, les stablecoins enregistrent une progression spectaculaire. Des projets novateurs comme Plasma, STBL et Falcon Finance suscitent l’engouement des investisseurs grâce à leurs nouveaux mécanismes et à des rendements particulièrement attractifs. L’afflux de capitaux consécutif aux airdrops et aux cotations des jetons $XPL et $SBTL, ainsi que la vente publique communautaire de $FF ayant dépassé le record de collecte de Buidlpad, devient le thème central de la seconde moitié de 2025. PANews présente une synthèse des stratégies de pools de minage pour ces trois projets sur les principales plateformes, afin d’aider les lecteurs à saisir cette dynamique d’opportunité.

Avertissement : Cet article est fourni à titre purement informatif et ne constitue pas un conseil en investissement. Les données mentionnées sont susceptibles d’évoluer.

Plasma ($XPL) : Pools de minage variés, APR et TVL équilibrés

Plasma, blockchain Layer 1 dédiée aux paiements mondiaux en stablecoin, apporte une solution aux enjeux de rapidité et de coût des transactions à grande échelle et haute fréquence. Son avantage distinctif réside dans l’absence de frais de transfert. Compatible EVM, Plasma permet d’exécuter des smart contracts Ethereum et intègre à la fois des tokens de gaz sur mesure et un pont Bitcoin sans intermédiaire, facilitant l’usage direct du BTC dans les contrats intelligents.

$XPL, le jeton du projet Plasma, a tenu son TGE le 25 septembre (UTC) et affiche une capitalisation de marché de 2,8 milliards $. Le stablecoin associé est $USDT0.

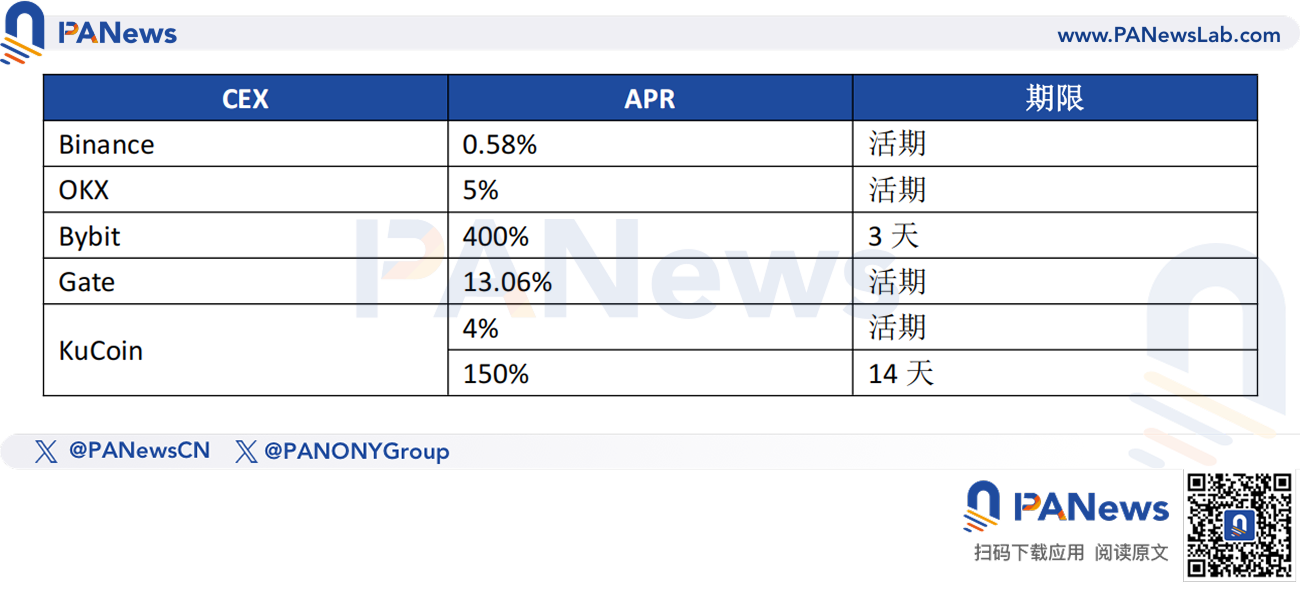

Les pools de minage $XPL sont distribués principalement sur cinq exchanges centralisés et sur PancakeSwap.

Sur les CEX, les pools se déclinent en produits flexibles ou à terme fixe. Gate propose l’APR flexible le plus élevé, à 13,06 %. Bybit offre l’APR à terme fixe le plus haut, à 400 %, sur une durée maximale de trois jours. KuCoin se distingue par la diversité de son offre, avec deux options différentes.

PancakeSwap propose une multitude de pools $XPL, certains étant associés à des tokens non vérifiés. La majorité des pools affichent une valeur totale verrouillée (TVL) et un volume quotidien limités, mais le pool V3 $XPL/$USDT avec frais de 0,01 % se démarque grâce à un TVL supérieur à 1,7 million $, près de 57 millions $ de volume journalier et un APR global (minage + frais LP) de 117,73 %.

Neuf protocoles DeFi majeurs hébergent 29 pools intégrant $USDT0, répartis entre fourniture de liquidité (LP), emprunt, prêt et dépôt. Les incitations sont généralement versées en $XPL.

Les pools LP sont les plus nombreux, avec 13 répartis entre Uniswap, Curve et Balancer. Balancer arrive en tête avec six pools. Le pool $WXPL/$USDT0 sur Balancer affiche l’APR le plus élevé à 134,71 % ; en ajoutant les frais de trading, l’APR total atteint 211,48 %, et le TVL dépasse 4,5 millions $. Le pool USDai-aUSDT sur Balancer détient le TVL le plus important, plus de 69 millions $, avec un APR moyen de 14,24 %.

Dix pools de prêt sont accessibles sur Aave, Euler, Fluid et Gearbox. Prêter de l’USDT0 ou certains tokens permet de percevoir des incitations, Gearbox offrant le meilleur APY à 19 % (avec $WXPL à 15,44 % et $GEAR à 3,67 %). Aave surpasse les autres en TVL avec 3,49 milliards $, mais son APY est inférieur, à 8,9 %.

Les quatre pools d’emprunt sont tous hébergés par Fluid. Malgré les intérêts sur l’emprunt d’UST0, les récompenses en tokens $WXPL dépassent souvent les taux, permettant d’obtenir un rendement net positif. Le coffre USDai-$USDT0/$USDT0 propose l’APR le plus élevé à 31,1 % — l’APR net, après frais d’emprunt, s’établit à 28,34 %. Le coffre syrupUSDT/$USDT0 présente le TVL le plus élevé, près de 85 millions $, mais l’APR net le plus faible, à seulement 1,15 %.

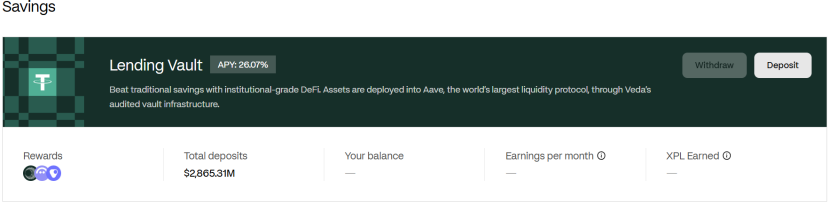

Les pools de dépôt se limitent à Veda et Term Finance. Veda, partenaire officiel de Plasma, facilite le placement d’actifs sur Aave. Le coffre d’épargne Plasma affiche un APY de 26,07 % avec 2,86 milliards $ déposés en $USDT0. Les pools Term Finance totalisent plus de 38 millions $. Les fonds sont investis dans des stratégies de rendement via K3 Capital, Tulipa Capital, MEV Capital et Shorewoods. L’APY atteint 24,66 %, comprenant un APR de base de 1,73 % sur $USDT0.

STBL ($SBTL) : TAEG élevé, risque accru et pools limités

Conçu par une équipe incluant le cofondateur de Tether, STBL développe un écosystème “Stablecoin 2.0”. Le protocole repose sur trois tokens et l’extraction de rendement : les utilisateurs déposant des collatéraux RWA générant du rendement reçoivent des $USST (stablecoin indexé sur le dollar) et des $YLD (NFT donnant droit aux rendements futurs). Ainsi, les utilisateurs peuvent échanger ou utiliser les $USST en DeFi tout en recevant les intérêts du collatéral sous-jacent grâce au NFT $YLD. $SBTL est le jeton de gouvernance du protocole.

$SBTL a démarré son airdrop le 16 septembre (UTC), et la capitalisation dépasse désormais 200 millions $.

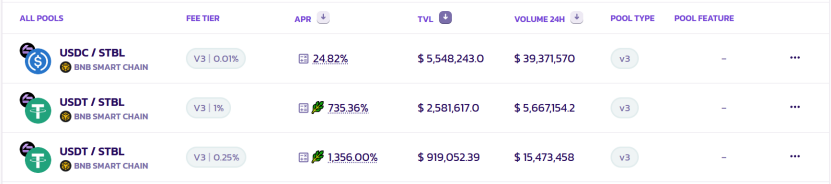

$SBTL ne dispose pas de pools de minage sur CEX, probablement du fait de son déploiement sur BSC ; seuls les pools de PancakeSwap sont disponibles. Trois pools se distinguent par leur TVL et leur volume quotidien. Le pool V3 $USDC/$SBTL avec frais de 0,01 % est leader en TVL et volume, dépassant 5,5 millions $ et 39 millions $ respectivement. Le pool $USDT/$SBTL avec frais de 0,25 % affiche le meilleur TAEG — 1 356 % — mais le TVL reste inférieur à 1 million $.

Attention : Le stablecoin $USST n’a pas encore été mis en circulation ; il convient de rester prudent lors des interactions avec les pools de liquidité associés sur PancakeSwap.

Falcon Finance ($FF) : Récompenses de minage versées en $USDf

Falcon Finance est une plateforme DeFi spécialisée dans le passage d’actifs collatéralisés à une liquidité synthétique en dollar. Son produit phare, $USDf, s’appuie sur un modèle de surcollatéralisation pour maintenir l’ancrage au USD. Contrairement aux stablecoins traditionnels, $USDf est garanti par des stablecoins ($USDC, $USDT) et des actifs volatils ($BTC, $ETH). Le protocole utilise des ratios de collatéral dynamiques et des stratégies delta-neutres pour couvrir la volatilité et assurer la stabilité de $USDf.

Le jeton $FF de Falcon Finance n’a pas encore été lancé, mais la vente publique communautaire récente a atteint 112 millions $ — soit 2 821 % de l’objectif initial — battant le record de Buidlpad. Le prochain jeton $FF viendra compléter le modèle à double token, en apportant la gouvernance et en soutenant le développement du protocole, tandis que $USDf assurera stabilité et rendement.

À ce jour, la capitalisation de $USDf s’élève à 1,89 milliard $, avec une croissance mensuelle de 111,44 %. Quatre pools de minage sont disponibles sur PancakeSwap et Uniswap, les récompenses étant versées en $USDf.

Sur PancakeSwap V3, le pool $USDT/$USDf avec frais de 0,01 % offre le meilleur TAEG à 15,59 %, mais le TVL est le plus faible à 2 millions $. Sur Uniswap V3, le pool $USDT/$USDf avec frais de 0,01 % détient le TVL le plus élevé, près de 37 millions $, mais le TAEG n’est que de 0,18 %.

Plasma offre la plus vaste gamme d’options de minage parmi les trois projets. Le pool PancakeSwap V3 $USDT/$SBTL avec frais de 0,25 % affiche le meilleur TAEG absolu, mais le faible TVL implique un niveau de risque supérieur au rendement. Le pool $WXPL/$USDT0 sur Balancer combine un TAEG élevé et un TVL solide, tandis que le coffre USDai-$USDT0/$USDT0 sur Fluid permet aux emprunteurs de compenser les intérêts grâce aux récompenses en tokens pour obtenir un TAEG positif.

Mention légale :

- Cet article est une republication de [PANews] et les droits d’auteur demeurent la propriété de l’auteur original [J.A.E]. Pour toute demande relative aux droits, veuillez contacter l’équipe Gate Learn.

- Avertissement : Les opinions et analyses exprimées sont celles de l’auteur et ne constituent pas un conseil en investissement.

- Les versions traduites dans d’autres langues sont réalisées par l’équipe Gate Learn. Toute reproduction, diffusion ou plagiat des contenus traduits doit mentionner Gate.

Articles Connexes

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Qu'est-ce que Stablecoin ?

Qu'est-ce que l'USDe ? Découvrez les multiples méthodes de gain de l'USDe

Nouveau stablecoin USDT0 de Tether : en quoi est-il différent de l'USDT ?

Qu'est-ce que les opérations de carry trade et comment fonctionnent-elles?