分享幣圈內容,享內容挖礦收益

placeholder

實盤記錄百倍挑戰

2月6日本金300u開始,加油!!!!

查看原文2月6日本金300u開始,加油!!!!

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

踏马币发

踏马币发

創建人@BitebiAi0com

上市進度

0.00%

市值:

$0.1

創建我的代幣

#WhyAreGoldStocksandBTCFallingTogether?

問題#WhyAreGoldStocksandBTCFallingTogether? 已成為當前宏觀環境中討論最多的市場謎題之一。傳統上,黃金被視為避險資產,股票則為成長資產,比特幣則被視為對抗貨幣貶值的對沖工具。然而,近期的價格走勢顯示這三者同時下跌,讓依賴多元化來管理風險的投資者感到困惑。這種同步下跌並非偶然,而是反映了全球流動性、投資者持倉和宏觀預期的深層轉變。

此舉的核心是金融條件的收緊。當流動性收縮時,不同資產類別之間的相關性往往上升。央行長期維持較高的利率,增加了實際收益率,使現金和短期債券更具吸引力。隨著資金流向收益型工具,無收益資產如黃金和比特幣的相對吸引力下降。同時,隨著折現率上升,股市面臨估值壓力,未來盈利預期被壓縮。

另一個主要推動因素是被迫去槓桿化。大型機構、對沖基金和多資產投資組合通常同時持有黃金、股票和比特幣。當波動性激增或保證金要求提高時,這些參與者會全面減少持倉。在這種環境下,資產並非因為其個別故事失敗而被拋售,而是因為風險預算被重置。這解釋了為何具有截然不同長期故事的資產在短期內會同步下跌。

貨幣動態也扮演著關鍵角色。美元走強通常會壓制全球風險資產。由於黃金和比特幣都是以美元定價,美元走強自然會對其價格產生壓力。同時,跨國企業的股票也會受到影響,因為由外幣轉換的盈利變得

問題#WhyAreGoldStocksandBTCFallingTogether? 已成為當前宏觀環境中討論最多的市場謎題之一。傳統上,黃金被視為避險資產,股票則為成長資產,比特幣則被視為對抗貨幣貶值的對沖工具。然而,近期的價格走勢顯示這三者同時下跌,讓依賴多元化來管理風險的投資者感到困惑。這種同步下跌並非偶然,而是反映了全球流動性、投資者持倉和宏觀預期的深層轉變。

此舉的核心是金融條件的收緊。當流動性收縮時,不同資產類別之間的相關性往往上升。央行長期維持較高的利率,增加了實際收益率,使現金和短期債券更具吸引力。隨著資金流向收益型工具,無收益資產如黃金和比特幣的相對吸引力下降。同時,隨著折現率上升,股市面臨估值壓力,未來盈利預期被壓縮。

另一個主要推動因素是被迫去槓桿化。大型機構、對沖基金和多資產投資組合通常同時持有黃金、股票和比特幣。當波動性激增或保證金要求提高時,這些參與者會全面減少持倉。在這種環境下,資產並非因為其個別故事失敗而被拋售,而是因為風險預算被重置。這解釋了為何具有截然不同長期故事的資產在短期內會同步下跌。

貨幣動態也扮演著關鍵角色。美元走強通常會壓制全球風險資產。由於黃金和比特幣都是以美元定價,美元走強自然會對其價格產生壓力。同時,跨國企業的股票也會受到影響,因為由外幣轉換的盈利變得

BTC-5.4%

- 讚賞

- 2

- 2

- 轉發

- 分享

弑天Supporter :

:

您分享的這份關於黃金、股票、比特幣同步下跌的分析框架非常深刻🔥查看更多

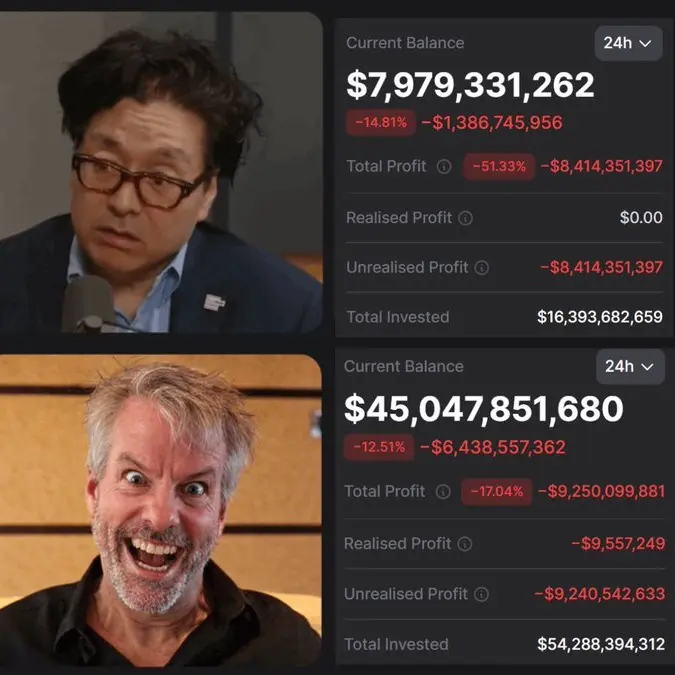

#Bitmine’s Tom Lee and #MSTR的Michael Saylor的損益表(PNL)下降了數十億。但他們仍在持有。你為什麼不能?

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🚨 市場24小時動態 🚨

• 比特幣在一夜之間蒸發超過 $10K 美元 — 自FTX事件以來最大的一次暴跌,24小時內被清算超過2.72億美元。挖礦收入也跌至歷史新低 (~$0.03/TH),導致許多礦工被迫關機,預計網絡難度在下一次調整中將下降超過13%。

• Michael Saylor表示,Strategy將推出一項比特幣安全計劃,與全球網絡安全、加密和比特幣社群合作,以應對量子電腦帶來的風險。

• Gemini退出英國、歐盟和澳大利亞市場,裁員以專注於美國市場,並轉向預測市場領域。

• CryptoQuant的CEO Ki Young Ju表示,目前比特幣的賣壓主要來自Coinbase。

• 全球最大比特幣ETF基金BlackRock的IBIT在成立以來單日交易量突破100億美元,創下歷史新高。

然而,IBIT收盤時出現淨流出——$175.48M。

•

$USDC - Polymarket與Circle合作升級穩定幣基礎設施,將USDC作為預測市場的支付方式。

•

$POLY - Polymarket的母公司Blockratize Inc.已提交$POLY的商

查看原文• 比特幣在一夜之間蒸發超過 $10K 美元 — 自FTX事件以來最大的一次暴跌,24小時內被清算超過2.72億美元。挖礦收入也跌至歷史新低 (~$0.03/TH),導致許多礦工被迫關機,預計網絡難度在下一次調整中將下降超過13%。

• Michael Saylor表示,Strategy將推出一項比特幣安全計劃,與全球網絡安全、加密和比特幣社群合作,以應對量子電腦帶來的風險。

• Gemini退出英國、歐盟和澳大利亞市場,裁員以專注於美國市場,並轉向預測市場領域。

• CryptoQuant的CEO Ki Young Ju表示,目前比特幣的賣壓主要來自Coinbase。

• 全球最大比特幣ETF基金BlackRock的IBIT在成立以來單日交易量突破100億美元,創下歷史新高。

然而,IBIT收盤時出現淨流出——$175.48M。

•

$USDC - Polymarket與Circle合作升級穩定幣基礎設施,將USDC作為預測市場的支付方式。

•

$POLY - Polymarket的母公司Blockratize Inc.已提交$POLY的商

- 讚賞

- 1

- 1

- 轉發

- 分享

PTDpro28 :

:

牛證 🐂在加密貨幣領域已經待了5年的人

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

我不明白所有對CZ的誹謗從何而來。他關於超級循環的預測是正確的。只需將你的圖表反轉即可

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

孔子

孔子

創建人@来自海洋的猪猪

上市進度

100.00%

市值:

$4.61萬

創建我的代幣

這個熊市不是讓你來抄底的,是來抄家的

查看原文

- 讚賞

- 點讚

- 1

- 轉發

- 分享

临海听涛 :

:

爆倉了嗎?偷拍手一抖蘋果吃麵了這樣算不算禍不單行這種情況該怎麼辦 說什麼比較好呐?

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

$X 正在突破。股票代碼“X”最近在124年後首次上市,我想我知道誰想要這個代碼了

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

請選擇一個1到99之間的數字,贏家將獲得$5000

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

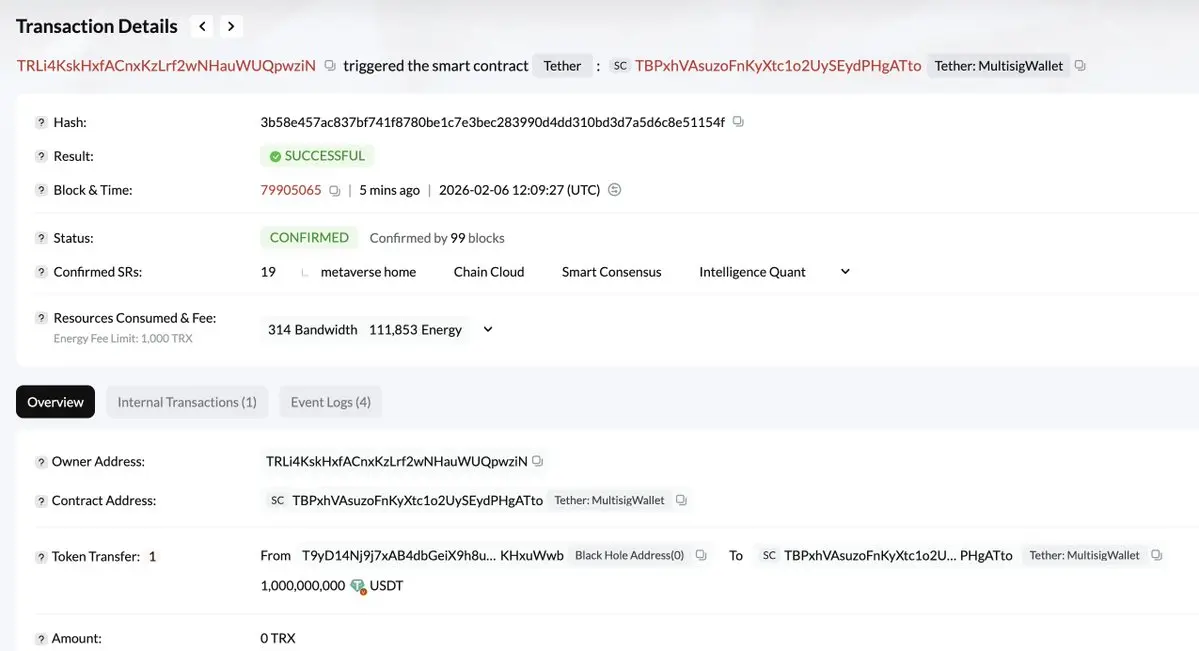

Tether 剛剛鑄造了另外 1 億美元的 $USDT。#Tether and #Circle 在過去一週內鑄造了 47.5 億美元的穩定幣。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

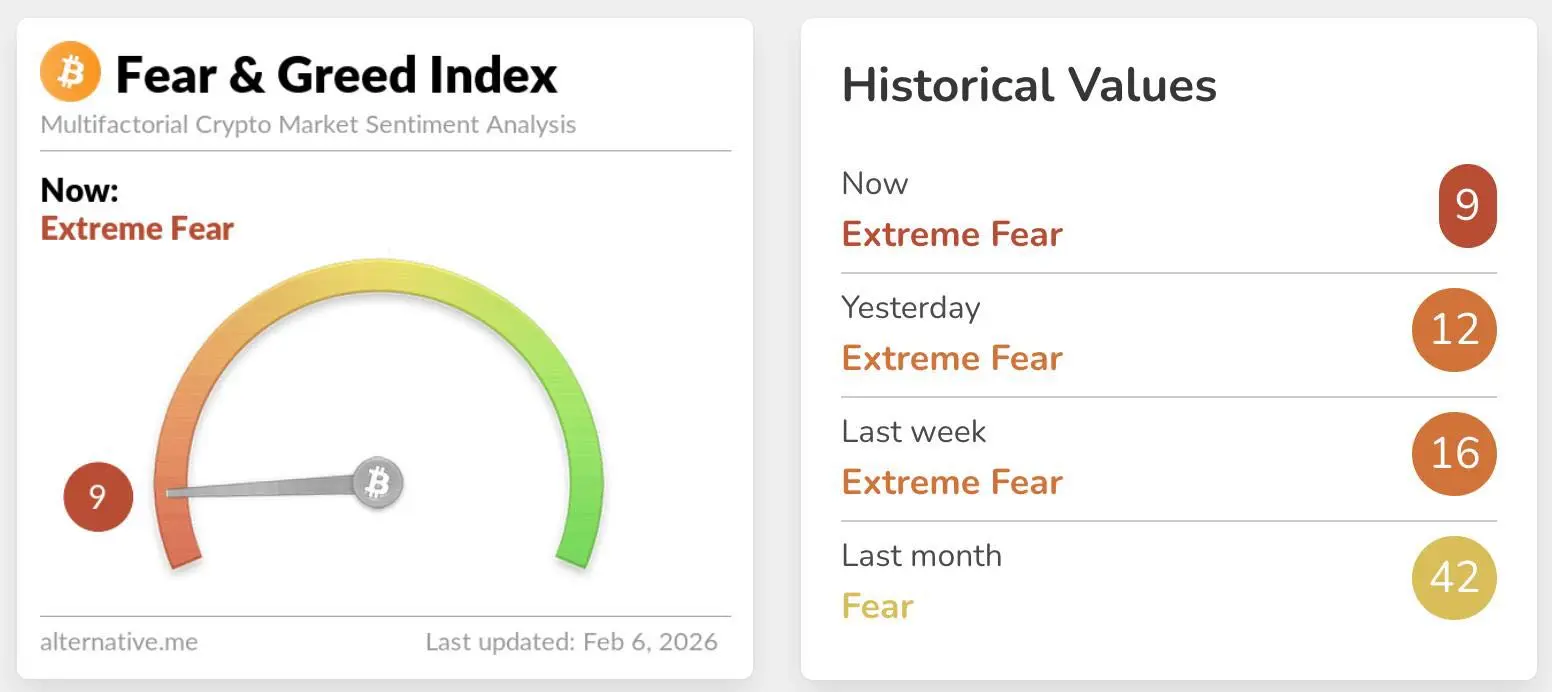

加密貨幣下跌的原因是什麼?

目前,加密貨幣市場正經歷一段低迷期。價格下跌,許多大幣在短短一天內跌至2026年的最低點。

可以這樣理解:

👉 投資者情緒緊張,因此他們在拋售風險資產如加密貨幣。

1. 大局 (簡單概述)

加密貨幣市場總市值約為3.1萬億美元

此次下跌的原因包括:

股市下跌

黃金價格回落

資金轉向更安全的資產

2. 主要幣種 (簡易表格)

幣種

價格 (約略)

目前狀況

比特幣 (BTC)

$84,372

大幅下跌,努力維持在 $84k

以太坊 (ETH)

$2,817

正處於一個重要支撐位 ($2,800)

索拉納 (SOL)

$124

早前強勁漲勢後回落

XRP

$1.80

在2025年底大漲後開始降溫

👉 今日幾乎所有都是紅色 🔻

3. 為什麼市場會下跌? (主要原因)

🏦 1. 利率 (主要原因)

美國中央銀行沒有降息

利率仍然很高 (3.5%–3.75%)

高利率使投資者避免像加密貨幣這樣的風險資產

📜 2. 政府規範

英國正推行嚴格的加密貨幣許可規則

美國正在討論穩定幣的新法規

更多規則帶來短期恐慌,即使從長遠來看是有益的

🏢 3. 大型機構轉變焦點

像 Fidelity 這樣的大公司 (對炒作興趣減少)

它們正轉向區塊鏈的實際應用

這從長遠來看是好事,但對短期交易者來說較無趣

4. 市場情緒與技術支撐位

😨 市場情緒

恐懼與貪婪指數為34 (

查看原文目前,加密貨幣市場正經歷一段低迷期。價格下跌,許多大幣在短短一天內跌至2026年的最低點。

可以這樣理解:

👉 投資者情緒緊張,因此他們在拋售風險資產如加密貨幣。

1. 大局 (簡單概述)

加密貨幣市場總市值約為3.1萬億美元

此次下跌的原因包括:

股市下跌

黃金價格回落

資金轉向更安全的資產

2. 主要幣種 (簡易表格)

幣種

價格 (約略)

目前狀況

比特幣 (BTC)

$84,372

大幅下跌,努力維持在 $84k

以太坊 (ETH)

$2,817

正處於一個重要支撐位 ($2,800)

索拉納 (SOL)

$124

早前強勁漲勢後回落

XRP

$1.80

在2025年底大漲後開始降溫

👉 今日幾乎所有都是紅色 🔻

3. 為什麼市場會下跌? (主要原因)

🏦 1. 利率 (主要原因)

美國中央銀行沒有降息

利率仍然很高 (3.5%–3.75%)

高利率使投資者避免像加密貨幣這樣的風險資產

📜 2. 政府規範

英國正推行嚴格的加密貨幣許可規則

美國正在討論穩定幣的新法規

更多規則帶來短期恐慌,即使從長遠來看是有益的

🏢 3. 大型機構轉變焦點

像 Fidelity 這樣的大公司 (對炒作興趣減少)

它們正轉向區塊鏈的實際應用

這從長遠來看是好事,但對短期交易者來說較無趣

4. 市場情緒與技術支撐位

😨 市場情緒

恐懼與貪婪指數為34 (

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

看看 Gate,加入我一起參加這個最熱鬧的活動!不要錯過精彩的內容和獨家優惠!立即點擊連結參與:https://www.gate.com/campaigns/4020?ref=U1YXBFlY&ref_type=132

查看原文

- 讚賞

- 5

- 6

- 轉發

- 分享

discovery :

:

2026 GOGOGO 👊查看更多

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多10.4萬 熱度

1.74萬 熱度

38.7萬 熱度

5343 熱度

2987 熱度

熱門 Gate Fun

查看更多- 市值:$2317.24持有人數:10.00%

- 市值:$0.1持有人數:10.00%

- 市值:$0.1持有人數:10.00%

- 市值:$2289.65持有人數:10.00%

- 市值:$0.1持有人數:10.00%

最新消息

查看更多置頂

#交易員說Gate廣場

跟單交易員訪談來襲!我們將採訪數位收益勝率優秀的交易員,分享他們在廣場記錄交易的體驗。

今天我們請到的是,在廣場分享操盤RIVER 取得10000USDT收益的 TX纏論量化實盤全自動。聽聽他使用Gate廣場記錄交易的心得吧!

更多關於明星交易員

https://www.gate.com/zh/announcements/article/49427Gate 廣場內容挖礦煥新公測進行中!

發帖互動帶交易,最高享 60% 手續費返佣!

參與教程

1️⃣ 報名公測:https://www.gate.com/questionnaire/7358

2️⃣ 用代幣組件 / 跟單卡片發帖,分享行情觀點

3️⃣ 與粉絲互動,促成真實交易

🎁 獎勵機制

• 基礎返佣:粉絲交易即得 10%

• 發帖 / 互動達標:每週再加 10%

• 排名加碼:周榜前 100 再享 10%

• 新 / 回歸創作者:返佣翻倍

活動詳情:https://www.gate.com/announcements/article/49475

加入 Gate 廣場,變身內容礦工,讓內容真正變成長期收益Gate 廣場“新星計劃”正式上線!

開啟加密創作之旅,瓜分月度 $10,000 獎勵!

參與資格:從未在 Gate 廣場發帖,或連續 7 天未發帖的創作者

立即報名:https://www.gate.com/questionnaire/7396

您將獲得:

💰 1,000 USDT 月度創作獎池 + 首帖 $50 倉位體驗券

🔥 半月度「爆款王」:Gate 50U 精美周邊

⭐ 月度前 10「新星英雄榜」+ 粉絲達標榜單 + 精選帖曝光扶持

加入 Gate 廣場,贏獎勵 ,拿流量,建立個人影響力!

詳情:https://www.gate.com/announcements/article/49672