Stablecoin Memasuki “Era Berbunga”: Analisis Komprehensif Stablecoin Berimbal Hasil

Apakah Anda memperhatikan bahwa sejumlah platform baru-baru ini menawarkan imbal hasil tahunan hingga 12% untuk tabungan USDC?

Ini bukan sekadar promosi kosong. Sebelumnya, pemegang stablecoin pada dasarnya adalah “penabung tanpa bunga.” Sementara pengguna tidak memperoleh apa pun, penerbit menginvestasikan dana menganggur tersebut ke aset berisiko sangat rendah seperti US Treasury dan commercial paper, lalu meraup keuntungan signifikan. Pola ini menjadi ciri khas stablecoin seperti USDT/Tether dan USDC/Circle.

Saat ini, penerbit kini mulai membagikan imbal hasil yang sebelumnya mereka nikmati kepada pengguna. Selain persaingan tingkat bunga di antara penyedia USDC, semakin banyak proyek stablecoin berbunga generasi baru yang membongkar “batas imbal hasil,” sehingga memungkinkan pemegang token memperoleh bunga langsung dari aset dasarnya. Transformasi ini mengubah logika nilai stablecoin dan berpotensi memicu pertumbuhan baru di sektor RWA serta inovasi Web3.

I. Apa Itu Yield-Bearing Stablecoin?

Yield-bearing stablecoin merupakan stablecoin yang dirancang agar aset dasar mereka menghasilkan imbal hasil, biasanya berasal dari US Treasury, RWA, atau hasil investasi on-chain, dan hasil tersebut didistribusikan langsung ke pemegangnya. Model ini sangat berbeda dari stablecoin tradisional seperti USDT atau USDC, di mana seluruh pendapatan bunga menjadi milik penerbit dan pemegang hanya mendapat manfaat kestabilan nilai dolar tanpa memperoleh bunga.

Dengan yield-bearing stablecoin, cukup dengan memegang token, pengguna sudah berinvestasi secara pasif. Pada dasarnya, produk ini melakukan redistribusi pendapatan bunga dari US Treasury yang sebelumnya seluruhnya dinikmati penerbit seperti Tether/USDT. Berikut adalah ilustrasi prosesnya:

Ketika Tether menerbitkan USDT, pengguna kripto menyetorkan dolar AS untuk mendapatkan USDT—sehingga penerbitan USDT senilai $10 miliar berarti pengguna telah memasukkan $10 miliar ke Tether dan menerima jumlah USDT yang setara.

Setelah menerima $10 miliar tersebut, Tether tidak memberi bunga kepada pengguna. Dana riil dari pengguna kripto diterima Tether tanpa beban biaya. Dana ini lalu diinvestasikan ke US Treasury sehingga Tether memperoleh bunga bebas risiko.

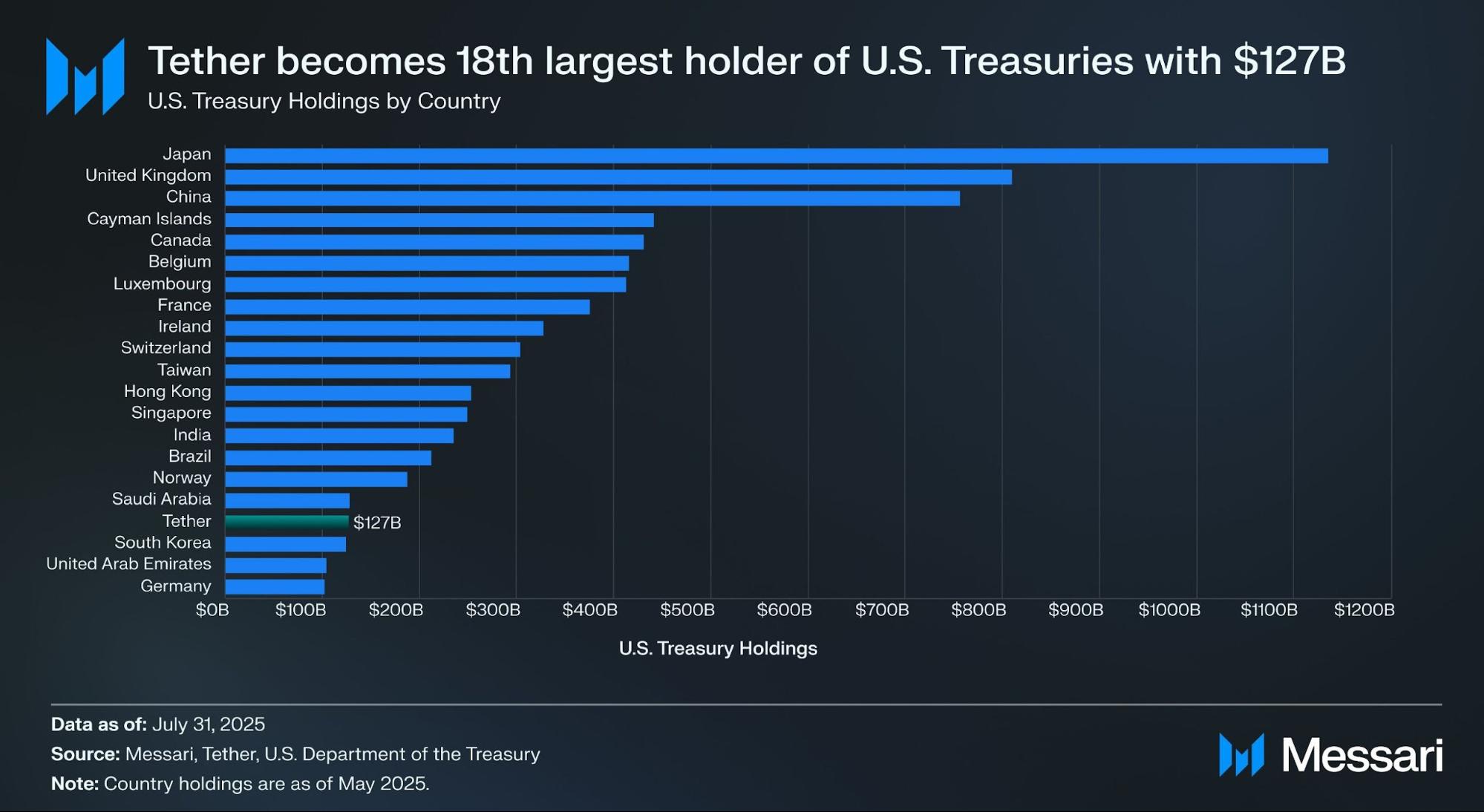

Sumber: Messari

Berdasarkan laporan attestation Q2 Tether, perusahaan ini langsung memegang lebih dari $157 miliar surat utang pemerintah AS (terdiri dari $105,5 miliar secara langsung dan $21,3 miliar secara tidak langsung), menjadikannya salah satu pemilik US Treasury terbesar di dunia. Data Messari menunjukkan bahwa per 31 Juli 2025, Tether telah melampaui Korea Selatan dan menjadi pemilik surat utang AS terbesar ke-18 di dunia.

Dengan imbal hasil Treasury 4%, Tether mampu menghasilkan sekitar $6 miliar pendapatan bunga per tahun (sekitar $700 juta per kuartal). Laba operasional Q2 sebesar $4,9 miliar semakin menegaskan betapa menguntungkannya model bisnis ini.

imToken menyadari bahwa stablecoin kini memiliki beragam kegunaan dan perilaku pengguna yang berbeda, sehingga membagi stablecoin menjadi beberapa subkategori utama untuk dieksplorasi lebih dalam (lihat: Stablecoin Worldview: How to Build a User-Centric Stablecoin Classification Framework?).

Menurut klasifikasi imToken, yield-bearing stablecoin merupakan subkategori khusus yang menawarkan imbal hasil berulang kepada pemegangnya. Jenis ini terbagi menjadi dua kelompok utama:

- Yield-bearing stablecoin native: Cukup dengan memegang token, pengguna otomatis menerima bunga layaknya menabung. Token itu sendiri menghasilkan bunga, seperti USDe atau USDS.

- Stablecoin dengan mekanisme imbal hasil resmi: Stablecoin ini tidak serta-merta memberikan bunga, tetapi penerbit atau protokol menyediakan jalur resmi untuk meraih hasil. Pengguna kadang perlu mengambil langkah tambahan—misalnya menyetor ke protokol tabungan (seperti DAI DSR), melakukan penyimpanan berjangka, atau menukar dengan token bukti kepemilikan berbunga—sebelum memperoleh bunga, sebagaimana dalam DAI dan token sejenis.

Jika periode 2020-2024 adalah “era ekspansi” stablecoin, maka 2025 menandai awal “era dividen.” Dengan kombinasi kepatuhan, hasil, dan likuiditas, yield-bearing stablecoin berpotensi menjadi segmen baru bernilai triliunan dolar dalam ekosistem stablecoin.

Sumber: imToken Web

II. Proyek Yield-Bearing Stablecoin Terkemuka

Pada praktiknya, sebagian besar yield-bearing stablecoin sangat erat kaitannya dengan tokenisasi US Treasury—token on-chain yang dimiliki pengguna dijamin oleh surat utang pemerintah yang disimpan oleh kustodian. Skema ini mempertahankan tingkat risiko rendah dan hasil tetap dari Treasury, sekaligus menghadirkan likuiditas tinggi aset kripto serta memungkinkan integrasi DeFi, seperti pengungkit dan produk pinjaman.

Selain protokol mapan seperti MakerDAO dan Frax Finance, sejumlah pendatang baru dengan pertumbuhan pesat seperti Ethena (USDe) dan Ondo Finance memunculkan pasar yang semakin beragam—dari model protokol murni hingga pendekatan CeDeFi hybrid.

USDe dari Ethena

Gelombang minat terhadap yield-bearing stablecoin saat ini telah menempatkan USDe Ethena di garis depan. Belum lama ini, jumlah beredar USDe untuk pertama kalinya menembus $10 miliar.

Saat artikel ini ditulis, situs Ethena Labs mencatat imbal hasil tahunan USDe sebesar 9,31%, dengan tingkat sebelumnya pernah menembus 30%. Sumber utama imbal hasil USDe antara lain:

- Pendapatan penyimpanan berjangka dari ETH LSD (liquid staking derivative)

- Pendapatan funding rate dari posisi delta-neutral pada perpetual futures

Imbal hasil penyimpanan berjangka relatif stabil di kisaran 4%, sementara pendapatan dari posisi delta-neutral sangat dipengaruhi dinamika pasar. Karena itu, tingkat hasil USDe bersifat fluktuatif mengikuti funding rate dan sentimen di pasar kripto secara umum.

Sumber: Ethena

USDY dari Ondo Finance

Ondo Finance adalah pemain utama di sektor RWA yang memfokuskan diri pada digitalisasi aset fixed income tradisional ke dalam ekosistem on-chain.

Produk USD Yield (USDY) miliknya adalah surat utang yang ditokenisasi dan dijamin oleh US Treasury berjangka pendek serta simpanan giro. Sebagai instrumen bearer, kepemilikan USDY tidak membutuhkan verifikasi identitas sehingga pemegang bisa langsung memperoleh imbal hasilnya.

USDY memberikan eksposur on-chain yang serupa dengan Treasury, namun dengan fleksibilitas tokenisasi. USDY dapat diintegrasikan ke berbagai modul DeFi seperti lending dan penyimpanan berjangka untuk meningkatkan imbal hasil—menjadikannya contoh nyata reksa dana pasar uang berbasis on-chain.

PYUSD dari PayPal

PYUSD yang diperkenalkan PayPal pada tahun 2023 awalnya merupakan stablecoin yang berfokus pada kepatuhan dan kebutuhan pembayaran. Token ini diterbitkan oleh Paxos dengan jaminan simpanan dolar dan US Treasury jangka pendek berbanding 1:1.

Memasuki 2025, PayPal mulai menguji mekanisme bagi hasil untuk PYUSD—khususnya melalui kolaborasi dengan sejumlah bank kustodian serta rekening investasi Treasury—di mana bagian bunga dari Treasury dan setara kas didistribusikan kepada pemegang token. Inovasi ini bertujuan menggabungkan utilitas pembayaran dengan potensi hasil investasi.

EDSR/USDS dari MakerDAO

MakerDAO tetap menjadi pilar utama stablecoin terdesentralisasi. USDS (evolusi DAI Savings Rate/DSR) memungkinkan pengguna melakukan deposit token ke protokol dan otomatis memperoleh bunga berbasis Treasury, tanpa langkah tambahan apa pun.

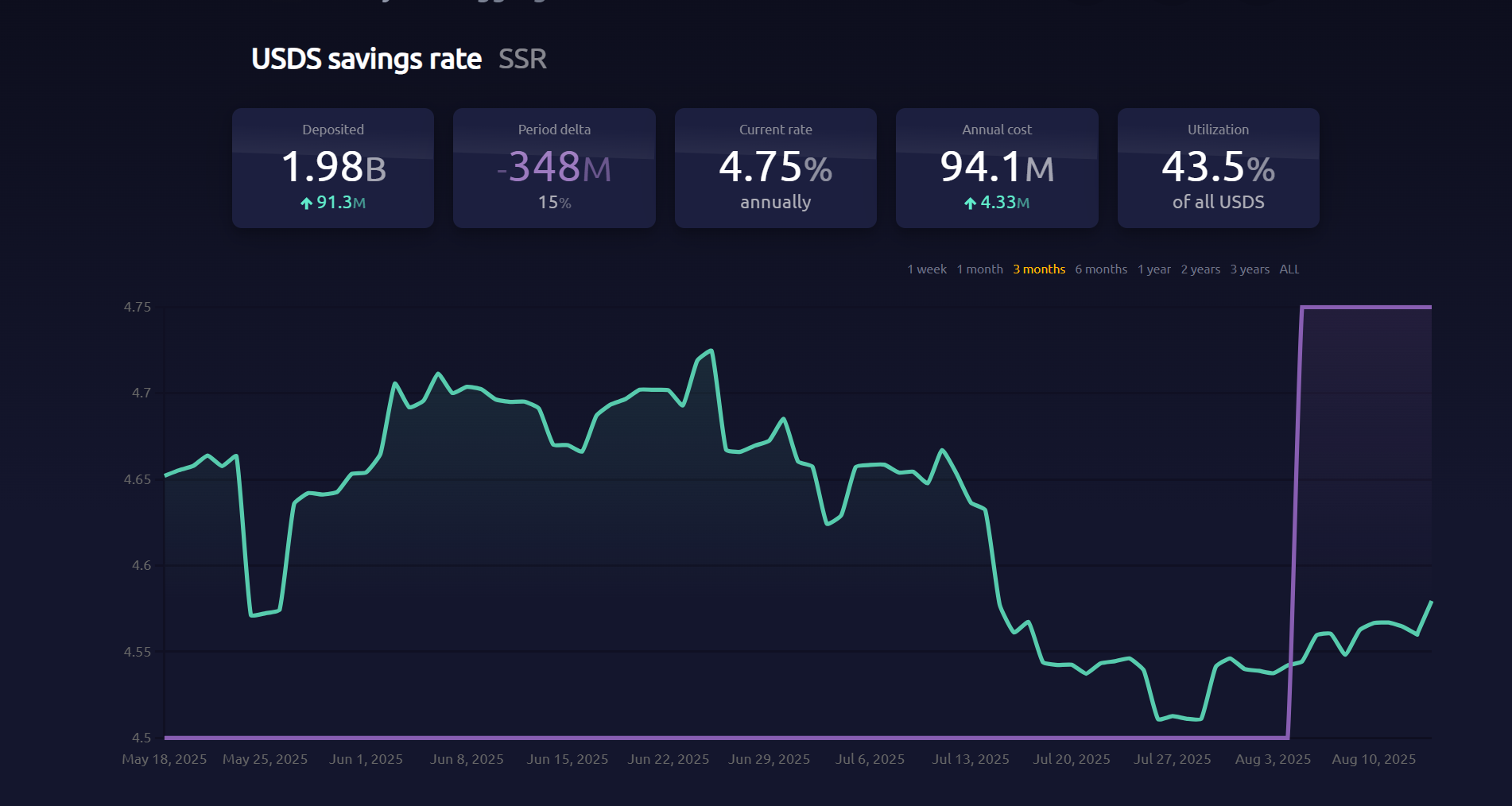

Saat ini, DSR berada pada tingkat 4,75% dengan total deposit hampir 2 miliar token. Perubahan nama MakerDAO dari DSR ke USDS menandai pergeseran strategis dari sekadar platform stablecoin DeFi-native menjadi platform distribusi hasil berbasis RWA.

Sumber: makerburn

sFRAX dari Frax Finance

Frax Finance berupaya selaras dengan Federal Reserve, bahkan mengajukan permohonan Federal Reserve master account. Vault sFRAX memanfaatkan bunga Treasury, bermitra dengan Lead Bank di Kansas City untuk membeli surat utang via brokerage accounts serta menyesuaikan tingkat hasil dengan suku bunga Fed.

Saat ini, total token yang distake di sFRAX telah melampaui 60 juta, dan imbal hasil tahunan sekitar 4,8%.

Sumber: Frax Finance

Tidak semua yield-bearing stablecoin terbukti bertahan lama. Sebagai contoh, proyek USDM telah mengumumkan likuidasi: proses pencetakan token dihentikan permanen, dan hanya penebusan terbatas waktu yang tersedia.

Sebagian besar yield-bearing stablecoin didukung surat utang berjangka pendek dan repurchase agreement, dengan imbal hasil pasar di kisaran 4%-5%, sesuai suku bunga Treasury saat ini. Dengan semakin banyaknya pelaku CeFi, kustodian berlisensi, dan protokol DeFi yang terjun, aset-aset ini berpotensi merebut pangsa pasar stablecoin yang lebih besar.

III. Bagaimana Memaknai Yield Enhancement pada Stablecoin?

Seperti disampaikan sebelumnya, keberlanjutan imbal hasil pada yield-bearing stablecoin sangat bergantung pada pengelolaan aset dasar secara cermat. Mayoritas hasil berasal dari aset berisiko amat rendah seperti US Treasury dan RWA lain dengan pengembalian stabil.

Dalam perspektif risiko, menyimpan US Treasury hampir setara amannya dengan memegang dolar AS, tetapi dengan imbal hasil tahunan 4% atau lebih. Pada periode imbal hasil tinggi, protokol berinvestasi ke Treasury, memotong biaya operasional, lalu membagikan sebagian bunga kepada pemegang token. Siklus ini menciptakan loop tertutup antara pendapatan bunga Treasury dan tingkat adopsi stablecoin.

Memegang stablecoin menjadi bukti kepemilikan yang memberikan hak secara langsung atas imbal hasil Treasury. Dengan yield jangka menengah dan pendek yang berada di kisaran atau di atas 4%, stablecoin berbasis Treasury rata-rata menawarkan hasil 4%-5%.

Model “hold-to-earn” ini sangat menarik: pengguna ritel bisa mengoptimalkan dana idle; protokol DeFi mendapatkan agunan berkualitas tinggi untuk lending, pengungkit, maupun produk perpetual; institusi dapat menempatkan modal secara on-chain dalam struktur yang patuh terhadap regulasi dan transparan, sekaligus menekan biaya operasional maupun kepatuhan.

Yield-bearing stablecoin diprediksi menjadi aplikasi RWA paling mudah diakses dan dapat diskalakan luas. Pasar kripto kini menunjukkan pertumbuhan agresif pada produk fixed income berbasis RWA serta stablecoin yang dijamin Treasury. Dari protokol native on-chain, perusahaan pembayaran global, hingga pendatang baru berbekal dana Wall Street—peta persaingan baru sudah terbentuk.

Terlepas dari perkembangan yield Treasury ke depan, tren yield-bearing stablecoin yang digerakkan siklus imbal hasil tinggi telah menggeser narasi nilai stablecoin dari “peg dolar” menjadi “dividen.”

Perubahan ini bisa menjadi titik penting bagi evolusi stablecoin dan sejarah pertemuan antara ekosistem kripto dan keuangan tradisional.

Disclaimer:

- Artikel ini merupakan hasil reproduksi dari [TechFlow] dan hak cipta sepenuhnya milik penulis asli [imToken]. Jika Anda memiliki keberatan atas publikasi ulang ini, silakan hubungi tim Gate Learn. Kami akan menindaklanjuti permintaan Anda dengan segera sesuai kebijakan kami.

- Disclaimer: Seluruh opini dan pandangan yang tercantum dalam artikel ini adalah milik penulis dan tidak dapat dianggap sebagai saran investasi.

- Artikel ini telah dialihbahasakan ke berbagai bahasa oleh tim Gate Learn. Dilarang menyalin, menyebarluaskan, atau memplagiat terjemahan ini kecuali Gate dicantumkan sebagai sumber resmi.

Artikel Terkait

Apa itu Stablecoin?

Penjelasan Mendalam tentang Yala: Membangun Agregator Pendapatan DeFi Modular dengan Stablecoin $YU sebagai Medium

Stablecoin Baru Tether USDT0: Bagaimana Bedanya dengan USDT?

Dolar di Internet Nilai - Laporan Ekonomi Pasar USDC 2025

USDC dan Masa Depan Dolar