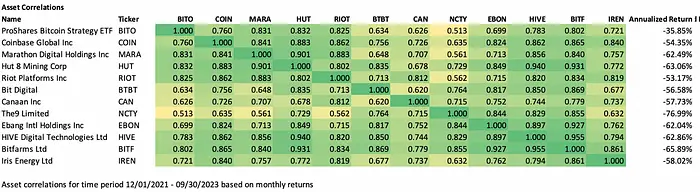

O principal negócio de ações de conceito de blockchain listadas é dividido em mineração, vendas de máquinas de mineração, fabricação de chips, gerenciamento de ativos digitais, fornecimento de tecnologia blockchain, plataformas de pagamento e negociação, etc., devido à diferença nos modelos de negócios, eles têm diferentes graus de efeito de alavancagem BTC, o que significa que suas flutuações de preço de ações são geralmente mais violentas do que o mercado à vista de Bitcoin e o fator de amplificação é diferente, entre os quais, ações de mineração (Mara, Riot, BTBT, etc.) são amplificadores de preço BTC mais eficazes do que ações de máquinas de mineração ou outras ações de modelo de negócios, POR EXEMPLO, MARA TEM UMA MAIOR CORRELAÇÃO E ELASTICIDADE DE PREÇO COM OS PREÇOS BTC DO QUE COIN (COIN VS. Correlação MARA 0,76 vs. 0,83, desvio padrão anualizado 92% vs. 170%).

Correlação de preço e desvio padrão por ações de mineração e BITO (BITO se encaixa no preço do BTC)

Fonte: Trend Research

Fonte:Trend Research

O preço do Mara subiu 100% no rali de 15 de junho a 13 de julho, enquanto o BTC subiu apenas 30%, mas Mara também caiu 55% na correção subsequente do BTC (além das razões para o declínio do BTC, o EPS-0,13 foi muito menor do que o esperado após a divulgação do relatório de lucros do segundo trimestre em 8 de agosto, e -0,07 também foi impulsionado pelo preço para baixo), e o BTC caiu 12%. Olhando desta forma, o fator de amplificação de Mara para o preço do BTC no mercado deste ano está perto de 300%, embora o desvio padrão anualizado seja de apenas 170%.

MARA vs. Quanto o preço do BTC subiu ou desceu

Fonte:TradingView

História da Mara EPS

Fonte: Yahoo

Este artigo analisa principalmente o status operacional e os riscos de investimento da Marathon Digital (MARA), e compara com outras empresas de mineração para determinar se Mara é o alvo com a tendência de shorting mais forte.

Eu. Lógica de investimento

Modelo de negócio e estado operacional

O principal negócio da Marathon é a mineração de bitcoin autooperada. A estratégia é (financiar) a compra de plataformas de mineração para implantar fazendas de mineração, pagar os custos operacionais de produção em dinheiro e manter o Bitcoin como um investimento de longo prazo. A diferença entre o modelo de negócios de compra de plataformas de mineração e acumulação de moedas (Mara, Hut 8, Riot) e a produção e venda de plataformas de mineração (Cannan) é que os gastos com P&D são pequenos, mas os gastos de capital são grandes, e a renda não é resiliente, e só pode depender da melhoria da eficiência da mineração BTC e da valorização do BTC para obter lucros, maior taxa de dívida, maior alavancagem, de modo que a receita das empresas listadas em mineração e a correlação de preços do bitcoin são mais fortes, as flutuações de preços são mais violentas e o mercado em baixa enfrenta a ameaça potencial de insolvência.

Representação gráfica da situação financeira da Maratona no ano fiscal de 2022

Fonte: Yahoo

Em termos de receita, no ano fiscal de 2022, a Marathon produziu 4144 BTC, com receita de 117 milhões, mas a receita não conseguiu cobrir as despesas, a energia de mineração anual e outras despesas foram de 72 milhões, a depreciação e amortização de máquinas de mineração foi de 78 milhões, mais despesas com pessoal, manutenção e outras despesas operacionais foram de 630 milhões, e o prejuízo líquido foi de 687 milhões. Portanto, o modelo de negócios de financiamento da compra de máquinas de mineração de Bitcoin é um grande teste da capacidade de gestão de fluxo de caixa das empresas no mercado em baixa.

Em termos de eficiência de mineração e operações, o hashrate de lançamento da Marathon no segundo trimestre aumentou 54%, de 11,5 EH/s no final do ano passado para 17,7 EH/s. Aumento da produção de Bitcoin aumentando as taxas de hash mais rapidamente e melhorando os tempos de execução (2.926 BTC foram produzidos no segundo trimestre, ou cerca de 3,3% das recompensas da rede Bitcoin durante o período). Do lado operacional, o elevado perfil de endividamento da empresa (insolvência no 4º trimestre) tem impactado a saúde do balanço. Embora Q1 e Q2 devido à recuperação dos preços das moedas e ao aumento do poder de computação colocado em produção, eficiência de mineração, o desempenho do preço das ações é melhor. No entanto, o preço do BTC continuou a ser deprimido no 23T3 e espera-se que permaneça deprimido até pelo menos o próximo ano, então a Marathon pagou antecipadamente a maioria dos títulos conversíveis em setembro deste ano para reduzir o impacto adverso dos juros do empréstimo no fluxo de caixa, e o montante total restante de capital da nota ainda é de US$ 331 milhões.

Embora a situação da receita tenha melhorado devido ao aumento na eficiência da mineração de BTC devido ao aumento do poder de computação, a Marathon registrou uma perda de US$ 21,3 milhões, ou uma perda de US$ 0,13 por ação, nos três meses encerrados em 30 de junho de 2023, em comparação com uma perda líquida de US$ 212,6 milhões no mesmo período do ano passado, uma perda de US$ 1,94 por ação, mas ainda não lucrativa, e a enorme conta de eletricidade e despesas de implantação de minas continuaram a enfraquecer o balanço da Marathon diante do fluxo de caixa apertado.

Fonte: Hashrate Index

Fonte: Hashrate Index

Fluxo de caixa e queima de caixa

Pelo fluxo de caixa da Marathon, pode-se ver que a fonte de caixa é completamente de financiamento, no 4º trimestre de 2022, o fluxo de caixa operacional da empresa é de -92 milhões, o fluxo de caixa de investimento é de -22 milhões, o fluxo de caixa de financiamento é de 163 milhões, resultando na empresa também tem um fluxo de caixa líquido de 48 milhões para lidar com o imposto de juros no próximo trimestre, etc., o fluxo de caixa trazido pelo financiamento vem inteiramente da emissão adicional de ações ordinárias, e a emissão contínua de ações, o mercado pode reduzir a avaliação da empresa, Como resultado, a Marathon enfrenta custos de capital mais altos ao levantar fundos no futuro. Além disso, a emissão de mais ações ordinárias pode resultar em menores lucros por ação (LPA) à medida que os lucros são distribuídos a mais acionistas, o que também afetará negativamente a avaliação da Marathon.

No final do segundo trimestre de 2023, a Marathon ainda detinha caixa e equivalentes de caixa no valor de 113 milhões, incluindo 12.538 BTC, e o gasto de caixa de juros na Marathon no 2023Q2 atingiu 3 milhões, o que é quase o mesmo que seu fluxo de caixa líquido disponível em livros (o fluxo de caixa líquido disponível da Marathon é de apenas 3 milhões, que é o fluxo de caixa líquido restante após a emissão de 163 milhões e 65 milhões de ações ordinárias no 1º e 2º trimestre, respectivamente), Pode-se ver que muito dinheiro é usado em operações e investimentos, e nenhum novo dinheiro é gerado, então a Marathon precisa continuar a vender BTC para cobrir despesas operacionais, além de reembolsar ativamente para reduzir a carga de juros, e a Marathon vendeu 63% do BTC produzido no 2º trimestre de 2023, totalizando US$ 23,4 milhões.

Fonte: Capital IQ

A expansão frenética de um mercado em alta torna-se uma preocupação em um mercado em baixa – aquisições e implantações de minas

A Marathon implantou e instalou o novo minerador S19 no início de agosto, e a taxa de hash instalada na China atingiu a meta de 23EH/s. A mina recém-instalada fica em City Garden, Texas, e o provedor de hospedagem diz que está perto de ser lançada. A joint venture da Marathon em Abu Dhabi já começou a calcular taxas de hash e gerar Bitcoin. No entanto, a um custo de $0.12/kwh, a plataforma de mineração atualmente implantada é apenas breakeven se começar no preço atual do BTC, e até mesmo tem uma pequena perda (basta calcular o custo variável dos custos de eletricidade).

E o custo geral de investimento da construção da mina permanece alto, e a avaliação da fazenda da mina em 2021 pode chegar a 1 milhão de dólares / MW, e o preço unitário da compra de plataformas de mineração está entre 55-105 dólares americanos / T. Sob o duplo golpe da queda dos preços da moeda e do aumento dos custos de eletricidade, a entrada inicial de ativos se desvalorizou mais, e a renda também diminuiu significativamente, dificultando a sustentação de muitas empresas de mineração.

A Marathon planeja continuar expandindo sua liderança na mineração de Bitcoin nos próximos trimestres. Mas, na verdade, tal expansão em um mercado em baixa levanta mais preocupações sobre sua posição de fluxo de caixa, e se ele pode continuar a levantar fundos determina se seu plano de expansão pode ser executado sem problemas (a prática de emitir capital adicional reduzirá seu valor por ação).

Posição de endividamento e situação operacional da Maratona

A desaceleração do mercado pode afetar negativamente as empresas com dívidas significativas, especialmente em um ambiente de altas taxas de juros, os passivos da Marathon colocam um fardo de juros adicional no fluxo de caixa, então a Marathon optou por pagar antecipadamente a maioria de seus títulos conversíveis para lidar com o atual preço baixo da moeda e as pressões operacionais causadas pelo halving do BTC no próximo ano (as notas conversíveis de US$ 417 milhões da Marathon foram convertidas com um desconto de cerca de 21%, Isso economizou à Marathon aproximadamente US$ 101 milhões em dinheiro, excluindo os custos de transação. A transação adicionou aproximadamente US$ 0,55 por ação aos acionistas existentes. enquanto aumenta as opções financeiras/financeiras da Marathon. À medida que os encargos da dívida diminuem, as empresas estão mais bem equipadas para responder à turbulência de curto prazo.

No mercado em baixa, a queda nos preços da moeda, as encomendas de máquinas de mineração, os gastos de capital de mineração e a dívida trouxeram grande pressão para as operações da empresa, além disso, a concorrência acirrada entre as mineradoras e o aumento dos preços da energia agravaram ainda mais a crise de sobrevivência das empresas de mineração. Mesmo que 63% da produção total de BTC no 2º trimestre tenha sido vendida, o CEO da Marathon revelou na chamada do 2º trimestre que continuará a vender BTC para manter a empresa funcionando.

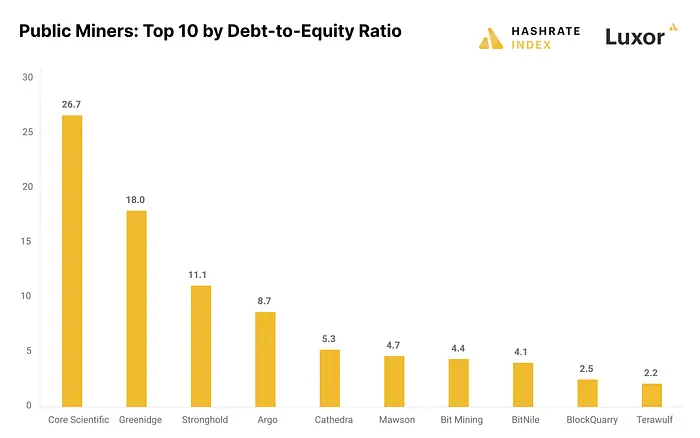

A situação atual do mercado em baixa da mineradora

As ações de mineração enfrentam sérios desafios no mercado de baixa, e a forte correlação e as características de alta elasticidade do BTC também levam a uma maior pressão descendente sobre seu preço no mercado de baixa, devido ao modelo operacional altamente alavancado, a única fonte de renda das empresas listadas na mineração também têm a ameaça de falência. Muitas empresas listadas de mineração de bitcoin contraíram muitos empréstimos durante o mercado em alta em 2021, resultando em um impacto muito negativo em sua rentabilidade durante o mercado de baixa subsequente, na verdade, a Core Scientific, que tem o maior valor de empréstimo e a maior relação dívida-ativo entre as empresas de mineração, buscou proteção contra falência e reestruturação da dívida no final de 2022, e ao longo de 2022 antes da falência, a Core Scientific estava vendendo BTC para lidar com seus custos de compra de máquinas de mineração, despesas de construção de fazendas de mineração autooperadas, Implantação em larga escala de custos operacionais, como eletricidade e juros de empréstimos, mas acabou declarando falência devido ao seu agressivo plano de expansão de 2022 (mais de 320.000 plataformas de mineração implantadas até o final de 2022, resultando em uma perda de US$ 53.000 por dia em custos fotovoltaicos) e ao impacto do incidente Celsius.

Os preços do Bitcoin e a dificuldade da rede divergem significativamente, e o mercado recompensa os mineradores por seu futuro poder de hash em mercados em alta, tornando-se uma narrativa importante para os mineradores levantarem fundos em mercados em alta, mas em mercados de baixa, à medida que o preço do Bitcoin cai, o crescimento do poder de hash torna a situação econômica do minerador muito desafiadora, porque os mineradores devem comprar suas ordens de mineração previamente assinadas quando o preço do BTC cai significativamente e o hashrate continua a crescer. Os mineradores já pagaram as despesas de capital da plataforma, portanto, de sua perspetiva, faz sentido continuar executando o plano de crescimento, desde que seus custos marginais de mineração permaneçam positivos. Esta tendência exacerbou ainda mais a queda acentuada nos preços do hash desde o início do ano.

À medida que o preço do bitcoin despencou, a avaliação da maioria das ações de mineração caiu significativamente, e algumas empresas de mineração estão levantando fundos vendendo BTC, emitindo ações ordinárias e diluindo significativamente o patrimônio dos acionistas existentes, e levantar fundos através da emissão de ações adicionais torna a captação de capital adicional muito dilutiva e o aumento do capital da dívida caro. Com o dinheiro apertado, os mineradores também estão procurando soluções alternativas, como oferecer serviços de custódia para fluxos de receita mais altos, vender equipamentos por mais dinheiro e até mesmo considerar fusões e aquisições. Os mineradores que foram conservadores durante o mercado altista e não superalavancaram agora têm a oportunidade de adotar uma abordagem oportunista, ou seja, mineradores com boa gestão de fluxo de caixa ou a oportunidade de comprar outros rivais que estão lutando com dívidas a preços baixos.

No caso da fraca relação dívida/capital da MARA (ou seja, quando a probabilidade de falência aumenta), a correlação ascendente com o BTC pode diminuir. Se o recente tratamento da dívida de Mara permitir que seu balanço sobreviva de forma saudável no mercado altista do BTC, com base na atual situação mais ampla do mercado (continuar a diminuir), na situação de dívida para capital da Maratona (dívida muito alta), situação de avaliação (P/B ainda tem um grande lado negativo, MC/hashrate é maior do que os pares), a recomendação de investimento é vender fortemente dentro de 12 meses, com PB como 1 como o alvo de baixa, e o preço-alvo das ações está em torno de US$ 3. Ao preço atual de US$ 8, isso representa uma supervalorização de 166%. No entanto, com base em sua maior elasticidade de preço, ele pode ganhar ganhos oscilantes ao se recuperar e obter melhores retornos do que comprar BTC. Há dois cenários que podem fazer com que os preços das ações aumentem: aquisições e um rali de curto prazo no mercado de baixa do BTC.

II. Antecedentes da empresa e introdução ao negócio

e suas subsidiárias (a "Empresa" ou "Maratona") é uma empresa de tecnologia de ativos digitais focada no ecossistema blockchain e na geração ou "mineração" de ativos digitais. A empresa foi constituída em Nevada em 23 de fevereiro de 2010, como Verve Ventures, Inc. Em outubro de 2012, a empresa começou a operar uma licença de propriedade intelectual e mudou seu nome para Marathon Patent Group, Inc. Em 2017, a empresa comprou equipamentos de mineração de ativos digitais e construiu um data center no Canadá para mineração de ativos digitais. No entanto, a empresa encerrou suas operações no Canadá em 2020 e consolidou todas as operações nos Estados Unidos na época. Desde então, a empresa expandiu suas atividades de mineração de bitcoin nos Estados Unidos e internacionalmente. A empresa mudou seu nome para Marathon Digital Holdings, Inc., em 1º de março de 2021. A partir de 30 de junho de 2023, o principal negócio da empresa se concentra na mineração de Bitcoin e oportunidades auxiliares no ecossistema Bitcoin. A estratégia é manter o Bitcoin como um investimento de longo prazo depois de pagar os custos operacionais em dinheiro da produção. Manter o Bitcoin é uma estratégia como reserva de valor, apoiada por uma arquitetura robusta e de código aberto que não está vinculada à política monetária de nenhum país e, portanto, serve como uma reserva de valor fora do controle do governo. A Marathon acredita que, devido à oferta limitada do Bitcoin, ele também oferece oportunidades adicionais para apreciar à medida que continua a ser adotado. Também é possível explorar oportunidades para participar de outros negócios relacionados ao negócio de mineração de Bitcoin à medida que surgem condições de mercado favoráveis e oportunidades.

Negócios subsidiários são negócios que estão relacionados ao ecossistema Bitcoin, mas não estão diretamente relacionados à mineração em si. Os negócios auxiliares diretamente relacionados à mineração podem incluir, mas não estão limitados a, gerenciamento de instalações de mineração de bitcoin de proprietários de terceiros, fornecimento de serviços de consultoria e consultoria a terceiros que buscam estabelecer e operar instalações de mineração de bitcoin e joint ventures que conduzem projetos de mineração de bitcoin nos Estados Unidos e dentro do direito internacional, como o projeto da Empresa em Abu Dhabi (Emirados Árabes Unidos). A Marathon também buscará participar de projetos relacionados ao Bitcoin, incluindo, mas não limitado ao desenvolvimento de tecnologias imersivas, hardware, firmware, pools de mineração e sidechains usando criptografia blockchain, e também poderá participar de projetos de geração de energia, como geração de eletricidade a partir de recursos de energia renovável ou captura de gás metano para uso por projetos de mineração de Bitcoin.

História

Em 23 de fevereiro de 2010, a empresa foi incorporada em Nevada como Verve Ventures, Inc.

Em 7 de dezembro de 2011, a empresa mudou seu nome para American Strategic Minerals Corporation para se envolver na exploração e desenvolvimento potencial de minerais de urânio e vanádio.

Em junho de 2012, a empresa encerrou seus negócios de mineração e começou a investir em imóveis no sul da Califórnia;

Em outubro de 2012, a empresa mudou seu nome para Marathon Patent Group, Inc., e iniciou o negócio de licenciamento de propriedade intelectual.

2017.11.1, a empresa celebrou um acordo de fusão com a Global Bit Ventures, Inc. Este nó é um símbolo importante da transformação da Marathon Digital da beira da falência para o desenvolvimento gradual de uma empresa de mineração líder. A Marathon adquiriu 1.300 mineradores Bitmain S9 e 1.000 mineradores gráficos da GBV. Depois de se familiarizar com o processo, Marathon comprou outros 1.400 S9s e alugou um local de 2 MW para operações de mineração. Não muito tempo depois, o mercado cripto entrou em um mercado de baixa, e Marathon encerrou sua parceria com a GBV.

De 30 de setembro de 2019 a 23 de dezembro de 2020, a empresa comprou minas pan-blockchain assinando contratos;

A partir de 1º de março de 2021, a empresa mudou seu nome para Marathon Digital Holdings, Inc.

Eventos importantes em 2022

Desenvolvimentos significativos do mercado cripto e seu impacto nas empresas 2022 foi um ano desafiador para a indústria cripto como um todo, já que as condições macroeconômicas, incluindo o ambiente de alta inflação e aumento da taxa de juros em relação aos últimos anos, levaram a um enfraquecimento do mercado de ações e sentimento generalizado de "aversão ao risco", o que impactou negativamente o preço do Bitcoin. Além disso, o ambiente macro desafiador em 2022 foi ainda mais impactado por uma série de eventos inesperados do cisne negro que impactaram toda a indústria, incluindo:

O colapso da $LUNA-UST no segundo trimestre de 2022 levou à falência de importantes players no espaço de ativos digitais, incluindo Three Arrows Capital, Voyager e Celsius;

O colapso da FTX no quarto trimestre de 2022 levou a falências adicionais relacionadas ao crédito e a uma diminuição significativa no preço dos equipamentos de mineração de Bitcoin e Bitcoin. O impacto destes eventos de cisne negro nos resultados operacionais da Maratona inclui a redução dos pré-pagamentos.

Imparidade de equipamentos de mineração de Bitcoin e avanços para fornecedores: No quarto trimestre de 2022, o valor justo de equipamentos de mineração de Bitcoin diminuiu significativamente. Como resultado, a Empresa avaliou se eram necessárias provisões de imparidade para equipamentos de mineração de Bitcoin (mantidos como um ativo fixo) e adiantamentos a fornecedores (como ativos líquidos, representando depósitos para entregas futuras de equipamentos de mineração). A Marathon fez provisões de imparidade para equipamentos de mineração de Bitcoin e pagamentos antecipados a fornecedores, totalizando aproximadamente US$ 332.933.000.

Ativos digitais — Imparidades e declínios de valor contabilístico: A Marathon registou imparidades de $173.215.000, perdas realizadas e não realizadas de $85.017.000 em ativos digitais em fundos de investimento e $14.460.000 em ativos digitais detidos no balanço consolidado durante 2022.

Diminuição no lucro total: A rentabilidade operacional da Marathon diminuiu devido à queda no preço do Bitcoin e atrasos na expansão de seus negócios. O lucro total do ano foi um prejuízo de US$ 33.673.000, em comparação com um ganho de US$ 116.768.000 no mesmo período do ano passado, uma diminuição de US$ 150.441.000.

Impacto direto do pedido de falência de fornecedores: Em 22 de setembro de 2022, a Compute North entrou com um pedido de reestruturação sob o Capítulo 11 do Código de Falência dos EUA. Como resultado, a empresa registrou uma provisão de imparidade de US$ 39.000.000 no terceiro trimestre de 2022. No quarto trimestre de 2022, a Companhia estimou que um adicional de US$ 16.674.000 em depósitos pode ter sido prejudicado e, portanto, registrou uma provisão adicional para imparidade.

Ativos digitais como garantia — Declínio do valor justo e requisitos adicionais de garantia: Em 9 de novembro de 2022, o preço do Bitcoin caiu para uma nova mínima anual devido a preocupações com a instabilidade financeira no setor devido ao crash da FTX. Assim, a Empresa foi obrigada a fornecer 1.669 bitcoins adicionais (cada um avaliado em $16.213) como garantia para seus empréstimos pendentes sob a facilidade de Empréstimo a Prazo e Crédito Rotativo (RLOC) do Silvergate Bank, para um saldo total de garantia de 9.490 bitcoins (ou aproximadamente $153.861.000 em valor justo). Em 9 de novembro de 2022, as participações totais de Bitcoin da empresa eram de 11.440 BTC, dos quais 1.950 (aproximadamente US$ 31.615.000) eram irrestritos. Em novembro e dezembro de 2022, a empresa reembolsou seu empréstimo de US$ 5.000.000 RLOC. Esses reembolsos permitem que a Empresa reduza seu Bitcoin usado como garantia para aproximadamente 4.416 BTC (valor justo de aproximadamente US$ 73.074.000) até 31 de dezembro de 2022.

Impacto da falência e do colapso da FTX nos principais credores da Marathon: Antes do término da facilidade de empréstimo em 8 de março de 2023, o Silvergate Bank era um credor para as facilidades Marathon Term Loan e RLOC, sob as quais a Marathon tem o direito de tomar emprestado até US$ 200.000.000, desde que bitcoin suficiente seja usado como garantia. Em 1º de março de 2023, o Silvergate Bank apresentou à SEC divulgações sobre sua condição financeira problemática, incluindo dúvidas sobre sua continuidade como uma preocupação contínua, e notificou-o do atraso no preenchimento de seu Formulário 10-K devido a uma redução significativa nos depósitos de clientes e capital insuficiente. Isso levou os clientes de negócios cripto a abandonar o banco, criando lacunas de crédito e riscos reputacionais para os clientes de criptomoedas. Em 8 de março de 2023, o Silvergate anunciou sua intenção de cessar as operações e liquidar voluntariamente o banco. Em 6 de fevereiro de 2023, a Marathon forneceu ao Silvergate Bank o aviso prévio de 30 dias necessário informando a intenção da Marathon de reembolsar o saldo devedor de sua linha de empréstimo a prazo e a intenção da Marathon de encerrar a facilidade de empréstimo a prazo. Mais tarde, a Marathon e o Silvergate Bank concordaram em encerrar as instalações do RLOC. Em 8 de março de 2023, a Empresa reembolsou o Empréstimo a Prazo e encerrou sua facilidade de RLOC com o Silvergate Bank.

Fechamento do Signature Bank: Em 12 de março de 2023, o Signature Bank foi fechado por sua autoridade licenciada pelo estado, o Departamento de Serviços Financeiros do Estado de Nova York. No mesmo dia, o FDIC foi nomeado para assumir e transferir todos os depósitos e quase todos os depósitos do Signature Bank e quase todos os seus ativos para o Signature Bridge Bank, um banco de serviço completo operado pelo FDIC. A empresa tornou-se automaticamente cliente do Signature Bridge Bank nesta ação. Em 12 de março de 2023, a Empresa detinha aproximadamente US$ 142.000.000 em depósitos em dinheiro no Signature Bridge Bank. A banca normal foi retomada em 13 de março de 2023.

Eventos importantes em 2023

Em 27 de janeiro de 2023, a Companhia e a FS Innovation, LLC ("FSI") celebraram um acordo de acionistas (o "Acordo") relativo à formação da Abu Dhabi Global Market Company (a "Entidade ADGM") com o objetivo de, em conjunto, (a) estabelecer e operar uma instalação de mineração para um ou mais Ativos Digitais; e (b) mineração de ativos digitais (coletivamente, o "Negócio"). O projeto inicial da ADGM Entity incluirá dois locais de mineração de ativos digitais de 250 MW em Abu Dhabi, a propriedade acionária inicial da ADGM Entity será de 80% do FSI e 20% da Marathon, e as contribuições de capital serão feitas de acordo com essas proporções, incluindo dinheiro e em espécie, totalizando aproximadamente US$ 4.060.000 durante o período de desenvolvimento de 2023. A FSI nomeará quatro diretores para integrar o conselho de administração da ADGM Entity, enquanto a empresa nomeará um diretor. A menos que exigido de outra forma pela lei aplicável, os ativos digitais minerados pela Entidade ADGM serão distribuídos mensalmente à Empresa e à FSI na proporção de sua participação acionária na Entidade ADGM. O acordo contém disposições de mercado em matéria financeira e fiscal. O Contrato será rescindido anteriormente por acordo escrito das partes, liquidação da Entidade ADGM ou acionistas que tenham uma participação acionária total na Entidade ADGM. O acordo contém disposições de mercado para a transferência de ações pelos acionistas, direitos de preferência e certas participações acessórias e acompanhantes na venda da Entidade ADGM. Além disso, o acordo contém um pacto restritivo de cinco anos que inclui disposições que proíbem a Marathon de competir com empresas ou FSI ou certas partes nos Emirados Árabes Unidos, e os negócios da FSI com a Marathon nos Estados Unidos. "

Em 20 de setembro de 2023, a Marathon concluiu um acordo de transação previamente anunciado para as notas seniores conversíveis de 1,00% anunciadas anteriormente, com vencimento em 2026, negociadas de forma privada com certos detentores. Em média, essas transações têm cerca de 21% de desconto no valor nominal, economizando à empresa cerca de US$ 101 milhões em dinheiro antes de deduzir os custos de transação.

No total, a Marathon converteu o montante principal agregado de US$ 417 milhões das notas detidas pelos detentores em um total de 31,7 milhões de ações ordinárias recém-emitidas da Marathon. Como resultado, a empresa reduziu sua dívida conversível de longo prazo em aproximadamente 56% e economizou aproximadamente US$ 101 milhões em caixa antes de deduzir os custos de transação. O montante total restante de capital das Notes é de US$331 milhões.

III. Análise financeira

Crescimento das receitas

O modelo de negócios baseado na valorização do BTC e no aumento da eficiência de mineração levou a Marathon a iniciar um crescimento negativo na receita depois de entrar em um mercado de baixa no mercado cripto após 2021.

Em 2022, a receita da Maratona foi de US$ 117.753.000, em comparação com US$ 159.163.000 em 2021. A diminuição na receita de US$ 41.410.000 foi principalmente devido a uma diminuição de US$ 77.286.000 na receita devido ao declínio no preço do Bitcoin em 2022, compensando parcialmente o aumento de US$ 44.570.000 devido ao aumento da produção anual. Em 2022, a receita também caiu US$ 8.694.000 quando a empresa parou de operar pools de mineração, incluindo terceiros. Apesar do aumento anual geral na produção, a empresa experimentou uma estagnação significativa da produção no segundo e terceiro trimestres devido aos atrasos acima mencionados na saída de Hardin e King Mountain Electrification. A produção no terceiro trimestre caiu 50% em relação ao mesmo período do ano passado. Os melhores trimestres de produção da Maratona para 2022 são Q1 e Q4.

Fonte:Bitcointreasuries.net

Em 31 de dezembro de 2022, detinha aproximadamente 12.232 BTC em seu balanço com um valor contábil de US$ 190.717.000. Destes, aproximadamente 4.416 bitcoins (US$ 68.875.000 de valor contábil) foram usados como garantia para empréstimos e foram classificados como ativos digitais restritos. Os 7.816 bitcoins restantes, com um valor contábil de US$ 121.842.000, são participações irrestritas e são classificados como ativos digitais.

Pela primeira vez no primeiro trimestre de 2023, o saldo BTC da Marathon diminuiu em 766 moedas em resposta a um balanço deteriorado.

A receita do segundo trimestre de 2023 foi de US$ 81,8 milhões, acima dos US$ 24,9 milhões no segundo trimestre de 2022, já que um aumento de 314% na produção de Bitcoin mais do que compensou um declínio de 14% nos preços médios do Bitcoin no mesmo período do ano. A Marathon vendeu 63% do BTC produzido no segundo trimestre (1.843 BTC), registrando um prejuízo de US$ 21,3 milhões, ou US$ 0,13 por ação, nos três meses encerrados em 30 de junho de 2023, em comparação com um prejuízo líquido de US$ 212,6 milhões ou US$ 1,94 por ação no mesmo período do ano passado.

As receitas de vendas de Bitcoin foram de US$ 23,4 milhões, já que a empresa vendeu 63% do bitcoin gerado durante o trimestre para cobrir os custos operacionais. Além disso, devido ao aumento geral no preço do Bitcoin durante o ano corrente, a imparidade de valor contábil de ativos digitais diminuiu em US$ 8,4 milhões. Além disso, não há mais uma perda de US$ 79 milhões em fundos de investimento em ativos digitais e um ganho de US$ 54 milhões na venda de equipamentos em comparação com o mesmo período do ano passado, o que também contribui para a comparação deste ano.

O EBITDA ajustado foi de US$ 25,6 milhões, em comparação com um prejuízo de US$ 167,1 milhões no trimestre do ano anterior. Além desses ganhos e menores imparidades, o lucro bruto antes de depreciação e amortização aumentou para US$ 26,5 milhões, ante US$ 8,2 milhões no trimestre do ano anterior.

Destaques da produção no segundo trimestre de 2023

Produção de Bitcoin: Q2–23 2926, Q2–22 707, aumento de 314%, Q2–23 2926, Q1–23 2195, aumento de 33%.

Produção média diária de Bitcoin: Q2–23 32.2, Q2–22 7.8, aumento de 314%, Q2–23 32.2, Q1–23 24.4, aumento de 32%.

Taxa de hash operacional/de arranque (EH/s)1: Q2–23 17,7 EH/s, Q2–22 0,7 EH/s, aumento de 2429%, Q2–23 17,7 EH/s, Q1–23 11,5 EH/s, aumento de 54%.

Taxa de hash operacional média (EH/s)1: Q2–23 12.1 EH/s, não aplicável no mesmo período do ano passado, Q2–23 12.1 EH/s, Q1–23 6.9 EH/s, um aumento de 75%.

Taxa de hash de instalação (EH/s)1: Q2–23 21,8 EH/s, não aplicável no mesmo período do ano passado, Q2–23 21,8 EH/s, Q1–23 15,4 EH/s, um aumento de 42%.

Embora o comissionamento de equipamentos de mineração tenha levado a uma melhoria significativa na eficiência de mineração em comparação com o mesmo período do ano passado, o preço do BTC ainda está em um nível baixo e a expansão agressiva levou às despesas operacionais excessivas da Marathon e ainda está à beira do perigo.

Desmontagem de lucros e custos

O lucro total da Marathon foi de -US$ 33,67 milhões no ano fiscal de 2022, em comparação com US$ 117 milhões no mesmo período do ano fiscal de 2021, uma redução de US$ 150 milhões.

O custo da receita da Marathon para o ano fiscal de 2022, incluindo energia, custódia e outros custos, totalizou US$ 72,71 milhões, em comparação com US$ 27,49 milhões no mesmo período de 2021. O aumento de US$ 45,23 milhões foi principalmente devido aos custos de produção mais altos, que aumentaram os custos de produção em US$ 30 milhões por bitcoin minerado, uma saída antecipada de Hardin resultando em um custo de aceleração de US$ 18,21 milhões, e o impacto de custo de maior produção de bitcoin nos custos de US$ 5,56 milhões. Esses custos aumentados foram parcialmente compensados por uma redução de US$ 8,69 milhões nos custos de receita para pools de mineração de terceiros desativados em 2022. Custo da receita – A depreciação e amortização aumentou em US$ 63.805.000 para US$ 78,71 milhões em 2022, em comparação com US$ 14,9 milhões no mesmo período de 2021. Isso se deveu principalmente à saída da Marathon de Hardin, uma aceleração da depreciação relacionada às instalações da MT, um aumento de US$ 36.032.000 e um aumento de US$ 27.773.000 nos custos de depreciação associados a plataformas de mineração adicionais em operação.

Fonte: Capital IQ, Maratona 10-K

A Marathon registrou um prejuízo líquido de US$ 687 milhões em 2022, em comparação com um prejuízo líquido de US$ 37,09 milhões no mesmo período de 2021. As perdas aumentaram em US$ 649 milhões, principalmente devido a uma diminuição total de US$ 318 milhões no valor contábil dos ativos digitais da Marathon e uma imparidade total de US$ 333 milhões em pagamentos antecipados a fornecedores de equipamentos e fornecedores de mineração de bitcoin.

O EBITDA ajustado foi de -US$ 534 milhões, em comparação com US$ 162 milhões no mesmo período de 2021. Depreciação e amortização de US$86,64 milhões, reservas legais de US$26,13 milhões e despesas gerais e administrativas, excluindo um aumento de US$18,57 milhões em custos de compensação não monetários baseados em ações. Estes foram parcialmente compensados pelas receitas da venda de equipamentos de escavação de US$ 83,88 milhões e um aumento de US$ 1,57 milhão em receitas não operacionais.

Fonte:Capital IQ, Maratona 10-Q

A Maratona do 2º trimestre de 2023 registrou um prejuízo líquido de US$ 19,13 milhões, em comparação com um prejuízo líquido de US$ 21,26 milhões no mesmo período do ano passado. A melhoria do prejuízo líquido de aproximadamente 91% deveu-se principalmente a diferenças favoráveis nos proventos da venda de ativos digitais e imparidade de ativos digitais, bem como diferenças favoráveis relacionadas com imparidade de ativos digitais e perdas de ativos digitais dentro de fundos de investimento, parcialmente compensadas por menores margens de lucro total.

O EBITDA ajustado da Marathon foi de US$ 25,63 milhões no 2º trimestre de 2023, em comparação com -US$ 167 milhões no trimestre do ano passado, e o aumento no EBITDA ajustado foi principalmente devido ao impacto positivo das vendas de ativos digitais (US$ 23,35 milhões) e menor imparidade de ativos digitais (US$ 12,32 milhões). O EBITDA ajustado também beneficiou da ausência de várias despesas registadas no trimestre homólogo, incluindo a perda de ativos digitais no âmbito do Fundo de Ativos Digitais e o ganho com a venda de Ativos Digitais e a perda de contas a receber de empréstimos de ativos digitais, que foram parcialmente compensadas por uma menor margem total (excluindo depreciação e amortização) e maiores despesas administrativas e de gestão excluindo remuneração patrimonial.

Reanalise o impacto da implantação da plataforma de mineração Marathon no custo e no lucro. Atualmente, as plataformas de mineração são hospedadas por terceiros, e a Marathon paga uma taxa.

McCamey, Texas — Aproximadamente 63.000 S19j Pros estão atualmente implantados e operando no local, com outros 4.000 S19j Pros programados para entrega e implantação em 2023. O contrato da Marathon para a instalação expira em agosto de 2027.

Garden City, Texas — Aproximadamente 28.000 S19 XPs estão atualmente instalados no local e aguardam aprovação regulatória final para energia. Os planos de expansão atuais da Marathon incluem a implantação de 19 MW de unidades de imersão até 2023, fornecidas por nova capacidade e substituição de unidades refrigeradas a ar para imersão. O contrato para a instalação expira em julho de 2027.

ELLENDALE, Dakota do Norte — Aproximadamente 57.000 S19 XPs devem ser implantados no local no primeiro semestre de 2023. A eletrificação deverá começar até ao final do primeiro trimestre de 2023. O contrato para o local expira em julho de 2027.

Jamestown, Dakota do Norte — Aproximadamente 5.600 S19 XPs estão atualmente implantados e operando no local, com planos de implantar mais 10.400 unidades refrigeradas a ar no primeiro trimestre de 2023. Além da instalação dessas unidades refrigeradas a ar, a empresa planeja implantar 768 unidades de imersão no local no segundo trimestre de 2023. O contrato expira em agosto de 2026 para implantações de imersão e dezembro de 2027 para equipamentos refrigerados a ar.

GRANBURY, Texas — Aproximadamente 12.500 S19j Pros e 4.400 XPs estão atualmente implantados e ligados na instalação. Atualmente, não há planos para expandir a instalação.

COSHOCTON, OH — Aproximadamente 2.800 S19 Pros estão atualmente implantados e operando nesta instalação. O contrato da Marathon para a instalação expira em junho de 2023 e não pretende prorrogar o contrato além dessa data de rescisão.

Plano, TX — Aproximadamente 345 S19 Pros estão atualmente implantados e operando na instalação. Atualmente, não há planos para expandir a instalação, e o contrato para a instalação expira em junho de 2027.

Kearney, Nebraska — Aproximadamente 2.300 S19 J Pros estão atualmente implantados e operando no local. A empresa planeja implantar mais 1.300 dispositivos MicroBT no local em 2023.

South Sioux City (SD) — Aproximadamente 660 S19 Pros estão atualmente implantados no local. O contrato da empresa para a instalação expirou no início de 2023 e ela saiu da instalação. Em 27 de janeiro de 2023, a Marathon e a FSI assinaram um acordo para estabelecer uma Abu Dhabi Global Market Company com o objetivo de, em conjunto, (a) estabelecer e operar uma ou mais instalações de mineração de ativos digitais; e (b) mineração de ativos digitais. O primeiro projeto da ADGM incluirá dois locais de mineração de ativos digitais em Abu Dhabi, totalizando 250 MW de equipamentos de imersão com uma proporção de capital inicial de 80% investida no FSI e 20% investida na Marathon. A previsão é que a instalação esteja operacional no segundo semestre de 2023.

Fonte: Dados do ASIC Miner Value recuperados em 7 de outubro

Maratona colocada em produção no primeiro trimestre deste ano principalmente S19 XPs, da perspetiva da rentabilidade de cada máquina de mineração, o lucro atual de S19 XPs é pequeno, US $ 0,08 por dia. Portanto, o aumento do poder de hash pode não melhorar fundamentalmente a rentabilidade da Maratona este ano.

Já lucro do minerador = recompensa Bitcoin x preço BTC — custo da eletricidade — preço do hashrate; Portanto, o preço do mercado bitcoin, o custo da eletricidade e o preço da taxa de hash são cruciais para a rentabilidade da Marathon.

· Recompensas Bitcoin

As recompensas do Bitcoin foram fortemente afetadas pelo evento de halving. O halving do Bitcoin é um fenômeno que ocorre a cada quatro anos ou mais na rede Bitcoin, e o halving também é uma parte importante do protocolo Bitcoin, que é usado para controlar a oferta geral e reduzir o risco de inflação de ativos digitais usando um algoritmo de consenso de prova de trabalho. Em uma altura de bloco predeterminada, a recompensa da mineração é reduzida pela metade, daí o termo "halving". Para Bitcoin, a recompensa é inicialmente definida em 50 recompensas de moeda Bitcoin por bloco. Desde a sua criação, o blockchain do Bitcoin sofreu três halvings, da seguinte forma: (1) em 28 de novembro de 2012, a uma altura de bloco de 210.000, (2) em 9 de julho de 2016, a uma altura de bloco de 420.000, e (3) em 11 de maio de 2020, a uma altura de bloco de 630.000, quando a recompensa foi reduzida para os atuais 6,25 bitcoins por bloco. O próximo halving do blockchain do Bitcoin deve ocorrer por volta de março de 2024, com uma altura de bloco de cerca de 840.000. Este processo será repetido até que a recompensa total da moeda Bitcoin emitida atinja 21.000.000 e o fornecimento teórico de novo Bitcoin se esgote, o que se espera que ocorra por volta de 2140. O halving do Bitcoin em 2024 reduzirá as recompensas de mineração e comprometerá a lucratividade dos mineradores com margens muito pequenas. Apenas um aumento significativo no preço do BTC pode ver uma melhoria significativa nos ganhos.

· Custo da eletricidade

Em termos de custos de eletricidade, os custos da mineração variam muito entre os países, com os países europeus enfrentando as taxas mais altas devido ao aumento dos preços da eletricidade. O impacto dos preços mais altos da energia sobre os mineiros dos EUA é menor do que na Europa, mas também exacerbou as pressões sobre os custos da eletricidade sobre os mineiros dos EUA. O preço da eletricidade do Texas de US $ 0,12 / kwh é 34% menor do que o preço médio da eletricidade dos EUA de US $ 0,18 / kwh, e mesmo assim, a maioria dos modelos de plataformas de mineração são difíceis de alcançar o ponto de equilíbrio nos preços atuais de eletricidade e moeda (isso sem contabilizar os subsídios, e algumas fazendas de mineração ainda podem ser lucrativas sob as vantagens dos subsídios).

Fonte:CoinGecko

· Taxa de hash e dificuldade da rede

Em geral, a chance de uma plataforma de mineração de Bitcoin resolver um bloco no blockchain do Bitcoin e ganhar uma recompensa do Bitcoin é uma função da taxa de hash da plataforma de mineração em relação à taxa de hash da rede global (ou seja, a soma do poder de computação usado para suportar o blockchain do Bitcoin em um determinado momento). À medida que a demanda por Bitcoin aumenta, o hashrate da rede global aumenta rapidamente. Além disso, com a implantação de equipamentos de mineração cada vez mais poderosos, a dificuldade da rede do Bitcoin aumentou. A dificuldade da rede, uma medida de quão difícil é resolver um bloco no blockchain do Bitcoin, ajusta a cada bloco de 2016 (aproximadamente a cada duas semanas) para garantir que o tempo médio entre cada bloco permaneça em torno de dez minutos. A alta dificuldade significa que resolver blocos e ganhar novas recompensas Bitcoin exigirá mais poder de computação, o que, por sua vez, torna a rede Bitcoin mais segura e limita a possibilidade de um minerador ou pool de mineração assumir o controle da rede. Portanto, à medida que mineradores novos e existentes implantam hashrates adicionais, o hashrate da rede global continuará a aumentar, o que significa que, se os mineradores não conseguirem implantar hashrates adicionais em um ritmo que acompanhe o ritmo da indústria, a participação dos mineradores nos hashrates da rede global (e, portanto, a oportunidade de ganhar recompensas Bitcoin) diminuirá. Pode-se ver que, devido à concorrência feroz entre os mineradores, no início de 2022, a receita por TH era de US $ 0,25 / TH, e agora caiu para cerca de US $ 0,06 / TH.

Fonte:Glassnode

A Marathon, como a maior empresa de mineração listada em poder de computação da rede, tem aumentado continuamente seu EH/s para se manter competitiva. Sua taxa de hash operacional aumentou de 13,2 EH/s no 22T3 para 17,7 EH/s no 23T2, e este ano a meta é chegar a 23,1 EH/s.

Roteiro de crescimento de hashrate da Maratona

Fonte: Site oficial da Maratona

Maratona opera crescimento de hashrate

Fonte: Marathon Digital Holdings, Inc | APRESENTAÇÃO AO INVESTIDOR (PI)

Portanto, combinado com recompensas do Bitcoin, preços do BTC, custos de eletricidade e preços do hashrate, se o halving não for acompanhado pelo aumento dos preços do BTC, a redução nos custos de eletricidade e recompensas para os mineradores desafiará suas operações, o que não é uma coisa boa para empresas de mineração com hashrates mais altos e expansão mais agressiva.

Estrutura de capital, financiamento e custos de empréstimos obtidos (a partir do exercício de 2022)

Aqui nos concentramos em quatro dimensões: estrutura de capital (relação dívida/capital próprio), financiamento e Capex (despesas de capital).

Mesmo depois de subtrair US$ 414 milhões em títulos conversíveis que foram pré-pagos no início deste mês, a última relação dívida/patrimônio líquido da Marathon é de 0,54

Financiamento: A dívida total de 783 milhões foi registada no final de 2022, a maior parte dos quais foram mais 747 milhões de obrigações convertíveis emitidas em 2021, e 414 milhões foram reembolsados em setembro de 2023.

Fonte: Capital IQ

O fluxo de caixa das atividades de financiamento da Marathon no 2º trimestre de 2023 foi de US$ 410.655.000, principalmente de US$ 361.486.000 da oferta regular de ações ordinárias da Companhia de acordo com o plano de negociação de preço de mercado da Companhia e US$ 49.250.000 de empréstimos emitidos sob contratos de empréstimo de longo prazo.

O valor máximo que a Maratona pode pedir emprestado para o ano que termina em 31 de dezembro de 2022 é de US $ 70.000.000. O total de empréstimos e reembolsos sob o Acordo de Crédito Rotativo foi de US$ 120.000.000 durante o ano encerrado em 31 de dezembro de 2022, enquanto não havia empréstimos pendentes sob o Contrato de Crédito Rotativo em 31 de dezembro de 2022.

O fluxo de caixa das atividades de financiamento foi de US$ 1.037.333.000, principalmente das receitas da emissão de títulos conversíveis de US$ 728.406.000 e da emissão de ações ordinárias de US$ 312.196.000. Para o ano encerrado em 31 de dezembro de 2021, o total de empréstimos e reembolsos foi de US$ 77.500.000 sob o contrato de crédito rotativo de 2021 da Companhia e, em 31 de dezembro de 2021, não havia empréstimos pendentes sob o contrato de crédito rotativo. Topo do formulário

Despesa com juros: Um aumento de US$ 13.410.000 nas despesas com juros em títulos conversíveis emitidos em novembro de 2021, incluindo US$ 6.633.000 de juros mais altos associados a elas, e US$ 3.664.000 de amortização de despesas de emissão de dívida e outras despesas com juros principalmente relacionadas aos empréstimos a prazo e facilidades de crédito rotativo ("RLOC") da Companhia. Com o caixa atual e equivalentes de caixa, não há pressão sobre a Maratona para pagar as despesas com juros.

Estrutura de capital da Maratona para o ano fiscal de 2018-2022

Fonte: Capital IQ

Durante o ano fiscal de 2018-2022, as despesas de capital da Marathon sofreram mudanças significativas de US$ 5 milhões, US$ 5.000, US$ 83 milhões, US$ 708 milhões para US$ 525 milhões. Especialmente a partir de 2021, as despesas de capital aumentaram significativamente, o que correspondeu ao grande financiamento que a empresa fez naquele ano. Despesas de capital moderadas podem melhorar a produtividade de uma empresa, impulsionar a inovação e aumentar a competitividade do mercado. No entanto, durante as crises do mercado, os aumentos nas despesas fixas de uma empresa, especialmente quando acompanhados por uma diminuição significativa nas receitas, muitas vezes levam a uma pressão significativa sobre o fluxo de caixa.

Despesas de capital da Maratona para os exercícios de 2018-2022

Fonte: Capital IQ

Durante o ano fiscal de 2018-2022, as despesas de capital da Marathon sofreram mudanças significativas de US$ 5 milhões, US$ 5.000, US$ 83 milhões, US$ 708 milhões para US$ 525 milhões. Especialmente a partir de 2021, as despesas de capital aumentaram significativamente, o que correspondeu ao grande financiamento que a empresa fez naquele ano. Despesas de capital moderadas podem melhorar a produtividade de uma empresa, impulsionar a inovação e aumentar a competitividade do mercado. No entanto, durante as crises do mercado, os aumentos nas despesas fixas de uma empresa, especialmente quando acompanhados por uma diminuição significativa nas receitas, muitas vezes levam a uma pressão significativa sobre o fluxo de caixa.

Despesas de capital da Maratona para os exercícios de 2018-2022

Fonte: Capital IQ

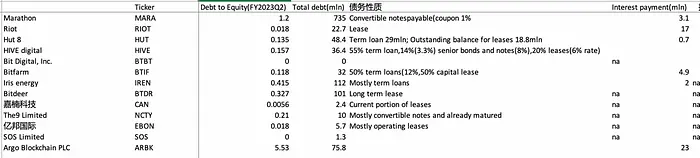

Concorrentes (ver secção de avaliação para mais pormenores, olhando principalmente para o rácio dívida/capital próprio e CAPEX)

Rácio dívida/capital próprio da Riot = 22 milhões/1240 milhões=0,017 (2023T2), bem abaixo dos 1,23 da Marathon (o rácio dívida/capital próprio da Marathon que não está refletido no último relatório de resultados é de 0,54)

Nos anos fiscais de 2018-2022, o Capex da Riot foi de 20 milhões, 6,4 milhões, 41 milhões, 421 milhões e 343 milhões, respectivamente. O Riot 23Q2 tem um capex de 56 milhões

Hut 8 debt-to-equity ratio = 35mln/259mln=0,135 (AF2022), que também está bem abaixo dos 1,23 da Marathon (o rácio dívida/capital próprio da Marathon é de 0,54 quando se calcula a dívida não reembolsada no último relatório financeiro)

Capex de Tecnologia Canaan FY2018–2022

Capex BTBT para o ano fiscal 2018–2022

Pode observar-se que o nível do rácio dívida/capital próprio tem um impacto decisivo na viabilidade de uma empresa no caso de um ambiente de rendimentos desfavorável, e um Capex histórico elevado significa normalmente que o rácio dívida/capital próprio também será mais elevado se o reembolso da dívida não for ativamente prosseguido. Se as despesas do Capex não contribuíram para o fluxo de caixa positivo de B/S, isso é considerado como um sinal negativo em tal ambiente externo. A Core Scientific, como mineradora com a maior relação dívida/patrimônio, declarou falência no final de 2022 e está atualmente passando por uma reestruturação de falência.

IV. Avaliação

Análise de comps

Fonte:Capital IQ, LD Capital

Fonte:Capital IQ, LD Capital

Combinado com os passivos financeiros de cada empresa, a relação dívida/patrimônio líquido atual é o melhor desempenho da Canaan Technology, Ebang International, Riot, com índices de dívida sobre patrimônio líquido de 0,0056, 0,018 e 0,018, respectivamente, as dívidas da Marathon e da Argo são maiores que o patrimônio líquido e os índices de endividamento sobre patrimônio líquido são de 1,2 e 5,5, respectivamente.

Do ponto de vista do P/B, os mais desvalorizados pelo mercado são SOS limited (0,08), Ebang International (0,14), Canaan Technology (0,73), Iris energy (0,68), Bitdeer (0,98), HUT8 (1,22); No entanto, mais de 0,5 deles podem ser considerados operacionalmente sólidos e não há ameaça de falência.

Um PB abaixo de 1 indica que o mercado tem expectativas de perspetivas negativas para a empresa (por exemplo, falência, valor patrimonial muito descontado), os investidores podem ter uma visão negativa do desempenho futuro da empresa, acreditar que os ativos líquidos da empresa (ou seja, valor contábil) podem ser prejudicados no futuro e, portanto, comprar as ações da empresa a um preço abaixo do valor contábil, mas também significa que, se o desempenho da empresa exceder as expectativas, a recuperação será muito mais forte do que metas semelhantes.

Olhando apenas para as metas de mineração, combinadas com o rácio dívida/capital próprio e o valor P/B, o rácio dívida/capital próprio é Mara(1,2)> Hut 8(0,135)>Riot(0,018)>BTBT(0); valores P/B BTBT(2,24)>Mara(2,21)>Riot(1,33)>Hut 8(1,22); O melhor desempenho foi o Hut 8, com níveis de endividamento saudáveis e os menores valores de P/B. Segue-se a Riot.

Maratona P/B comparação longitudinal

Fonte:Capital IQ

Olhando para os dados históricos do P/B da Marathon, 2,21 ainda está sobrevalorizado e tem muito espaço para declínio (mas foi reduzido para metade de 5,15 no final de julho)

Hut 8 P/B comparação longitudinal

Riot PB 1,5

BTBT P/B 2,24

ARGO P/B 10,95 está superestimado

Aconselhamento em matéria de avaliação

Com base no P/B mais alto, crescimento do poder de computação não lucrativo, alto capital de dívida, a recomendação de investimento para a Marathon é vender fortemente dentro de 12 meses, durante os quais o BTC claramente se recupera para ir longo Mara para obter maior alavancagem.

No caso da fraca relação dívida/capital da MARA (ou seja, quando a probabilidade de falência aumenta), a correlação ascendente com o BTC pode diminuir. Se o recente tratamento da dívida de Mara permitir que seu balanço sobreviva de forma saudável no mercado altista do BTC, com base na atual situação mais ampla do mercado (continuar a diminuir), na situação de dívida para capital da Maratona (dívida muito alta), situação de avaliação (P/B ainda tem um grande lado negativo, MC/hashrate é maior do que os pares), a recomendação de investimento é vender fortemente dentro de 12 meses, com PB como 1 como o alvo de baixa, e o preço-alvo das ações está em torno de US$ 3. Ao preço atual de US$ 8, isso representa uma supervalorização de 166%. No entanto, com base em sua maior elasticidade de preço, ele pode fazer bandas de curto prazo ao recuperar o mercado, e pode obter melhores retornos do que comprar BTC.

Cinco. Risco

O Altman Z-Score é usado para avaliar a saúde financeira e o risco de falência de uma empresa, principalmente para avaliar a probabilidade de falência de uma empresa nos próximos dois anos. O Z-score leva em conta vários índices financeiros e fornece uma única pontuação numérica dividida em três categorias distintas, cada uma refletindo um grau diferente de risco de falência.

Com base na pontuação Z de Altman da Marathon, -0,47 caiu para a "zona de falência provável" (Z-score < 1,8 — provável falência; 1,81 < Z-score < 3 — zona não julgada; Z-score > 3 — saudável). A pontuação Z da empresa nos últimos quatro anos esteve abaixo de 3 muitas vezes e recentemente caiu para -0,47.

Seis. Sumário

As ações de mineração têm a maior elasticidade de preço entre as ações listadas relacionadas a criptomoedas, o que significa que seus preços continuarão a se mover significativamente mais baixos no mercado de baixa seguinte, mas o rali faseado também será mais pronunciado nesses alvos.

O baixo preço das moedas no bear market leva à imparidade dos ativos digitais no balanço e reduz a receita, e as despesas de custo não podem ser reduzidas, o que é uma situação comum enfrentada pelos mineradores no bear market. O plano de expansão agressivo em 2021 levou a um aumento significativo no passivo das empresas de mineração Capex Na atual situação de receita, muitas empresas de mineração não conseguiram sobreviver e tiveram que vender BTC para cobrir despesas operacionais, com foco na situação financeira de empresas de mineração como a Marathon chegou à conclusão de que o mercado precifica o status quo de lucros negativos e investe em PB mais baixo, mas a situação financeira da Marathon é pior do que a da Riot, e o P/B ainda é relativamente alto e há espaço para continuar a diminuir.

É inegável que o crescimento do hashrate de fato trouxe uma melhoria significativa na eficiência da mineração para a Marathon, e se a situação financeira for mantida, a Marathon e outras obterão os frutos do layout de mineração quando chegarem ao mercado em alta, sobreposto à reversão do dilema em que o preço das ações mais caiu durante o bear market do que os similares, e conseguirão um duplo clique. No entanto, com base em sua pontuação Altman-z na possível faixa de falência, embora o swap dívida-capital reduza o índice de alavancagem para aliviar a crise da dívida até certo ponto, o capex é muito alto, e a máquina de mineração anteriormente estabelecida é significativamente não lucrativa, e a direção geral do mercado de baixa precisa encurtar Mara, mas pode ganhar uma recuperação faseada.

A questão de saber se Mara é o alvo mais forte para shorts, Argo parece ser mais supervalorizado do que Mara. Mas Mara é realmente o alvo mais forte para shorting em comparação com Riot e Hut8, e Mara é menos arriscado do que BTBT, mas o valor P/B é mais valorizado.

2024 será um ano mais difícil para as empresas de mineração, com os preços mantidos e a produção reduzida pela metade, levando a perdas mais profundas (os baixos preços da moeda levando à imparidade do balanço dos preços da moeda, reduzindo as receitas e as despesas de custos não podem ser reduzidas), o que é uma situação comum enfrentada pelos mineradores em mercados de baixa. De um modo geral, a liberação do minerador é um sinal importante no início do touro.

Ver original

Esta página pode conter conteúdo de terceiros, que é fornecido apenas para fins informativos (não para representações/garantias) e não deve ser considerada como um endosso de suas opiniões pela Gate nem como aconselhamento financeiro ou profissional. Consulte a Isenção de responsabilidade para obter detalhes.

A velocidade da vida e da morte no inverno frio da mineração de Bitcoin: análise MARA e insights de investimento

Autor: Yilan, Fonte: LD Capital

O principal negócio de ações de conceito de blockchain listadas é dividido em mineração, vendas de máquinas de mineração, fabricação de chips, gerenciamento de ativos digitais, fornecimento de tecnologia blockchain, plataformas de pagamento e negociação, etc., devido à diferença nos modelos de negócios, eles têm diferentes graus de efeito de alavancagem BTC, o que significa que suas flutuações de preço de ações são geralmente mais violentas do que o mercado à vista de Bitcoin e o fator de amplificação é diferente, entre os quais, ações de mineração (Mara, Riot, BTBT, etc.) são amplificadores de preço BTC mais eficazes do que ações de máquinas de mineração ou outras ações de modelo de negócios, POR EXEMPLO, MARA TEM UMA MAIOR CORRELAÇÃO E ELASTICIDADE DE PREÇO COM OS PREÇOS BTC DO QUE COIN (COIN VS. Correlação MARA 0,76 vs. 0,83, desvio padrão anualizado 92% vs. 170%).

Correlação de preço e desvio padrão por ações de mineração e BITO (BITO se encaixa no preço do BTC)

Fonte: Trend Research

Fonte:Trend Research

O preço do Mara subiu 100% no rali de 15 de junho a 13 de julho, enquanto o BTC subiu apenas 30%, mas Mara também caiu 55% na correção subsequente do BTC (além das razões para o declínio do BTC, o EPS-0,13 foi muito menor do que o esperado após a divulgação do relatório de lucros do segundo trimestre em 8 de agosto, e -0,07 também foi impulsionado pelo preço para baixo), e o BTC caiu 12%. Olhando desta forma, o fator de amplificação de Mara para o preço do BTC no mercado deste ano está perto de 300%, embora o desvio padrão anualizado seja de apenas 170%.

MARA vs. Quanto o preço do BTC subiu ou desceu

Fonte:TradingView

História da Mara EPS

Fonte: Yahoo

Este artigo analisa principalmente o status operacional e os riscos de investimento da Marathon Digital (MARA), e compara com outras empresas de mineração para determinar se Mara é o alvo com a tendência de shorting mais forte.

Eu. Lógica de investimento

O principal negócio da Marathon é a mineração de bitcoin autooperada. A estratégia é (financiar) a compra de plataformas de mineração para implantar fazendas de mineração, pagar os custos operacionais de produção em dinheiro e manter o Bitcoin como um investimento de longo prazo. A diferença entre o modelo de negócios de compra de plataformas de mineração e acumulação de moedas (Mara, Hut 8, Riot) e a produção e venda de plataformas de mineração (Cannan) é que os gastos com P&D são pequenos, mas os gastos de capital são grandes, e a renda não é resiliente, e só pode depender da melhoria da eficiência da mineração BTC e da valorização do BTC para obter lucros, maior taxa de dívida, maior alavancagem, de modo que a receita das empresas listadas em mineração e a correlação de preços do bitcoin são mais fortes, as flutuações de preços são mais violentas e o mercado em baixa enfrenta a ameaça potencial de insolvência.

Representação gráfica da situação financeira da Maratona no ano fiscal de 2022

Fonte: Yahoo

Em termos de receita, no ano fiscal de 2022, a Marathon produziu 4144 BTC, com receita de 117 milhões, mas a receita não conseguiu cobrir as despesas, a energia de mineração anual e outras despesas foram de 72 milhões, a depreciação e amortização de máquinas de mineração foi de 78 milhões, mais despesas com pessoal, manutenção e outras despesas operacionais foram de 630 milhões, e o prejuízo líquido foi de 687 milhões. Portanto, o modelo de negócios de financiamento da compra de máquinas de mineração de Bitcoin é um grande teste da capacidade de gestão de fluxo de caixa das empresas no mercado em baixa.

Em termos de eficiência de mineração e operações, o hashrate de lançamento da Marathon no segundo trimestre aumentou 54%, de 11,5 EH/s no final do ano passado para 17,7 EH/s. Aumento da produção de Bitcoin aumentando as taxas de hash mais rapidamente e melhorando os tempos de execução (2.926 BTC foram produzidos no segundo trimestre, ou cerca de 3,3% das recompensas da rede Bitcoin durante o período). Do lado operacional, o elevado perfil de endividamento da empresa (insolvência no 4º trimestre) tem impactado a saúde do balanço. Embora Q1 e Q2 devido à recuperação dos preços das moedas e ao aumento do poder de computação colocado em produção, eficiência de mineração, o desempenho do preço das ações é melhor. No entanto, o preço do BTC continuou a ser deprimido no 23T3 e espera-se que permaneça deprimido até pelo menos o próximo ano, então a Marathon pagou antecipadamente a maioria dos títulos conversíveis em setembro deste ano para reduzir o impacto adverso dos juros do empréstimo no fluxo de caixa, e o montante total restante de capital da nota ainda é de US$ 331 milhões.

Embora a situação da receita tenha melhorado devido ao aumento na eficiência da mineração de BTC devido ao aumento do poder de computação, a Marathon registrou uma perda de US$ 21,3 milhões, ou uma perda de US$ 0,13 por ação, nos três meses encerrados em 30 de junho de 2023, em comparação com uma perda líquida de US$ 212,6 milhões no mesmo período do ano passado, uma perda de US$ 1,94 por ação, mas ainda não lucrativa, e a enorme conta de eletricidade e despesas de implantação de minas continuaram a enfraquecer o balanço da Marathon diante do fluxo de caixa apertado.

Fonte: Hashrate Index

Fonte: Hashrate Index

Pelo fluxo de caixa da Marathon, pode-se ver que a fonte de caixa é completamente de financiamento, no 4º trimestre de 2022, o fluxo de caixa operacional da empresa é de -92 milhões, o fluxo de caixa de investimento é de -22 milhões, o fluxo de caixa de financiamento é de 163 milhões, resultando na empresa também tem um fluxo de caixa líquido de 48 milhões para lidar com o imposto de juros no próximo trimestre, etc., o fluxo de caixa trazido pelo financiamento vem inteiramente da emissão adicional de ações ordinárias, e a emissão contínua de ações, o mercado pode reduzir a avaliação da empresa, Como resultado, a Marathon enfrenta custos de capital mais altos ao levantar fundos no futuro. Além disso, a emissão de mais ações ordinárias pode resultar em menores lucros por ação (LPA) à medida que os lucros são distribuídos a mais acionistas, o que também afetará negativamente a avaliação da Marathon.

No final do segundo trimestre de 2023, a Marathon ainda detinha caixa e equivalentes de caixa no valor de 113 milhões, incluindo 12.538 BTC, e o gasto de caixa de juros na Marathon no 2023Q2 atingiu 3 milhões, o que é quase o mesmo que seu fluxo de caixa líquido disponível em livros (o fluxo de caixa líquido disponível da Marathon é de apenas 3 milhões, que é o fluxo de caixa líquido restante após a emissão de 163 milhões e 65 milhões de ações ordinárias no 1º e 2º trimestre, respectivamente), Pode-se ver que muito dinheiro é usado em operações e investimentos, e nenhum novo dinheiro é gerado, então a Marathon precisa continuar a vender BTC para cobrir despesas operacionais, além de reembolsar ativamente para reduzir a carga de juros, e a Marathon vendeu 63% do BTC produzido no 2º trimestre de 2023, totalizando US$ 23,4 milhões.

Fonte: Capital IQ

A Marathon implantou e instalou o novo minerador S19 no início de agosto, e a taxa de hash instalada na China atingiu a meta de 23EH/s. A mina recém-instalada fica em City Garden, Texas, e o provedor de hospedagem diz que está perto de ser lançada. A joint venture da Marathon em Abu Dhabi já começou a calcular taxas de hash e gerar Bitcoin. No entanto, a um custo de $0.12/kwh, a plataforma de mineração atualmente implantada é apenas breakeven se começar no preço atual do BTC, e até mesmo tem uma pequena perda (basta calcular o custo variável dos custos de eletricidade).

E o custo geral de investimento da construção da mina permanece alto, e a avaliação da fazenda da mina em 2021 pode chegar a 1 milhão de dólares / MW, e o preço unitário da compra de plataformas de mineração está entre 55-105 dólares americanos / T. Sob o duplo golpe da queda dos preços da moeda e do aumento dos custos de eletricidade, a entrada inicial de ativos se desvalorizou mais, e a renda também diminuiu significativamente, dificultando a sustentação de muitas empresas de mineração.

A Marathon planeja continuar expandindo sua liderança na mineração de Bitcoin nos próximos trimestres. Mas, na verdade, tal expansão em um mercado em baixa levanta mais preocupações sobre sua posição de fluxo de caixa, e se ele pode continuar a levantar fundos determina se seu plano de expansão pode ser executado sem problemas (a prática de emitir capital adicional reduzirá seu valor por ação).

A desaceleração do mercado pode afetar negativamente as empresas com dívidas significativas, especialmente em um ambiente de altas taxas de juros, os passivos da Marathon colocam um fardo de juros adicional no fluxo de caixa, então a Marathon optou por pagar antecipadamente a maioria de seus títulos conversíveis para lidar com o atual preço baixo da moeda e as pressões operacionais causadas pelo halving do BTC no próximo ano (as notas conversíveis de US$ 417 milhões da Marathon foram convertidas com um desconto de cerca de 21%, Isso economizou à Marathon aproximadamente US$ 101 milhões em dinheiro, excluindo os custos de transação. A transação adicionou aproximadamente US$ 0,55 por ação aos acionistas existentes. enquanto aumenta as opções financeiras/financeiras da Marathon. À medida que os encargos da dívida diminuem, as empresas estão mais bem equipadas para responder à turbulência de curto prazo.

No mercado em baixa, a queda nos preços da moeda, as encomendas de máquinas de mineração, os gastos de capital de mineração e a dívida trouxeram grande pressão para as operações da empresa, além disso, a concorrência acirrada entre as mineradoras e o aumento dos preços da energia agravaram ainda mais a crise de sobrevivência das empresas de mineração. Mesmo que 63% da produção total de BTC no 2º trimestre tenha sido vendida, o CEO da Marathon revelou na chamada do 2º trimestre que continuará a vender BTC para manter a empresa funcionando.

As ações de mineração enfrentam sérios desafios no mercado de baixa, e a forte correlação e as características de alta elasticidade do BTC também levam a uma maior pressão descendente sobre seu preço no mercado de baixa, devido ao modelo operacional altamente alavancado, a única fonte de renda das empresas listadas na mineração também têm a ameaça de falência. Muitas empresas listadas de mineração de bitcoin contraíram muitos empréstimos durante o mercado em alta em 2021, resultando em um impacto muito negativo em sua rentabilidade durante o mercado de baixa subsequente, na verdade, a Core Scientific, que tem o maior valor de empréstimo e a maior relação dívida-ativo entre as empresas de mineração, buscou proteção contra falência e reestruturação da dívida no final de 2022, e ao longo de 2022 antes da falência, a Core Scientific estava vendendo BTC para lidar com seus custos de compra de máquinas de mineração, despesas de construção de fazendas de mineração autooperadas, Implantação em larga escala de custos operacionais, como eletricidade e juros de empréstimos, mas acabou declarando falência devido ao seu agressivo plano de expansão de 2022 (mais de 320.000 plataformas de mineração implantadas até o final de 2022, resultando em uma perda de US$ 53.000 por dia em custos fotovoltaicos) e ao impacto do incidente Celsius.

Os preços do Bitcoin e a dificuldade da rede divergem significativamente, e o mercado recompensa os mineradores por seu futuro poder de hash em mercados em alta, tornando-se uma narrativa importante para os mineradores levantarem fundos em mercados em alta, mas em mercados de baixa, à medida que o preço do Bitcoin cai, o crescimento do poder de hash torna a situação econômica do minerador muito desafiadora, porque os mineradores devem comprar suas ordens de mineração previamente assinadas quando o preço do BTC cai significativamente e o hashrate continua a crescer. Os mineradores já pagaram as despesas de capital da plataforma, portanto, de sua perspetiva, faz sentido continuar executando o plano de crescimento, desde que seus custos marginais de mineração permaneçam positivos. Esta tendência exacerbou ainda mais a queda acentuada nos preços do hash desde o início do ano.

À medida que o preço do bitcoin despencou, a avaliação da maioria das ações de mineração caiu significativamente, e algumas empresas de mineração estão levantando fundos vendendo BTC, emitindo ações ordinárias e diluindo significativamente o patrimônio dos acionistas existentes, e levantar fundos através da emissão de ações adicionais torna a captação de capital adicional muito dilutiva e o aumento do capital da dívida caro. Com o dinheiro apertado, os mineradores também estão procurando soluções alternativas, como oferecer serviços de custódia para fluxos de receita mais altos, vender equipamentos por mais dinheiro e até mesmo considerar fusões e aquisições. Os mineradores que foram conservadores durante o mercado altista e não superalavancaram agora têm a oportunidade de adotar uma abordagem oportunista, ou seja, mineradores com boa gestão de fluxo de caixa ou a oportunidade de comprar outros rivais que estão lutando com dívidas a preços baixos.

No caso da fraca relação dívida/capital da MARA (ou seja, quando a probabilidade de falência aumenta), a correlação ascendente com o BTC pode diminuir. Se o recente tratamento da dívida de Mara permitir que seu balanço sobreviva de forma saudável no mercado altista do BTC, com base na atual situação mais ampla do mercado (continuar a diminuir), na situação de dívida para capital da Maratona (dívida muito alta), situação de avaliação (P/B ainda tem um grande lado negativo, MC/hashrate é maior do que os pares), a recomendação de investimento é vender fortemente dentro de 12 meses, com PB como 1 como o alvo de baixa, e o preço-alvo das ações está em torno de US$ 3. Ao preço atual de US$ 8, isso representa uma supervalorização de 166%. No entanto, com base em sua maior elasticidade de preço, ele pode ganhar ganhos oscilantes ao se recuperar e obter melhores retornos do que comprar BTC. Há dois cenários que podem fazer com que os preços das ações aumentem: aquisições e um rali de curto prazo no mercado de baixa do BTC.

II. Antecedentes da empresa e introdução ao negócio

e suas subsidiárias (a "Empresa" ou "Maratona") é uma empresa de tecnologia de ativos digitais focada no ecossistema blockchain e na geração ou "mineração" de ativos digitais. A empresa foi constituída em Nevada em 23 de fevereiro de 2010, como Verve Ventures, Inc. Em outubro de 2012, a empresa começou a operar uma licença de propriedade intelectual e mudou seu nome para Marathon Patent Group, Inc. Em 2017, a empresa comprou equipamentos de mineração de ativos digitais e construiu um data center no Canadá para mineração de ativos digitais. No entanto, a empresa encerrou suas operações no Canadá em 2020 e consolidou todas as operações nos Estados Unidos na época. Desde então, a empresa expandiu suas atividades de mineração de bitcoin nos Estados Unidos e internacionalmente. A empresa mudou seu nome para Marathon Digital Holdings, Inc., em 1º de março de 2021. A partir de 30 de junho de 2023, o principal negócio da empresa se concentra na mineração de Bitcoin e oportunidades auxiliares no ecossistema Bitcoin. A estratégia é manter o Bitcoin como um investimento de longo prazo depois de pagar os custos operacionais em dinheiro da produção. Manter o Bitcoin é uma estratégia como reserva de valor, apoiada por uma arquitetura robusta e de código aberto que não está vinculada à política monetária de nenhum país e, portanto, serve como uma reserva de valor fora do controle do governo. A Marathon acredita que, devido à oferta limitada do Bitcoin, ele também oferece oportunidades adicionais para apreciar à medida que continua a ser adotado. Também é possível explorar oportunidades para participar de outros negócios relacionados ao negócio de mineração de Bitcoin à medida que surgem condições de mercado favoráveis e oportunidades.

Negócios subsidiários são negócios que estão relacionados ao ecossistema Bitcoin, mas não estão diretamente relacionados à mineração em si. Os negócios auxiliares diretamente relacionados à mineração podem incluir, mas não estão limitados a, gerenciamento de instalações de mineração de bitcoin de proprietários de terceiros, fornecimento de serviços de consultoria e consultoria a terceiros que buscam estabelecer e operar instalações de mineração de bitcoin e joint ventures que conduzem projetos de mineração de bitcoin nos Estados Unidos e dentro do direito internacional, como o projeto da Empresa em Abu Dhabi (Emirados Árabes Unidos). A Marathon também buscará participar de projetos relacionados ao Bitcoin, incluindo, mas não limitado ao desenvolvimento de tecnologias imersivas, hardware, firmware, pools de mineração e sidechains usando criptografia blockchain, e também poderá participar de projetos de geração de energia, como geração de eletricidade a partir de recursos de energia renovável ou captura de gás metano para uso por projetos de mineração de Bitcoin.

História

Em 23 de fevereiro de 2010, a empresa foi incorporada em Nevada como Verve Ventures, Inc.

Em 7 de dezembro de 2011, a empresa mudou seu nome para American Strategic Minerals Corporation para se envolver na exploração e desenvolvimento potencial de minerais de urânio e vanádio.

Em junho de 2012, a empresa encerrou seus negócios de mineração e começou a investir em imóveis no sul da Califórnia;

Em outubro de 2012, a empresa mudou seu nome para Marathon Patent Group, Inc., e iniciou o negócio de licenciamento de propriedade intelectual.

2017.11.1, a empresa celebrou um acordo de fusão com a Global Bit Ventures, Inc. Este nó é um símbolo importante da transformação da Marathon Digital da beira da falência para o desenvolvimento gradual de uma empresa de mineração líder. A Marathon adquiriu 1.300 mineradores Bitmain S9 e 1.000 mineradores gráficos da GBV. Depois de se familiarizar com o processo, Marathon comprou outros 1.400 S9s e alugou um local de 2 MW para operações de mineração. Não muito tempo depois, o mercado cripto entrou em um mercado de baixa, e Marathon encerrou sua parceria com a GBV.

De 30 de setembro de 2019 a 23 de dezembro de 2020, a empresa comprou minas pan-blockchain assinando contratos;

A partir de 1º de março de 2021, a empresa mudou seu nome para Marathon Digital Holdings, Inc.

Eventos importantes em 2022

Desenvolvimentos significativos do mercado cripto e seu impacto nas empresas 2022 foi um ano desafiador para a indústria cripto como um todo, já que as condições macroeconômicas, incluindo o ambiente de alta inflação e aumento da taxa de juros em relação aos últimos anos, levaram a um enfraquecimento do mercado de ações e sentimento generalizado de "aversão ao risco", o que impactou negativamente o preço do Bitcoin. Além disso, o ambiente macro desafiador em 2022 foi ainda mais impactado por uma série de eventos inesperados do cisne negro que impactaram toda a indústria, incluindo:

O colapso da $LUNA-UST no segundo trimestre de 2022 levou à falência de importantes players no espaço de ativos digitais, incluindo Three Arrows Capital, Voyager e Celsius;

O colapso da FTX no quarto trimestre de 2022 levou a falências adicionais relacionadas ao crédito e a uma diminuição significativa no preço dos equipamentos de mineração de Bitcoin e Bitcoin. O impacto destes eventos de cisne negro nos resultados operacionais da Maratona inclui a redução dos pré-pagamentos.

Imparidade de equipamentos de mineração de Bitcoin e avanços para fornecedores: No quarto trimestre de 2022, o valor justo de equipamentos de mineração de Bitcoin diminuiu significativamente. Como resultado, a Empresa avaliou se eram necessárias provisões de imparidade para equipamentos de mineração de Bitcoin (mantidos como um ativo fixo) e adiantamentos a fornecedores (como ativos líquidos, representando depósitos para entregas futuras de equipamentos de mineração). A Marathon fez provisões de imparidade para equipamentos de mineração de Bitcoin e pagamentos antecipados a fornecedores, totalizando aproximadamente US$ 332.933.000.

Ativos digitais — Imparidades e declínios de valor contabilístico: A Marathon registou imparidades de $173.215.000, perdas realizadas e não realizadas de $85.017.000 em ativos digitais em fundos de investimento e $14.460.000 em ativos digitais detidos no balanço consolidado durante 2022.

Diminuição no lucro total: A rentabilidade operacional da Marathon diminuiu devido à queda no preço do Bitcoin e atrasos na expansão de seus negócios. O lucro total do ano foi um prejuízo de US$ 33.673.000, em comparação com um ganho de US$ 116.768.000 no mesmo período do ano passado, uma diminuição de US$ 150.441.000.

Impacto direto do pedido de falência de fornecedores: Em 22 de setembro de 2022, a Compute North entrou com um pedido de reestruturação sob o Capítulo 11 do Código de Falência dos EUA. Como resultado, a empresa registrou uma provisão de imparidade de US$ 39.000.000 no terceiro trimestre de 2022. No quarto trimestre de 2022, a Companhia estimou que um adicional de US$ 16.674.000 em depósitos pode ter sido prejudicado e, portanto, registrou uma provisão adicional para imparidade.

Ativos digitais como garantia — Declínio do valor justo e requisitos adicionais de garantia: Em 9 de novembro de 2022, o preço do Bitcoin caiu para uma nova mínima anual devido a preocupações com a instabilidade financeira no setor devido ao crash da FTX. Assim, a Empresa foi obrigada a fornecer 1.669 bitcoins adicionais (cada um avaliado em $16.213) como garantia para seus empréstimos pendentes sob a facilidade de Empréstimo a Prazo e Crédito Rotativo (RLOC) do Silvergate Bank, para um saldo total de garantia de 9.490 bitcoins (ou aproximadamente $153.861.000 em valor justo). Em 9 de novembro de 2022, as participações totais de Bitcoin da empresa eram de 11.440 BTC, dos quais 1.950 (aproximadamente US$ 31.615.000) eram irrestritos. Em novembro e dezembro de 2022, a empresa reembolsou seu empréstimo de US$ 5.000.000 RLOC. Esses reembolsos permitem que a Empresa reduza seu Bitcoin usado como garantia para aproximadamente 4.416 BTC (valor justo de aproximadamente US$ 73.074.000) até 31 de dezembro de 2022.