Gate Research: Крипторынок консолидируется на фоне структурного расхождения между секторами AI и средних капитализаций

Обзор крипторынка

По данным CoinGecko, с 11 по 24 ноября 2025 г. глобальные рисковые активы ослабли под влиянием макроэкономических факторов: опасений по поводу «пузыря» в AI-секторе, сильных данных по занятости и резкого пересмотра ожиданий по снижению ставок. Крипторынок испытал аналогичное давление. После затяжного падения BTC и ETH совершили отскок 19–20 ноября, восстановившись до 86 600 долларов США и диапазона 2 780–2 820 долларов США соответственно, однако структура рынка в целом остается в фазе консолидации. Отдельные токены превзошли рынок и показали значительный рост.【1】

В части экосистем и новостей Arbitrum продолжил привлекать новые потоки, Solana и Base после фазы восстановления также продемонстрировали рост. В то же время из основной сети Ethereum и Hyperliquid наблюдались существенные оттоки, что перевело структуру ончейн-капитала в стадию «перераспределения». Токенизация акций и ETF на блокчейне приблизилась к 10 млн долларов США, при этом Robinhood рассматривает этот сегмент как ключевую инфраструктуру, ускоряя превращение Arbitrum из DeFi-сети в институциональный расчетный центр. На Ethereum Виталик представил фреймворк приватности Kohaku, что вывело приватность на уровень ключевой характеристики протокола. NVIDIA вновь заявила, что революция AI еще не достигла пика, что поддерживает долгосрочный нарратив AI + on-chain.

В то же время сектор DAT столкнулся с заметным снижением оценки, совокупная капитализация опустилась ниже 1 трлн долларов США. Премии ведущих компаний сократились или превратились в дисконты, что свидетельствует о начале периода корректировки с элементами как активного, так и пассивного снижения плеча.

С макроэкономической точки зрения ключевым моментом стали пятничные заявления вице-председателя ФРС Уильямса, союзника Пауэлла, который открыто поддержал снижение ставок. В результате ожидания снижения ставки в декабре за одну ночь выросли с 30 % до 70 %, что повысило аппетит к риску.

В целом совокупное действие макрофакторов и изменений структуры ончейн-капитала переводит рынок в стадию «переоценки риска + технического восстановления». Чувствительность к политическим сигналам и условиям ликвидности существенно выросла. Несмотря на краткосрочные препятствия, средне- и долгосрочные драйверы — институциональный спрос, рост токенизированных акций, восстановление экосистем и расширение кроссчейн-кейсов — остаются, формируя новый цикл, в котором риски и возможности сочетаются.

1. Динамика цен

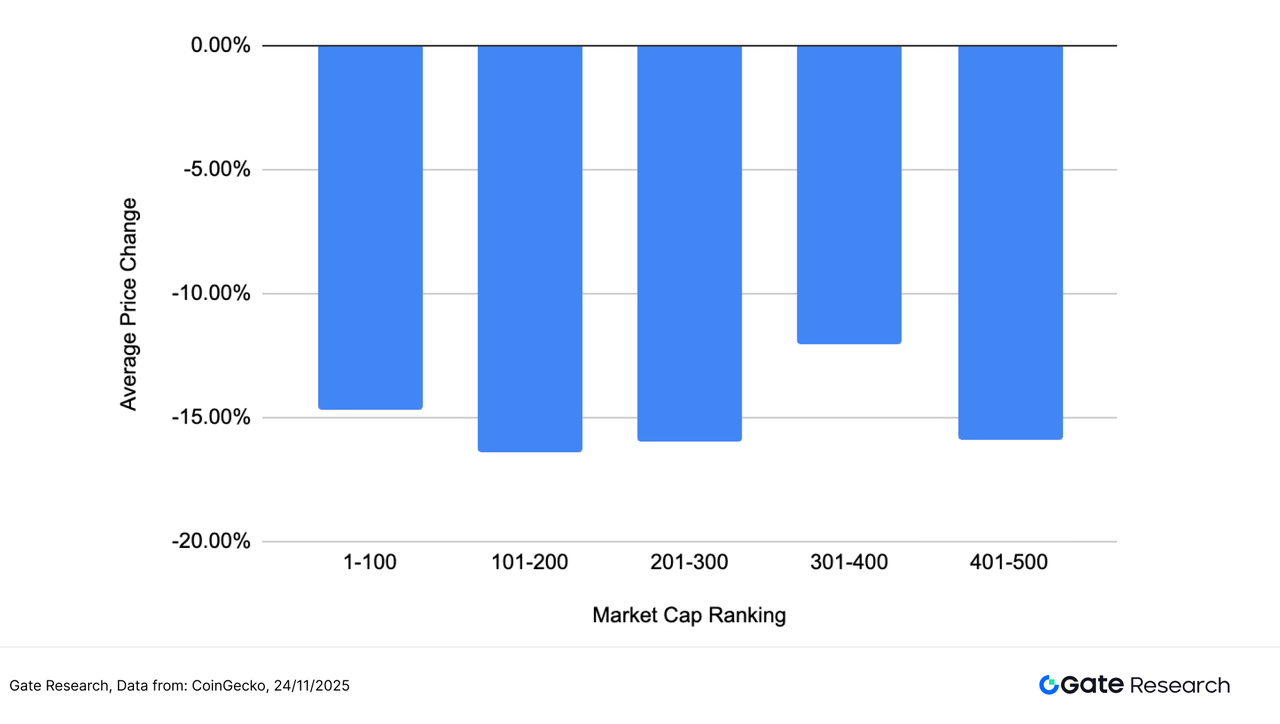

В отчете топ-500 токенов по капитализации сгруппированы, а их средняя доходность за 11–24 ноября проанализирована.

В целом рынок продемонстрировал широкую коррекцию: все пять сегментов по капитализации показали среднее снижение на –12 % до –16 %, общий показатель — –14,99 %. Наибольшее падение в сегменте 100–200 (–16,43 %), что говорит о наибольшем давлении на средне-крупные активы при сокращении ликвидности. В сегменте 300–400 снижение минимально (–12,02 %), что указывает на отсутствие ускоренных распродаж в малых активах даже при низкой ликвидности.

Таким образом, корректировка прошла по схеме «синхронное снижение во всех сегментах без явного относительного преимущества», что соответствует макроциклу снижения плеча.

По CoinGecko топ-500 токенов по капитализации разбиты на группы по 100 (1–100, 101–200 и т.д.). Для каждой группы рассчитано среднее изменение цены с 11 по 24 ноября 2025 г. Общий спад (–14,99 %) — простое среднее по 500 токенам, без учета веса капитализации.

Рис. 1: Среднее снижение на 14,99 % — синхронная коррекция по всему рынку без выраженного преимущества.

Лидеры роста и падения

За последние две недели (11–24 ноября) рынок продемонстрировал высокую дивергенцию под влиянием макрофакторов и смены нарративов. Отдельные токены показали резкие взлеты и падения — рынок остается в зоне высокой волатильности.

Лидеры роста: доминируют прикладные и нарративные токены; BEAT — лидер рынка

BEAT возглавил рост с показателем 436,92 %, став главным фокусом всего рынка. Это токен прикладного уровня на стыке «AI-музыки + виртуальных идолов», позволяющий создавать AI-треки, взаимодействовать с AI-идолами и выполнять задания для креаторов.

Ралли на 436,92 % за неделю обусловлено инфраструктурными драйверами, в том числе партнерством Audiera с Endless Protocol, и общим импульсом AI-нарратива. Как высокобета-актив в теме «AI × развлечения», BEAT привлек краткосрочных трейдеров. Его небольшая капитализация, сильное комьюнити и вирусность усилили движение, сделав токен доминирующим активом периода.

Следом — AVICI (+67,93 %) и TEL (+66,47 %), которые выиграли от сильных сообществ, расширения нарратива и роста торговых потоков. FOLKS, B, QRL и WFI показали рост 13–37 %, что отражает предпочтение капитала в пользу «малых активов с темой и защитой».

Лидеры падения: спекулятивные и ранние нарративные токены резко скорректировались, SOON — лидер снижения

SOON потерял 69,33 %, что стало крупнейшим падением, указывая на быстрое охлаждение краткосрочного перегрева. USELESS (–54,55 %) и PLUME (–54,34 %) — классика тематических активов: быстрый всплеск и столь же быстрый откат.

COAI, TIBBIR, CCD и BRETT снизились на –43 % до –52 %, в основном среди мем-токенов, AI-концептов и низколиквидных новых активов. Это отражает снижение толерантности рынка к высокорисковым токенам в фазе сокращения ликвидности.

В целом капитал перетекал из высоковолатильных спекулятивных активов в сектора с более прозрачными фундаментальными показателями и устойчивыми нарративами. Распределение прироста и убытков указывает на смену рыночного стиля: от краткосрочного хайпа к более структурированным тематикам. Высоковолатильные малокаповые комьюнити-токены испытали существенные коррекции, тогда как токены с реальным продуктом, значимой пользовательской базой или дорожной картой получили большую поддержку покупателей.

В фазе переоценки риска активы с «сильным консенсусом + явной прикладной ценностью + устойчивой торговой поддержкой» остаются в наилучшей позиции для сохранения относительной силы в турбулентной среде.

Рис. 2: BEAT вырос на 436,92 %, чему способствовало партнерство Audiera с Endless Protocol, обеспечившее инфраструктурную поддержку и привлекшее краткосрочный капитал в этот высокоэластичный актив.

Связь между капитализацией и динамикой цен

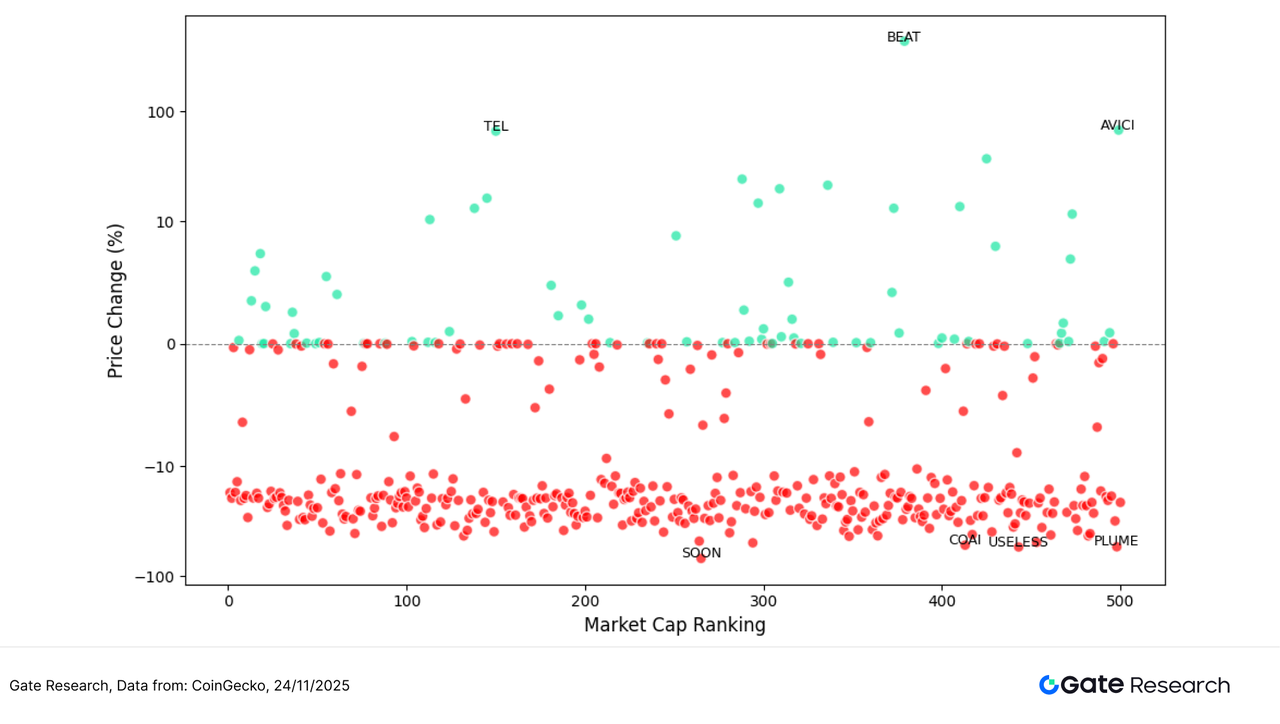

Для анализа структуры динамики токенов построена диаграмма рассеяния топ-500 токенов по капитализации. Горизонталь — ранг по капитализации (слева крупные активы), вертикаль — динамика цен с 11 по 24 ноября. Зеленый — рост, красный — падение.

Число падающих токенов значительно превышает число растущих. Большинство активов сосредоточено в диапазоне –10 % до –25 %, что свидетельствует о слабой фазе восстановления на фоне макродавления и снижения интереса. Токены с заметным ростом редки и сосредоточены в диапазоне 200–500 по капитализации — капитал предпочел высокоэластичные нарративные активы, а не стабильные крупные монеты.

Среди лидеров роста — BEAT (+436 %), AVICI (+67,93 %) и TEL (+66,47 %), формируя паттерн «экстремальная сила + нарратив». Все три — средние и малые по капитализации, что подтверждает доминирование малокаповых нарративных токенов в этом цикле.

Основные аутсайдеры — SOON, COAI, USELESS и PLUME — в длинном хвосте (за пределами 250 места), с падением –50 % до –70 %. Эти активы демонстрируют классическое «схлопывание хайпа + выход капитала». Этот сегмент отличался максимальной волатильностью и внес большой вклад в общее давление на рынок.

В целом: «Крупные активы стабильны, средние и малые токены показали резкую дивергенцию; сила сконцентрирована, слабость распределена». Капитал продолжил фокусироваться на краткосрочных активах, что усилило волатильность среди средних и малых токенов, отражая рынок с доминированием краткосрочной торговли.

Рис. 3: Диаграмма рассеяния для топ-500 токенов показывает, что рост сосредоточен в средне- и малокаповых сегментах, а падение — широко распределено, что подчеркивает структурную дивергенцию.

Топ-100 лидеров по капитализации

В турбулентном рынке динамика топ-100 токенов по капитализации показала заметную дивергенцию. Большинство крупных активов имели ограниченную волатильность, но ряд токенов с сильным нарративом или защитными свойствами обогнали рынок.

Среди лидеров роста ZEC (+7,38 %) возглавил группу благодаря росту интереса к приватности, что привлекло защитный капитал. BCH (+5,97 %) продолжил рост на фоне увеличения ончейн-активности и популярности платежных нарративов. PI (+4,04 %) и WBT (+3,52 %) показали умеренный рост, что отражает стабильные предпочтения капитала в пользу проектов с экосистемой или предсказуемым ростом. Лучшие крупные активы показали плавный рост на фундаментальной основе.

Среди аутсайдеров PUMP (–41,12 %) показал максимальное падение, что иллюстрирует резкую коррекцию нарративных токенов после ухода спекулятивного капитала. ICP (–39,09 %) и FIL (–35,43 %) также в числе лидеров падения на фоне ухудшения макронастроений и фиксации прибыли. SUI (–34,72 %) и NEAR (–32,97 %) пережили аналогичные коррекции, что подчеркивает, что высокобета L1-сети испытывают большее давление при волатильности. Наиболее существенные падения пришлись на высокоэластичные токены с сильным предыдущим ростом и нарративом — в фазе корректировки они скорректировались глубже всего.

В итоге топ-100 активов: «стабильные проекты с фундаментом показали умеренный рост, а нарративные и высокобета-токены — выраженное падение». В период турбулентности капитал предпочитал зрелые активы с высокой определенностью, снижая долю в краткосрочных нарративах — временное охлаждение аппетита к риску.

Рис. 4: Среди топ-100 токенов ZEC продолжил лидировать по росту на фоне интереса к приватности и притока защитного капитала.

2. Анализ всплеска объемов

Анализ роста торговых объемов

В отчете также рассмотрены изменения торговых объемов отдельных токенов для оценки рыночной активности и вовлеченности капитала. За базу взяты объемы до ралли, рассчитан коэффициент прироста объема и сопоставлен с изменениями цен для оценки интереса рынка и краткосрочных потоков.

Наибольший рост объема показали AGENTFUN, XSO, EETH, SWOP и NMR. AGENTFUN вырос в 15,31 раза, но цена снизилась на 24,72 % — классика «высокий объем — низкая цена». Это отражает схлопывание нарратива, уход спекулятивных трейдеров, усиление продаж и отсутствие устойчивого спроса при всплеске спекуляций. XSO увеличил объем в 14,81 раза при росте цены на 2,76 % — «оживление объема без тренда». Это говорит о тестировании ликвидности и активности в стакане, а не накоплении; такие активы требуют дальнейшего наблюдения.

EETH увеличил объем в 10,62 раза, но цена снизилась на –19,57 %, что указывает на фазу корректировки после роста — капитал на ончейне осторожен в условиях волатильности. SWOP и NMR — «высокий объем — стабильная цена», что говорит о росте внимания, но сдержанном интересе к покупкам — преобладают выжидательные настроения.

В целом токены с ростом объема демонстрируют паттерн «рост активности капитала при давлении на цены». Всплеск объема обусловлен краткосрочной ротацией ликвидности, арбитражем или ребалансировкой после схлопывания нарратива, а не началом устойчивого тренда. Капитал сосредоточен в локальных темах и структурных возможностях, но без закрепления — низкий аппетит к риску и доминирование краткосрочной торговли.

Рис. 5: AGENTFUN, XSO и EETH показали резкий рост объема, но не смогли сформировать трендовый отскок. Дивергенция между объемом и ценой подчеркивает доминирование краткосрочных потоков ликвидности.

Взаимосвязь объема и цены

На базе анализа токенов с аномалиями по объему построена диаграмма рассеяния «Кратность роста объема — Изменение цены (%)». Горизонталь — кратность роста объема к базовому периоду, вертикаль — изменение цены. Для наглядности структурных взаимосвязей используется симметричная логарифмическая шкала.

Большинство токенов сосредоточено в области умеренного роста объема и ограниченного прироста цены, что говорит о слабой фазе восстановления и консолидации рынка. Приток свежего капитала ограничен, а краткосрочные участники осторожны. Число падающих токенов существенно превышает число растущих, что отражает доминирование снижения плеча и структурных корректировок на фоне макродавления и хрупких настроений.

Лидеры роста чаще всего добивались этого без заметного увеличения объема. Например, QRL вырос более чем на 20 % при умеренном росте объема — ралли вызвано нарративом, а не широкой ликвидностью («всплеск на низком объеме»).

Ряд токенов с ростом объема в 8–12 раз (CUSD0, IUSDS, USDT, XSO) показали динамику в диапазоне –5 % до +5 %. CUSD0, IUSDS и USDT — стейблкоины или синтетические активы с привязкой к доллару США, цены которых не подвержены трендовым движениям даже при резком росте оборота. Рост их транзакционной активности отражает арбитраж, циклы стейкинга, ребалансировку пулов или защитное позиционирование, а не спекулятивные покупки. Такая структура указывает на доминирование краткосрочных операций с ликвидностью, тестирование глубины и ротацию через стабильные инструменты, а не на направленные ставки на риск-активы.

Период отражает структуру «ротация + несоответствие объема и цены»: основные активы не показали роста активности и остались слабыми; волатильность средних и малых токенов определялась сменой нарратива, а не притоком капитала; всплески объема редко приводили к росту цен, аппетит к риску низкий; среди лидеров роста — токены с «силой на низком объеме», что характерно для краткосрочных спекуляций, а не устойчивого тренда.

Рис. 6: Большинство токенов сосредоточено в зонах с ограниченным ростом объема и умеренными изменениями цены — рынок остается в слабой фазе восстановления, с ограниченным притоком капитала и осторожным поведением краткосрочных трейдеров.

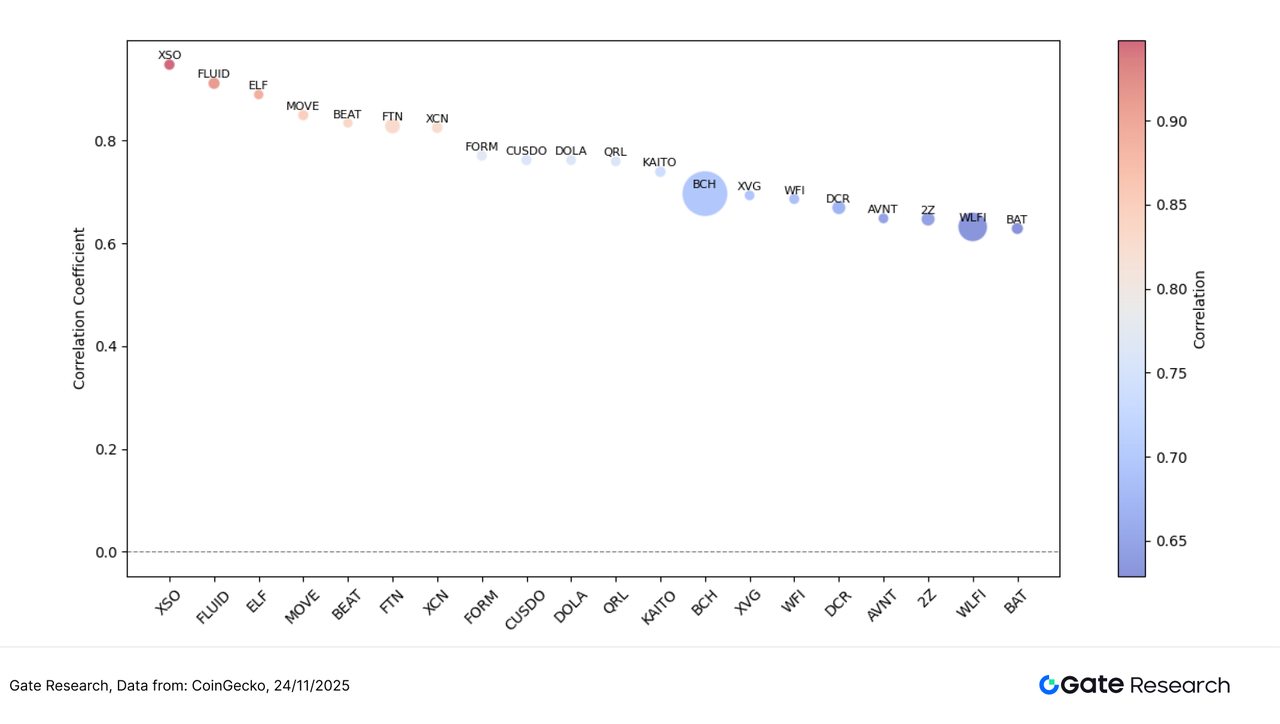

Корреляционный анализ

После анализа связи между объемом и динамикой цен дополнительно рассмотрена системная связь с точки зрения статистики. Для оценки влияния активности капитала на волатильность построен Индикатор Относительной Активности как «Темп роста объема / Капитализация» и рассчитана его корреляция с изменением цены. Это позволяет определить, какие активы наиболее чувствительны к потокам ликвидности.

Большинство токенов попадает в диапазон корреляции 0,65–0,90, что говорит о высокой синхронизации рынка в условиях макроволатильности. Однако различия между сегментами раскрывают предпочтения капитала и ротационные паттерны.

Токены с максимальной корреляцией (>0,90) — XSO, FLUID, ELF, MOVE, BEAT — в основном торговые нарративы, AI-приложения и высокобета-тематики. Они крайне чувствительны к настроениям и выступают «усилителями волатильности». Благодаря сильной динамике комьюнити и частым сделкам они легко движутся под влиянием краткосрочной ликвидности и формируют плотный кластер в этом цикле.

Токены с низкой корреляцией (0,65–0,75), такие как BCH, XVG, WFI, DCR, WLFI, визуально выделяются капитализацией. Как правило, это инфраструктурные или долгосрочные активы, где движение цен определяется не макроциклом, а развитием экосистемы или реальным ончейн-спросом. Например, платежный нарратив BCH и широкая база пользователей обеспечивают относительную независимость даже в периоды волатильности.

В целом структура корреляции отражает три слоя:

Высокая корреляция = высокобета-тематические активы

AI-токены, торговые активы и комьюнити-токены, двигающиеся синхронно с рынком и усиливающие волатильность.Средняя корреляция = функциональные и утилитарные протоколы

Следуют за рынком, но сохраняют независимость по отдельным нарративам.Низкая корреляция = ценные и инфраструктурные активы

Токены вроде BCH и WLFI стабильнее и менее чувствительны к спекулятивной ликвидности.

Рис. 7: Токены с высокой корреляцией сосредоточены в высокорисковых и торговых тематиках, а ценные активы типа BCH и WLFI демонстрируют низкую корреляцию, что подчеркивает стратификацию рынка.

Крипторынок продолжает структурную ротацию на фоне макрофакторов: топ-500 токенов показали среднее падение на 14,99 %, что отражает фазу снижения плеча. Большинство крупных активов снизились на –10 % до –25 %, однако среди средних и малых тематических токенов выделились отдельные лидеры: BEAT, AVICI и TEL показали сильный рост благодаря AI × развлечения и поддержке комьюнити. В то же время высокобета-проекты SOON и USELESS резко скорректировались, что указывает на охлаждение сегмента, ориентированного на настроение.

Торговая активность характеризовалась паттернами «высокий объем — низкая цена» и «высокий объем — стабильная цена». AGENTFUN и EETH увеличили объемы в 10–15 раз, но продолжили снижаться — доминирует тестирование ликвидности, а не тренд. В целом структура объем–цена указывает на слабую фазу восстановления.

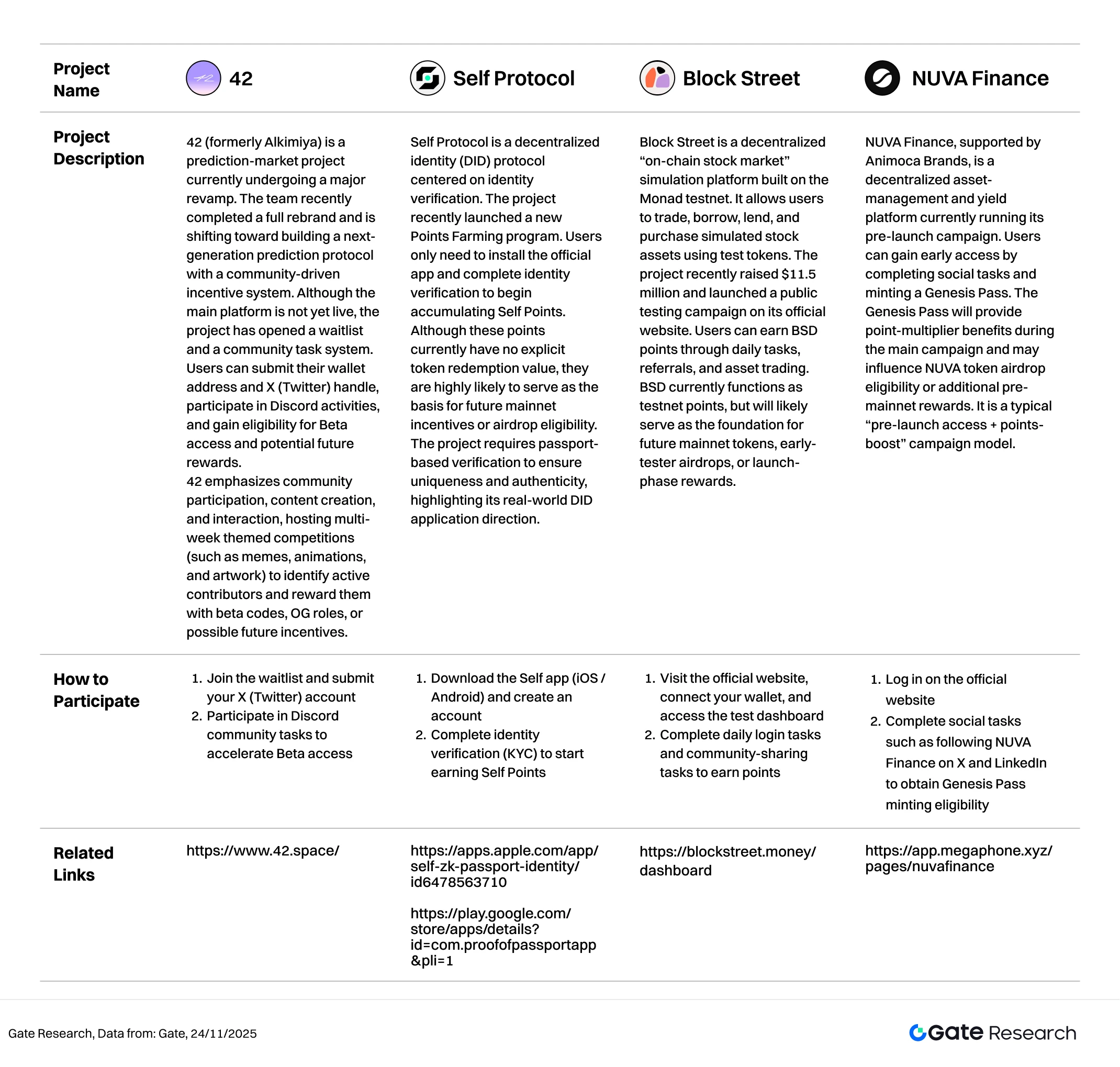

Помимо динамики цен, ряд потенциальных airdrop-проектов продолжили развитие в темах AI, Layer 2, social points и децентрализованной идентичности. Активное вовлечение и постоянное взаимодействие позволяют пользователям опережать рынок и получать токены и airdrop в условиях волатильности. Далее представлены четыре перспективных проекта и способы участия для захвата Web3 airdrop.

Ключевые airdrop-проекты

Отчет выделяет проекты с потенциалом airdrop за 11–24 ноября 2025 г.: 42 (ранее Alkimiya, комьюнити-прогнозы), Self Protocol (децентрализованная идентичность с DID-баллами), Block Street (ончейн-симуляция акций на Monad) и NUVA Finance (до запуска — платформа доходности Animoca). Пользователи накапливают историю взаимодействий и получают право на будущие airdrop, подключая кошельки, выполняя тестнет-взаимодействия, социальные задания и проходя верификацию.

42

42 (ранее Alkimiya) — проект предсказательных рынков в стадии крупного обновления. После полного ребрендинга команда строит протокол нового поколения с комьюнити-инцентивами. Платформа пока не запущена, но открыт лист ожидания и система заданий. Пользователи могут отправить адрес кошелька и X (Twitter), участвовать в Discord и получить доступ к Beta и возможным наградам.

42 делает упор на участие сообщества, создание контента и взаимодействие, проводит конкурсы (мемы, анимация, арт) и поощряет активных участников бета-кодами, OG-ролями или будущими наградами.【2】

Как участвовать:

- Встать в лист ожидания и отправить X (Twitter)

- Выполнять задания в Discord для ускорения доступа к Beta

Self Protocol

Self Protocol — децентрализованный DID-протокол для верификации личности. Недавно запущена программа Points Farming. Достаточно установить приложение и пройти верификацию личности, чтобы накапливать Self Points. Сейчас баллы не токенизированы, но вероятны как основа будущих инцентивов или airdrop. Требуется верификация по паспорту — акцент на реальные DID-кейсы.【3】【4】

Как участвовать:

- Скачать Self (iOS / Android) и создать аккаунт

- Пройти KYC для накопления Self Points

Block Street

Block Street — децентрализованная симуляция «ончейн-рынка акций» на тестнете Monad. Можно торговать, брать/давать взаймы, покупать симулированные акции за тестовые токены. Проект привлек 11,5 млн долларов и запустил публичное тестирование. Пользователи зарабатывают BSD-баллы за задания, рефералов и торговлю. Сейчас BSD — тестнет-баллы, но вероятно, что станут основой токенов, airdrop для ранних тестеров или наград на старте.【5】

Как участвовать:

- Перейти на сайт, подключить кошелек и получить доступ к тестовой панели

- Выполнять ежедневные и социальные задания для накопления баллов

NUVA Finance

NUVA Finance при поддержке Animoca Brands — децентрализованная платформа управления активами и доходности, в фазе предпродажи. Ранний доступ возможен за выполнение социальных заданий и минт Genesis Pass. Genesis Pass даст мультипликатор баллов в основной кампании и может повлиять на право airdrop NUVA или дополнительные вознаграждения. Типичная модель «доступ до запуска + буст баллов».【6】

Как участвовать:

- Войти на сайт

- Выполнить задания (подписка на NUVA Finance в X и LinkedIn) для права минтить Genesis Pass

Напоминание

Планы airdrop и способы участия могут меняться. Рекомендуется следить за официальными каналами проектов для актуальной информации. Пользователям следует проявлять осторожность, учитывать риски и изучать проекты перед участием. Gate не гарантирует получение airdrop-наград.

Заключение

С 11 по 24 ноября 2025 г. крипторынок пережил широкую коррекцию на фоне опасений «пузыря» в AI, сильных данных по занятости и переоценки ожиданий по снижению ставок. Однако BTC и ETH показали технический отскок 19–20 ноября, а структура цен формирует консолидацию с формированием дна. Ончейн-капитал перешел в фазу перераспределения: Arbitrum продолжил привлекать притоки, Solana и Base восстановились, основной сети Ethereum и Hyperliquid сопутствовали оттоки. Токенизация акций и ETF на блокчейне достигла 10 млн долларов США, ускоряя движение Arbitrum к расчетному хабу. Среди топ-500 активов среднее падение — около 15 %, при этом средне-крупные активы (100–200) показали наибольшие просадки, а средне-малые — максимальную волатильность. BEAT вырос на 436 % как самый сильный высокобета-актив, AVICI и TEL также отличились, а перегретые SOON, USELESS и PLUME скорректировались на 50–70 %, что отражает паттерн «схлопывания высокобета-тем и дивергенции».

Динамика объем–цена показала дислокацию. Несмотря на 10–15-кратный рост объемов, AGENTFUN, XSO и EETH не сформировали устойчивый тренд — доминируют арбитражные потоки и тест ликвидности. Рост был сосредоточен в сегменте 200–500 по капитализации, где высококоррелированные токены XSO, BEAT и MOVE остро реагировали на смену настроений, а ценные активы типа BCH и WLFI торговались независимо. В целом рынок вошел в фазу «ротации и дивергенции объем–цена» — краткосрочный капитал осторожен, среднесрочные возможности сохраняются.

Кроме того, отслеживаемые проекты — 42, Self Protocol, Block Street и NUVA Finance — находятся в фазе инцентивов. Их фокус — инфраструктура предсказательных рынков, верификация личности и DID, симуляция и торговля ончейн-акциями, система баллов доходности до запуска. Их роли дополняют друг друга, инцентивные механики прозрачны. Участвуйте во взаимодействии, тестировании, рефералах или социальных заданиях по условиям каждого проекта, чтобы накапливать баллы и увеличивать вес потенциального airdrop. Следите за анонсами и обновлениями заданий для максимизации выгоды от раннего участия.

Ссылки:

- CoinGecko, https://www.coingecko.com/

- 42, https://www.42.space/

- Apple, https://apps.apple.com/app/self-zk-passport-identity/id6478563710

- Google, https://play.google.com/store/apps/details?id=com.proofofpassportapp&pli=1

- Block Street, https://blockstreet.money/dashboard

- NUVA Finance, https://app.megaphone.xyz/pages/nuvafinance

Gate Research — комплексная платформа исследований в блокчейне и криптовалютах, предоставляющая глубокую аналитику, технический анализ, рыночные обзоры, отраслевые исследования, прогнозы трендов и макроэкономический анализ.

Отказ от ответственности

Инвестирование в криптовалюты связано с высокими рисками. Рекомендуется проводить собственное исследование и понимать специфику активов и продуктов перед принятием инвестиционных решений. Gate не несет ответственности за любые убытки, возникшие в результате таких решений.

Похожие статьи

Топ 20 Крипто Аирдропов в 2025 году

Как лучше читать графики криптовалют

Исследование Gate: Обзор рынка криптовалют на 2024 год и прогноз трендов на 2025 год

Как использовать API для начала квантовой торговли

Исследование Gate: биткойн возвращается после преодоления отметки в $70 000, транзакции в блокчейне Solana опережают Ethereum