Від NVIDIA до Binance, «продаж лопат» досі є найефективнішою бізнес-моделлю

У 1849 році Каліфорнійська золота лихоманка стала магнітом для тисяч шукачів удачі на Дикому Заході США.

Леві Страусс, німецький іммігрант, спочатку мав намір сам спробувати щастя серед золотошукачів. Та він швидко побачив інший шанс: шахтарям хронічно бракувало міцного одягу — їхні штани постійно рвалися, що породжувало великий попит на надійний робочий гардероб.

Він пошив партію джинсів із брезенту й продав їх саме тим, хто шукав золото. Це рішення започаткувало імперію одягу Levi’s, а переважна більшість самих золотошукачів залишилися ні з чим.

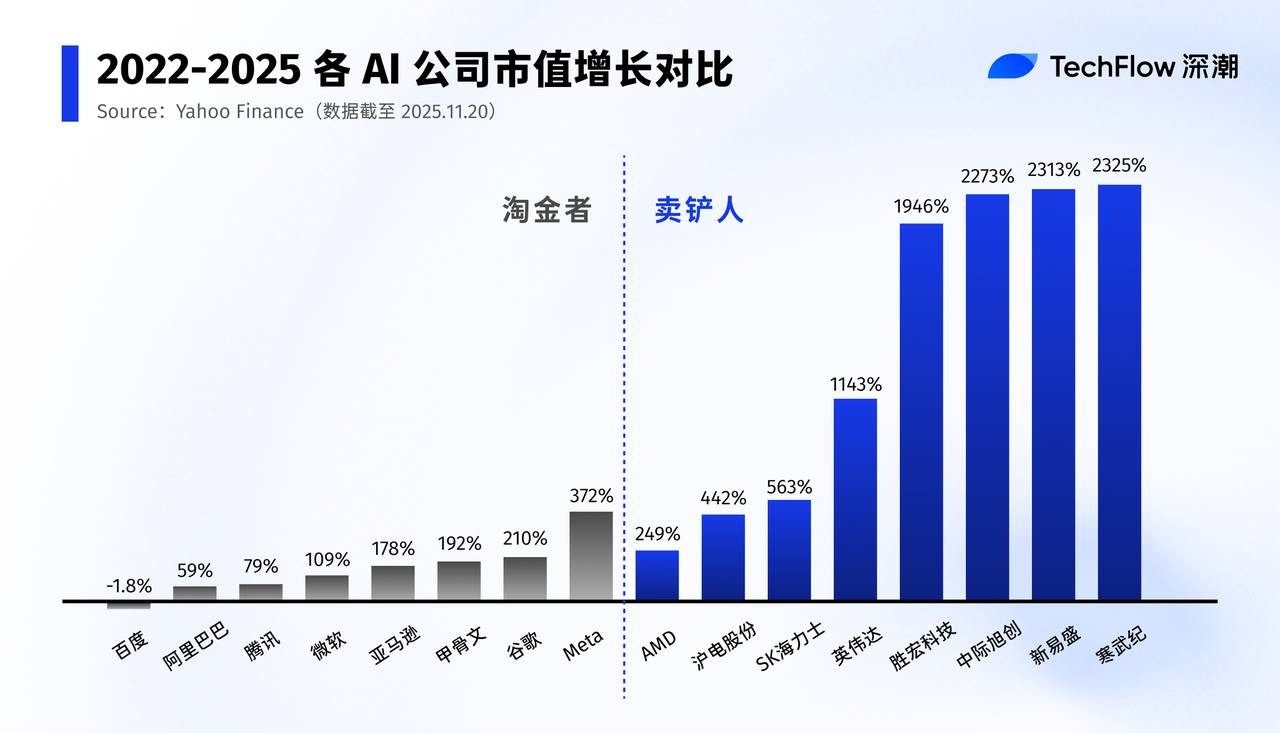

20 листопада 2025 року NVIDIA знову здивувала фінансовим звітом.

Виручка за третій квартал сягнула історичного максимуму — $57 мільярдів, що на 62% більше, ніж торік. Чистий прибуток зріс на 65% і склав $31,9 мільярда. Новітні GPU настільки дефіцитні, що навіть гроші не гарантують доступу. Вся AI-індустрія фактично працює на NVIDIA.

У цей самий час на цифровому полі криптовалют розгортається схожа історія.

Від ICO-буму 2017 року, через DeFi Summer 2020, до хвиль Bitcoin ETF та мемних монет у 2024-му, кожен інвестиційний цикл і наратив про швидке збагачення приводив до ротації роздрібних трейдерів, команд проектів та венчурних фондів. Та лише біржі, на кшталт Binance, постійно залишалися на вершині харчового ланцюга.

Історія не повторюється, але завжди римується.

Від золотої лихоманки 1849 року до сучасних бумів крипти й AI, найбільші виграші отримують не “шахтарі”, а ті, хто продає “лопати”. Саме продаж лопат — найстійкіша бізнес-модель, яка дозволяє пережити ринкові цикли й заробити навіть у часи невизначеності.

AI-золота лихоманка: NVIDIA багатіє на тренді

Для більшості символом нинішньої AI-хвилі став ChatGPT та інші великі моделі — розумні агенти, що пишуть, малюють і кодують.

Однак у бізнесі та прибутках AI-революція — це насамперед вибух обчислювальних потужностей, а не застосунків.

Як і у XIX столітті під час золотої лихоманки, технологічні гіганти — Meta, Google, Alibaba — виступають “шахтарями”, розпочавши власну AI-гонку за багатством.

Meta нещодавно заявила про плани інвестувати до $72 мільярдів у AI-інфраструктуру цього року й очікує ще більших витрат наступного. Марк Цукерберг сказав, що краще ризикнути “втратити сотні мільярдів”, ніж відстати у гонці за суперінтелектом.

Amazon, Google, Microsoft та OpenAI також інвестують рекордні суми в AI.

Гіганти рухаються вперед, а Дженсен Хуанг посміхається — він став Levi Strauss епохи штучного інтелекту.

Кожна компанія, що створює великі моделі, змушена купувати тисячі GPU або орендувати хмарні GPU-сервіси. Кожна ітерація моделі потребує величезних ресурсів для навчання та інференсу.

Якщо модель програє конкурентам або застосунок не має чіткої бізнес-логіки, його закривають і починають знову. Але куплені GPU та підписані контракти на обчислення вже оплачені — гроші витрачені.

Інакше кажучи, поки всі досліджують, чи “AI змінить світ” і чи “AI-застосунки принесуть довгостроковий прибуток”, будь-хто, хто хоче грати у цій сфері, спочатку платить “вхідний податок” постачальникам обчислювальних потужностей.

NVIDIA міцно утримує вершину харчового ланцюга обчислювальних потужностей.

Вона майже монополізувала ринок топових чипів для навчання. H100, H200, B100 — це “золоті лопати”, за які AI-компанії ведуть справжню боротьбу. NVIDIA поєднала апаратні GPU з потужною екосистемою (CUDA), інструментами розробки й підтримкою фреймворків, створивши подвійну захисну стіну — технологічну й екосистемну.

NVIDIA не потрібно вгадувати, яка велика модель переможе. Їй достатньо, щоб індустрія продовжувала робити ставки — у те, що AI відкриє нові можливості, забезпечить оцінку і виправдає бюджети.

У класичному інтернет-секторі схожу роль відігравав Amazon AWS. Стартапи виживали чи ні — а сплачувати за хмарні ресурси доводилося одразу.

Звісно, NVIDIA не одна. За нею стоїть цілий ланцюг “постачальників лопат”, які тихо заробляють на AI-бумі.

GPU потребують високошвидкісних інтерконектів і оптичних модулів. На китайському ринку акцій компанії Innolight, Accelink і TFC Communication стали незамінною частиною цієї індустрії, а їхні акції зросли у кілька разів за рік.

Модернізація дата-центрів потребує тисячі шаф, енергосистем та рішень для охолодження. Від рідинного охолодження й розподілу енергії — до будівництва дата-центрів, з’являються нові бізнес-ніші. Зберігання, плати PCB, конектори, пакування, тестування — кожен постачальник, пов’язаний з “AI-серверами”, зростає в оцінках і прибутках.

Суть моделі продавця лопат полягає в тому, що:

Золотошукачі можуть втратити гроші, а видобуток — провалитися, але поки хтось копає, продавці лопат не втрачають нічого.

Великі моделі ще шукають способи монетизації, а ланцюг цінності апаратного забезпечення вже стабільно заробляє.

Продавці лопат у криптовалютах

Якщо у сфері AI роль продавця лопат належить NVIDIA, то хто є таким у криптовалютах?

Відповідь очевидна: біржі.

Ринок постійно змінюється, але біржі залишаються незмінною константою — вони завжди заробляють.

2017-й став першим по-справжньому глобальним бичачим циклом у криптоісторії.

Токен створити було просто: достатньо білого паперу й кількох слайдів — і проект отримував лістинг та фінансування. Інвестори ганялися за “10x і 100x монетами”, тисячі токенів запускалися й зникали, більшість проектів заморожували або видаляли з бірж за рік-два, а команди-засновники зникали без сліду.

Але проекти все одно сплачували комісію за лістинг, трейдери — комісію за транзакції, а ф’ючерсні контракти — комісію за відкриття/утримання позицій.

Ціни токенів могли падати знову й знову — біржам потрібен лише обсяг торгів. Чим вища активність і волатильність, тим більший їхній прибуток.

У DeFi Summer 2020 AMM-модель Uniswap кинула виклик класичним ордер-бук. Фермерство, кредитування, пули ліквідності створили враження, що “централізовані біржі більше не потрібні”.

Та на практиці великі суми текли з CEX на он-чейн майнінг, але у пікові моменти ризик-менеджмент, кешаут і хеджування знову здійснювалися через CEX.

DeFi теоретично — майбутнє, а реально CEX залишаються головними точками входу й виходу для фіату, хеджування та торгівлі деривативами.

У 2024–2025 році Bitcoin ETF, екосистема Solana та Meme 2.0 знову підняли криптовалюти на нові вершини.

У цьому циклі, незалежно від наративу — “інституційне прийняття” чи “он-чейн-парадіз”, одне залишається незмінним: величезні обсяги кредитного капіталу продовжують текти на централізовані біржі. Кредитне плече, ф’ючерси, опціони, перпетуали й структуровані продукти створюють “прибутковий бар’єр” бірж.

Крім того, CEX і DEX поступово зливаються, і торгівля он-чейн активами на централізованих біржах стає нормою.

Токени можуть дорожчати чи дешевшати, проекти й сектори — змінюватися, правила — посилюватися, але поки є торгівля й волатильність, біржі залишаються найстійкішими “продавцями лопат”.

Окрім бірж, у криптовалютній індустрії є й інші “продавці лопат”:

Наприклад, виробники майнінгового обладнання, як Bitmain, заробляють на продажі техніки, а не на майнінгу, залишаючись прибутковими у різні ринкові етапи.

Постачальники API-сервісів, такі як Infura та Alchemy, отримують вигоди від зростання застосунків на блокчейні.

Емітенти стейблкоїнів — Tether і Circle — заробляють на цифровому доларовому сенйоражі через відсоткові спреди та розподіл активів.

Платформи емісії активів, як Pump.Fun, постійно збирають комісії на масових запусків мем-токенів…

Цим компаніям не треба гадати, який блокчейн переможе чи який мем стане хітом. Поки є спекуляція й ліквідність, їхні машини для заробітку працюють.

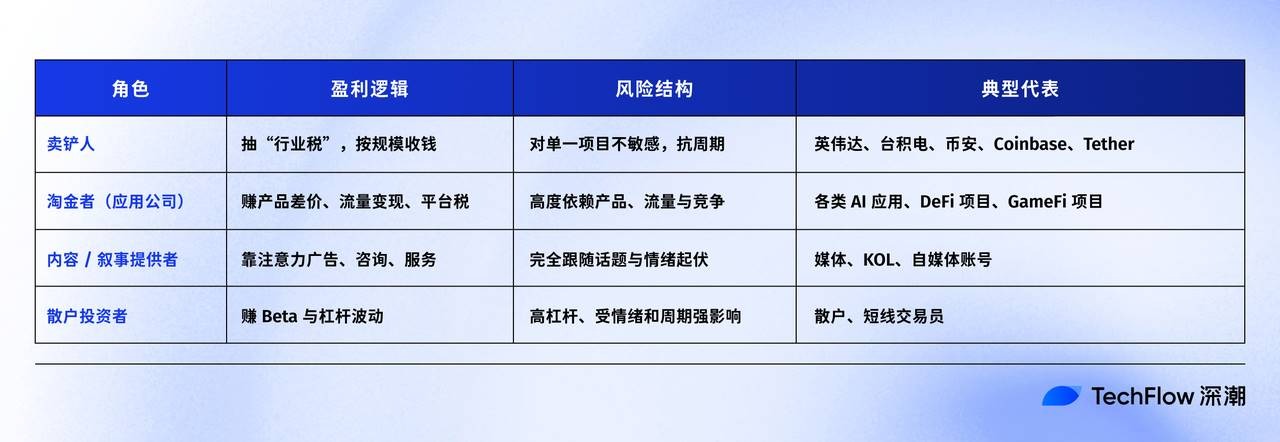

Чому продаж лопат — це найстійкіша бізнес-модель?

Реальний бізнес жорсткіший, ніж здається. Інновації — це майже неможлива ставка. Для успіху потрібні не лише зусилля, а й удача моменту й історії.

У будь-якій циклічній індустрії картина схожа:

Створення застосунків — це аналог видобутку золота: пошук альфи — надприбутку. Ви робите ставку на напрям, час, боротьбу з конкурентами. Шансів мало, винагорода велика, одна помилка — і все втрачено.

Інфраструктурний бізнес — продавці лопат — дає бету. Поки індустрія росте, а користувачів більше, ви заробляєте на масштабі й мережевому ефекті. Продавці лопат роблять ставку на ймовірність, а не на випадковість.

NVIDIA не треба обирати переможця серед AI-моделей, як і Binance не треба знати, який наратив триватиме найдовше.

Їм важливо лише одне: “люди продовжують грати у гру”.

Після інтеграції в екосистему CUDA від NVIDIA витрати на перехід стають захмарними. Як тільки ваші активи на топовій біржі, а ви звикли до її глибини й ліквідності — перейти на менший майданчик практично нереально.

Фінал для продавця лопат — часто це монополія. Коли вона досягнута, продавець контролює ціни — саме тому валова маржа NVIDIA складає 73%.

Простіше кажучи:

Компанії, що продають лопати, збирають “ринковий збір”, а золотошукачі переслідують “премію моменту”. Останні мають захопити увагу користувачів у короткий проміжок часу або залишитися непоміченими. Творці контенту й сюжетів заробляють на “волатильності уваги” та зникають, коли фокус змінюється.

Ще простіше:

Продаж лопат — це ставка на те, що “ця епоха рухатиметься у цьому напрямку”.

Створення застосунків — ставка на те, що “оберуть саме мене”.

Перше — це макроставка, друге — жорсткий забіг на виживання. Імовірність виграшу продавців лопат у рази вища.

Для інвесторів і засновників висновок очевидний: якщо ви не знаєте, хто стане переможцем або який актив виросте у десятки разів, інвестуйте в тих, хто постачає воду, продає лопати — або навіть просто джинси для всіх копачів.

Ще одна цифра: чистий прибуток Ctrip у третьому кварталі — 19 919 мільйонів юанів, що перевищило Moutai (19 200 мільйонів) та Xiaomi (11 300 мільйонів).

Не обмежуйтеся пошуком найяскравішої зірки в кожній історії,

Думайте про тих, хто заробляє в кожній історії.

У моменти ажіотажу — працюйте на нього, але залишайтеся спокійними. Це найвища бізнес-мудрість.

Відмова від відповідальності:

- Ця стаття повторно опублікована з [TechFlow], авторські права належать оригінальному автору [Liam, TechFlow]. Якщо у вас є питання щодо цієї публікації, звертайтеся до команди Gate Learn для оперативного розгляду.

- Відмова: Погляди й вислови, наведені у статті, є особистою думкою автора і не є інвестиційною рекомендацією.

- Інші мовні версії цієї статті перекладені командою Gate Learn. Не копіюйте, не поширюйте та не плагіюйте перекладені матеріали без зазначення Gate як джерела.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке BNB?