Layer 1 thống lĩnh thị trường: Các Layer 1 sử dụng stablecoin đang dẫn đầu cuộc cách mạng công nghệ tài chính

Giới thiệu

Chỉ trong vòng chưa đầy 12 năm, stablecoin đã chuyển mình từ một thử nghiệm nhỏ trong ngành tiền mã hóa thành nhóm tài sản trị giá hơn 280 tỷ USD, và tốc độ tăng trưởng ngày càng mạnh mẽ vào tháng 9 năm 2025. Đáng chú ý, sự phát triển này được thúc đẩy không chỉ từ nhu cầu thị trường mà còn nhờ sự rõ ràng của khung pháp lý – với việc Mỹ vừa thông qua Đạo luật GENIUS và Liên minh châu Âu ban hành MiCA. Stablecoin đã được các chính phủ phương Tây công nhận là nền tảng hợp pháp cho tương lai tài chính. Đặc biệt, các nhà phát hành stablecoin không chỉ duy trì sự “ổn định” mà lợi nhuận còn ở mức cao vượt trội. Trong bối cảnh lãi suất tăng tại Mỹ, Circle – đơn vị phát hành USDC – đã ghi nhận doanh thu 658 triệu USD trong quý II năm 2025, chủ yếu từ lãi trên khoản dự trữ. Circle đã bắt đầu có lãi kể từ năm 2023 với thu nhập ròng đạt 271 triệu USD.

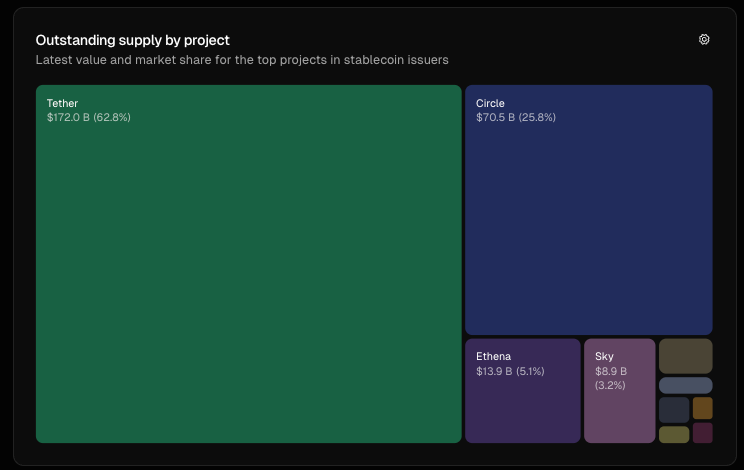

Nguồn: tokenterminal.com, Nguồn cung stablecoin đang lưu hành

Lợi nhuận hấp dẫn này đã kéo theo cạnh tranh ngày càng gay gắt. Từ USDe của Ethena theo thuật toán đến USDS của Sky, các đối thủ mới xuất hiện nhằm phá vỡ thế thống trị của Circle và Tether. Khi cuộc đua thay đổi, các nhà phát hành lớn như Circle và Tether bắt đầu xây dựng blockchain Layer 1 (L-1) riêng, hướng đến việc kiểm soát hạ tầng tài chính trong tương lai. Hệ thống “đường ray” này giúp củng cố vị thế, tăng phí dịch vụ và có thể thay đổi cách vận hành dòng tiền lập trình trên Internet.

Câu hỏi trị giá hàng nghìn tỷ USD là: Liệu các “ông lớn” như Circle và Tether có bảo vệ được vị trí của mình trước những người thách thức như Tempo – một đối thủ không phát hành stablecoin?

Vì sao Layer 1? Nhận diện bối cảnh và giá trị khác biệt

Bản chất của blockchain L-1 chính là giao thức nền tảng vận hành toàn bộ hệ sinh thái, từ xử lý giao dịch, thanh toán, đồng thuận tới bảo mật. Nếu bạn là người làm công nghệ, hãy hình dung nó như hệ điều hành (OS) trong thế giới tiền mã hóa (ví dụ: Ethereum hoặc Solana), nơi mọi giải pháp đều xây dựng phía trên.

Với đơn vị phát hành stablecoin, hướng đến Layer 1 là chiến lược tích hợp dọc. Thay vì dựa vào các chuỗi bên thứ ba như Ethereum, Solana, Tron hoặc Layer 2, họ chủ động xây dựng “đường ray” riêng để thu thêm giá trị, kiểm soát tốt hơn và phù hợp với quy chuẩn pháp lý.

Để hiểu cuộc đua kiểm soát này, xem cách Circle, Tether và Stripe xây dựng Layer 1 với điểm chung nhưng không ngừng gia tăng khác biệt. Những điểm giống nhau nổi bật gồm:

- Stablecoin của từng đơn vị được dùng làm đơn vị tiền gốc, qua đó loại bỏ nhu cầu nắm giữ ETH hoặc SOL để trả phí gas. Ví dụ, phí Arc của Circle được thanh toán bằng USDC hoặc như Plasma thì miễn toàn bộ phí.

- Khả năng xử lý giao dịch vượt trội, xác nhận nhanh: mỗi Layer 1 cam kết thời gian xác nhận dưới 1 giây, số giao dịch mỗi giây (TPS) đạt hàng nghìn (Plasma trên 1.000 TPS, Tempo của Stripe hơn 100.000 TPS).

- Tùy chọn bảo mật và môi trường tuân thủ quy định: các hệ sinh thái này được kiểm duyệt, bảo mật tốt, phù hợp tiêu chuẩn pháp lý, dù đánh đổi bằng sự tập trung hóa nhất định.

- Tương thích EVM, giúp cộng đồng phát triển dễ dàng tiếp cận tiêu chuẩn xây dựng ứng dụng.

Những điểm khác biệt cốt lõi:

- Arc của Circle hướng đến cả khách hàng lẻ và tổ chức. Bộ máy giao dịch FX tự phát triển (Malachite) giúp Arc hấp dẫn với giao dịch vốn, thanh toán, có thể trở thành “Wall Street” của crypto.

- Stable và Plasma của Tether chú trọng khả năng tiếp cận đại chúng, miễn phí gas hoàn toàn, tạo trải nghiệm liền mạch cho người dùng lẻ và P2P.

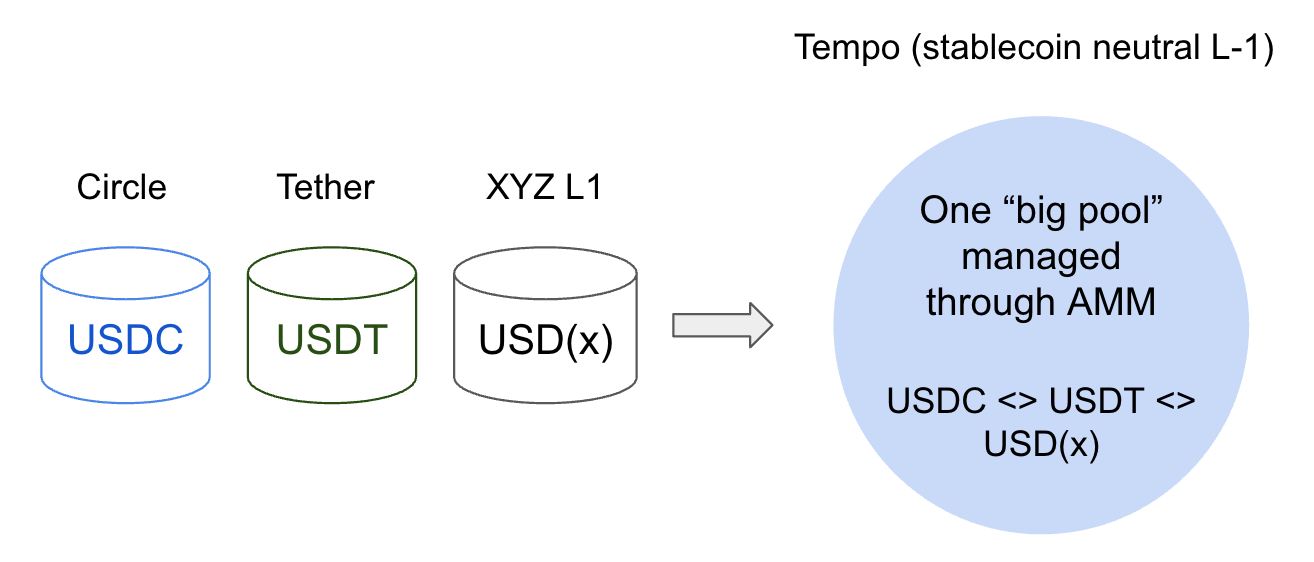

- Tempo của Stripe lại đi theo hướng trung lập stablecoin, rất phù hợp với nhà phát triển muốn sự linh hoạt và người dùng không quan tâm tới loại USD token – nhờ AMM nội bộ hỗ trợ đa dạng token USD.

Xu hướng ứng dụng Layer 1

Theo nhận định của tôi, có ba xu hướng chủ đạo:

Xu hướng #1: Truyền thống hóa tài chính – Niềm tin & Quy chuẩn

Với nhà phát hành stablecoin, xây dựng Layer 1 là cách nâng cao niềm tin. Chủ động kiểm soát hạ tầng thay vì phụ thuộc Ethereum, Solana hay Tron, Circle và Tether dễ dàng cung cấp nền tảng đáp ứng các chuẩn như GENIUS Act (Mỹ) và MiCA (EU).

Circle đã định vị USDC là sản phẩm hợp chuẩn bằng quy trình KYC và AML cho các tổ chức tham gia quy đổi USDC sang USD. Arc – Layer 1 mới của Circle – còn tiến xa hơn với sự kết hợp giữa minh bạch kiểm toán và bảo mật, triển vọng trở thành lựa chọn uy tín cho tổ chức lớn. Tether, qua Stable và Plasma, cũng áp dụng chiến lược tương tự. Mục tiêu là trở thành xương sống hạ tầng cho ngân hàng, môi giới và quản lý tài sản.

Trường hợp lý tưởng là giao dịch FX. Arc của Circle với thời gian xác nhận dưới 1 giây, TPS hơn 1.000 và chức năng FX cho phép ngân hàng, nhà tạo lập thị trường thanh toán FX cực nhanh. Điều này giúp họ tiếp cận thị trường FX hơn 7 nghìn tỷ USD mỗi ngày, tạo ra hiệu ứng mạng lưới mạnh mẽ. Stablecoin như USDC và EURC có thể trở thành tài sản thanh toán gốc, giữ chân các nhà phát triển trong hệ sinh thái. Ngoài ra, mở ra cơ hội cho DeFi dành cho tổ chức với hệ thống RFQ (Request for Quotes) chạy trên hợp đồng thông minh, giảm rủi ro đối tác và đảm bảo thanh toán tức thì.

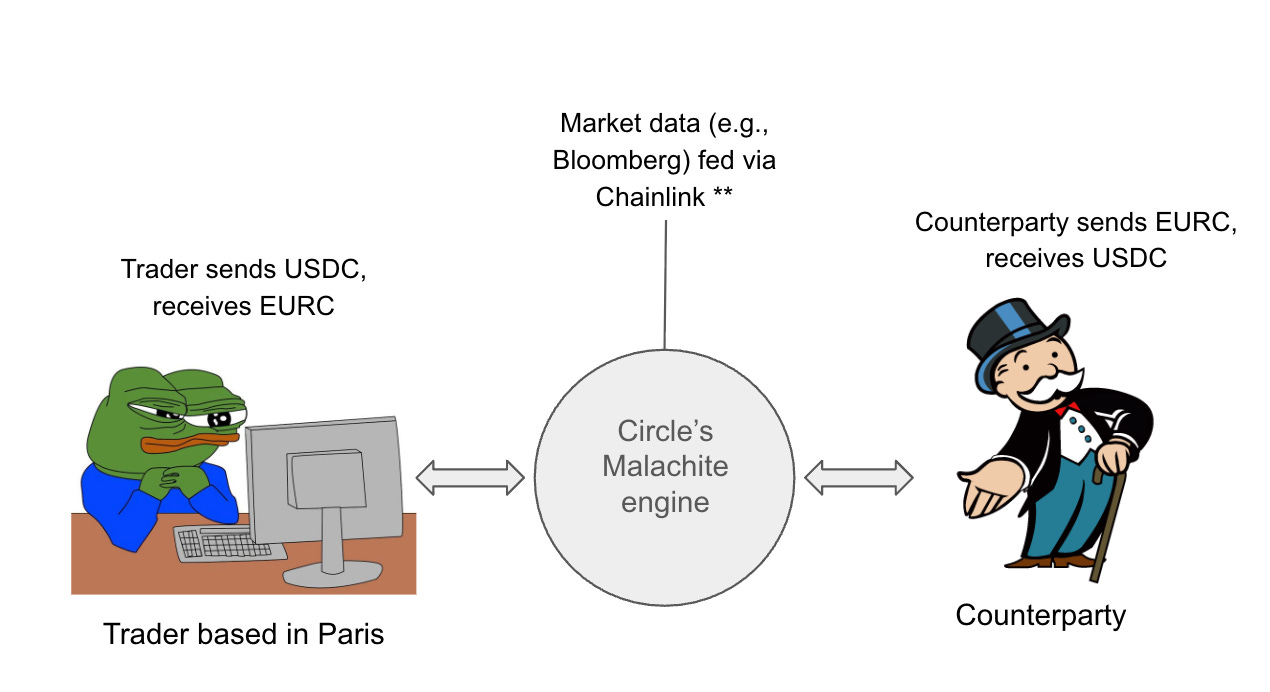

Giả định sử dụng oracle Chainlink cho minh họa.

Sơ đồ minh họa giao dịch thông qua Layer 1 của Circle

Giả sử một nhà giao dịch FX tại Paris có thể chuyển đổi 10 triệu USD sang EUR qua cặp USDC/EURC ngay trên Arc, với Malachite. Họ sẽ dùng oracle Chainlink để cập nhật tỷ giá (ví dụ, 1 USD = 0,85 EUR) và thực hiện chuyển đổi 10 triệu USDC sang EURC trong chưa tới 1 giây, giảm thời gian thanh toán FX truyền thống T+2 xuống T+0. Đã hoàn tất!

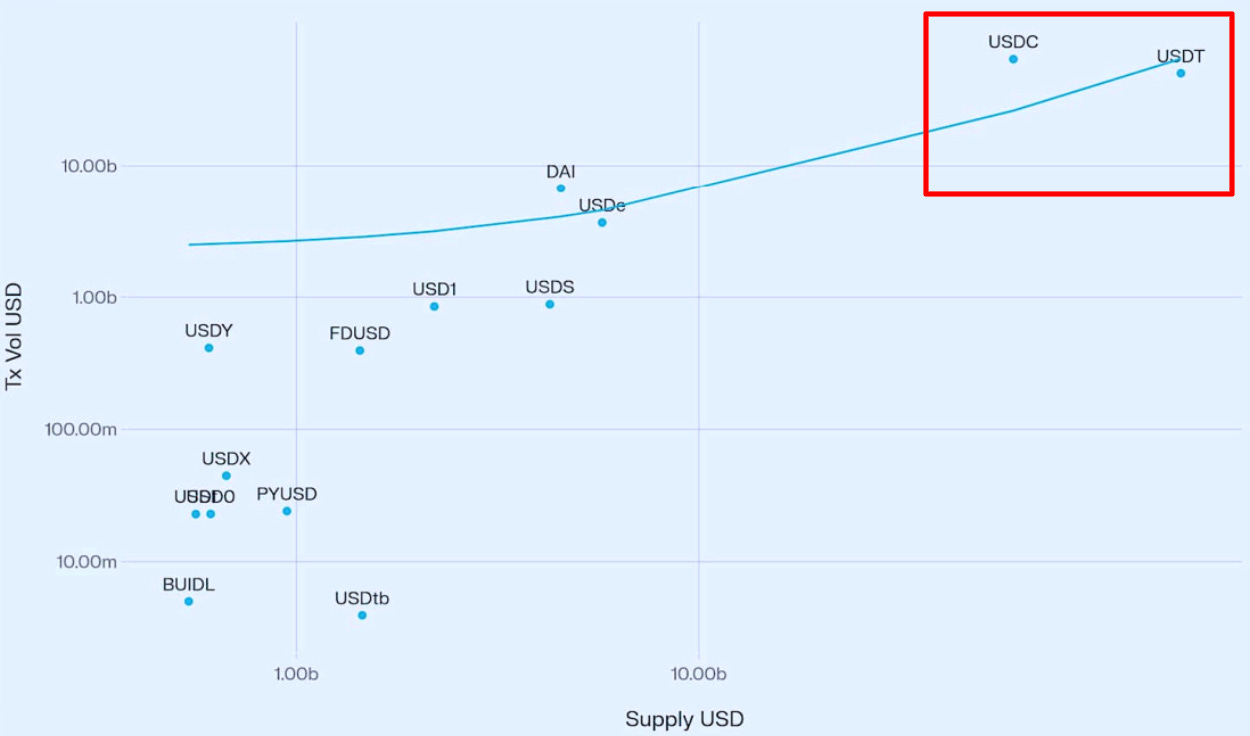

Nguồn: Stablecoin Growth and Market Dynamics, Vedang Ratan Vatsa

Nghiên cứu cho thấy hướng đi này rất tiềm năng. Theo Vedang Ratan Vatsa, nguồn cung stablecoin tương quan thuận với khối lượng giao dịch, tức nguồn cung tăng thì thanh khoản sâu và mức độ ứng dụng lớn. Tether và Circle là hai đơn vị phát hành lớn nhất, vì thế khả năng dẫn dắt dòng tiền tổ chức rất cao.

Tuy nhiên, việc tích hợp tài chính truyền thống với blockchain còn nhiều thách thức. Các quy định, sự phối hợp với ngân hàng trung ương và luật địa phương là bài toán phức tạp (ví dụ: thống nhất với các NHTW có thể kéo dài nhiều năm). Phát hành stablecoin cho đa dạng tiền tệ (ví dụ token XYZ cho các thị trường mới nổi) càng khó thực hiện, bởi sản phẩm chưa phù hợp với nhu cầu thị trường. Dù vượt qua các rào cản này, ngân hàng và nhà tạo lập thị trường vẫn e ngại chuyển đổi hạ tầng trọng yếu sang hệ thống mới. Việc chuyển đổi làm tăng chi phí vận hành, nhất là khi không phải tiền tệ nào cũng “on-chain”, buộc tổ chức duy trì song song crypto và hệ truyền thống. Thêm vào đó, khi Circle, Tether, Stripe, hoặc ngân hàng cùng tạo blockchain riêng, nguy cơ phân mảnh thanh khoản rất lớn. Điều này cản trở khả năng một “đường ray” duy nhất đạt quy mô hoặc thanh khoản để dẫn dắt thị trường FX trị giá 7 nghìn tỷ USD mỗi ngày.

Xu hướng #2 – Liệu chuỗi stablecoin có đe dọa các “ông lớn” của ngành thanh toán truyền thống?

Khi Layer 1 chinh phục tài chính truyền thống nhờ khả năng lập trình, chúng cũng có thể làm thay đổi cán cân của các ông lớn thanh toán như Mastercard, Visa hay PayPal bằng cách cung cấp nền tảng thanh toán nhanh, phí thấp trên hàng loạt ứng dụng phi tập trung. Khác với hệ thống đóng, chỉ dùng một nền tảng, các “đường ray” này mở và linh hoạt cho nhà phát triển, doanh nghiệp fintech, giống như thuê dịch vụ điện toán đám mây trên AWS thay vì tự vận hành trung tâm thanh toán riêng. Sự chuyển dịch này thúc đẩy sản phẩm chuyển tiền xuyên quốc gia, thanh toán bằng AI và tài sản hóa bằng token với phí gần bằng 0, xác nhận giao dịch nhanh.

Ví dụ, một nhà phát triển xây dựng ứng dụng thanh toán trên chuỗi stablecoin có thể thực hiện giao dịch tức thì. Người bán và người dùng hưởng lợi từ tốc độ, chi phí thấp, trong khi Layer 1 như Circle, Tether, Tempo giữ vị trí hạ tầng cốt lõi. Điểm khác biệt lớn nhất là các hệ thống này loại bỏ vai trò trung gian như Visa, Mastercard, chuyển giá trị trực tiếp cho người phát triển và người dùng.

Dù vậy, không ít rủi ro tiềm ẩn. Khi nhiều đơn vị phát hành và công ty thanh toán triển khai Layer 1 riêng, hệ sinh thái dễ bị phân mảnh. Người bán có thể đối mặt với “USD token” từ nhiều chuỗi nhưng lại khó chuyển đổi lẫn nhau. Circle với giao thức Cross-Chain Transfer Protocol (CCTP) cố giải quyết vấn đề này bằng việc tạo ra một phiên bản USDC thanh khoản xuyên chuỗi, nhưng hiện chỉ áp dụng cho token của Circle. Trong thị trường nhóm độc quyền, khả năng tương tác có thể trở thành điểm nghẽn lớn.

Thêm vào đó, Stripe vừa công bố Tempo – Layer 1 trung lập stablecoin được ươm bởi Paradigm. Khác với Circle và Tether, Stripe chưa phát hành token riêng mà Tempo hỗ trợ đa dạng stablecoin cho phí gas lẫn thanh toán qua AMM nội bộ. Tính trung lập này đặc biệt phù hợp với nhà phát triển, người bán mong muốn sự linh hoạt mà không bị gò bó; có thể giúp Stripe tạo đột phá tại mảng vốn do các đơn vị crypto-native chi phối.

Xu hướng #3 – Động lực cạnh tranh hai ông lớn: Circle và Tether

Khi Layer 1 thách thức người chơi truyền thống, chúng cũng đang định hình lại cấu trúc thị trường stablecoin. Hiện Circle và Tether kiểm soát đến 89% lượng stablecoin phát hành, tính tới tháng 9 năm 2025 – Tether chiếm 62,8%, Circle chiếm 25,8%. Việc triển khai Layer 1 độc quyền (Arc, Stable/Plasma) củng cố vị thế nhờ rào cản gia nhập cao. Ví dụ, Plasma huy động 1 tỷ USD tiền gửi vault cho giới hạn bán token, thiết lập rào cản cho đối thủ mới. Chỉ số tập trung Herfindahl-Hirschman Index (HHI) đạt mức 4.600 (62,8² + 25,8² ≈ 4.466), vượt xa ngưỡng kiểm soát của thị trường truyền thống (2.500).

Tuy nhiên, một thách thức ngầm xuất hiện – các Layer 1 trung lập stablecoin. Tempo của Stripe giúp người bán dễ dàng gia nhập, giảm rủi ro tập trung đối với cơ quan quản lý. Nếu chuẩn trung lập thành xu hướng, lợi thế độc quyền của Circle, Tether sẽ bị xói mòn cả về hiệu ứng mạng lưới lẫn độ nhận diện. Thị trường stablecoin đang chuyển từ thế “hai ông lớn” sang cấu trúc độc quyền nhóm với nhiều “đường ray” phân chia thị phần.

Kết luận

Tóm lại, stablecoin đã trở thành nhóm tài sản trị giá hơn 280 tỷ USD và các đơn vị phát hành gặt hái lợi nhuận vượt trội. Việc phát triển Layer 1 cho stablecoin phản ánh ba xu hướng lớn: (1) tích hợp tài chính truyền thống lên “đường ray” crypto-native, chinh phục thị trường FX rộng lớn; (2) biến đổi thanh toán bằng cách loại bỏ trung gian như Mastercard, Visa; (3) định hình lại cấu trúc thị trường từ thế hai ông lớn (HHI 4.600) sang nhóm độc quyền. Tổng thể, các thay đổi này hướng đến một tầm nhìn sâu rộng: đơn vị phát hành stablecoin như Circle, Tether và những người mới như Tempo của Stripe đang tạo nền móng cho hạ tầng tài chính của tương lai, không đơn thuần là cầu nối giữa crypto và tiền pháp định.

Cuối cùng, câu hỏi dành cho độc giả: Các “đường ray” này sẽ đạt được sự phù hợp thị trường như thế nào? Liệu Arc của Circle, Stable/Plasma của Tether hay đối thủ trung lập stablecoin như Tempo sẽ dẫn đầu, dựa vào khối lượng giao dịch hoặc mức độ chấp nhận tổ chức? Cơ hội lớn nhưng thanh khoản phân mảnh vẫn là thách thức phía trước. Hãy chia sẻ ý kiến của bạn bên dưới!

Lưu ý:

- Bài viết này được đăng lại từ [Terry’s Takes]. Bản quyền nội dung thuộc về tác giả gốc [Terry Lee]. Nếu có vấn đề về bản quyền, vui lòng liên hệ Gate Learn để được xử lý nhanh chóng.

- Miễn trừ trách nhiệm: Quan điểm trong bài viết này hoàn toàn thuộc về tác giả, không mang tính khuyến nghị đầu tư.

- Các bản dịch sang ngôn ngữ khác do đội ngũ Gate Learn thực hiện. Trừ khi có công bố, mọi hành vi sao chép, phân phối hoặc đạo văn đều bị nghiêm cấm.

Bài viết liên quan

Stablecoin là gì?

USDC và Tương lai của Đô la

Nghiên cứu Gate: Sự tiến hóa của Tiền điện tử: Nền tảng giao dịch và Khối lượng giao dịch

USDe là gì? Tiết lộ các phương pháp kiếm thu nhập đa dạng của USDe

Đô la trên Mạng giá trị - Báo cáo nền kinh tế thị trường USDC năm 2025