納斯達克取消現貨比特幣和以太坊ETF期權的持倉限制,被視為加密衍生品市場的一個重要里程碑。這一變革於2026年1月在SEC的加快批准下生效,徹底取消了之前的25,000合約限制。這些期權現已與傳統商品類產品(如黃金、石油或大型股票ETF)適用相同的標準規則。

取消持倉限制的主要影響包括:

1. 增加機構投資者的參與度

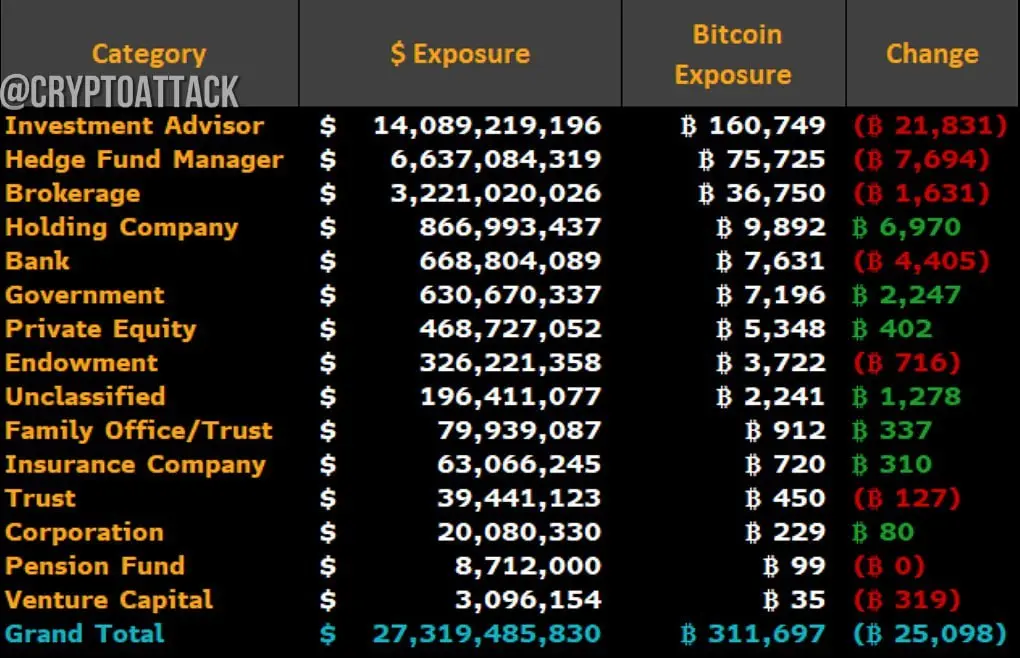

大型對沖基金、資產管理公司和市場做市商現在可以在單一帳戶中持有更大規模的頭寸。此前,25,000合約的限制使得實施資本密集型策略(例如大規模對沖、寫覆蓋買權或複雜的價差策略)變得困難(。隨著限制的取消,機構投資者能更有效地對沖比特幣和以太坊的敞口或進行投機性操作。

2. 市場流動性和深度的提升

允許更大的持倉規模將增加期權市場的交易量和未平倉合約數。這使得市場做市商更容易提供流動性,並以較寬的價差進行交易,通常降低交易成本並改善價格發現。一些分析指出,此變革將進一步提升已經很高的比特幣期權未平倉合約規模),預計到2026年中將達到數十億美元(。

3. 加密資產融入主流金融體系的加速

將加密ETF期權推向與傳統商品ETF同等水平,表明監管機構認為加密市場已經成熟,並且受到充分的操縱風險保護。這鼓勵保守的機構,如養老基金和捐贈基金,對加密衍生品採取更為放鬆的態度。

4. 潛在風險與監管

設置持倉限制的目的是為了降低市場操縱、壟斷或過度投機的風險。理論上,取消限制可能會增加這些風險;然而,納斯達克和SEC認為,借助現有的監管機制、ETF的創建/贖回流程以及高流動性,這些擔憂是可控的。SEC保留在60天內暫停該規則的權力,並且公眾意見仍在進行中。

最終,這一舉措使加密衍生品市場更加成熟、流動性更高,並更專注於機構投資者。短期內,它將促進期權交易量的增加;長遠來看,則有助於比特幣和以太坊成為與傳統金融工具更緊密整合的資產類別。市場參與者相信,這一變革將成為2026年期權交易增長的催化劑。

取消持倉限制的主要影響包括:

1. 增加機構投資者的參與度

大型對沖基金、資產管理公司和市場做市商現在可以在單一帳戶中持有更大規模的頭寸。此前,25,000合約的限制使得實施資本密集型策略(例如大規模對沖、寫覆蓋買權或複雜的價差策略)變得困難(。隨著限制的取消,機構投資者能更有效地對沖比特幣和以太坊的敞口或進行投機性操作。

2. 市場流動性和深度的提升

允許更大的持倉規模將增加期權市場的交易量和未平倉合約數。這使得市場做市商更容易提供流動性,並以較寬的價差進行交易,通常降低交易成本並改善價格發現。一些分析指出,此變革將進一步提升已經很高的比特幣期權未平倉合約規模),預計到2026年中將達到數十億美元(。

3. 加密資產融入主流金融體系的加速

將加密ETF期權推向與傳統商品ETF同等水平,表明監管機構認為加密市場已經成熟,並且受到充分的操縱風險保護。這鼓勵保守的機構,如養老基金和捐贈基金,對加密衍生品採取更為放鬆的態度。

4. 潛在風險與監管

設置持倉限制的目的是為了降低市場操縱、壟斷或過度投機的風險。理論上,取消限制可能會增加這些風險;然而,納斯達克和SEC認為,借助現有的監管機制、ETF的創建/贖回流程以及高流動性,這些擔憂是可控的。SEC保留在60天內暫停該規則的權力,並且公眾意見仍在進行中。

最終,這一舉措使加密衍生品市場更加成熟、流動性更高,並更專注於機構投資者。短期內,它將促進期權交易量的增加;長遠來看,則有助於比特幣和以太坊成為與傳統金融工具更緊密整合的資產類別。市場參與者相信,這一變革將成為2026年期權交易增長的催化劑。